какая инфляция у доллара сша

Инфляция в США по годам. Сравнение

Инфляция в США

Инфляция – это повышение уровня цен на товары и услуги на длительный срок. Это

явление ведёт за собой понижение экономической стабильности в государстве и

повышения уровня бедности среди населения. Увеличение цен, как правило, бывает

спровоцировано ростом спроса при том, что предложение не увеличивается. Также она

может быть спровоцирована дополнительными издержки производства или

увеличением объёма денежной массы в стране. Эти факторы не всегда работают во

Примером может служить инфляция в США. В этой стране экономическая

политика правительства не провоцирует рост инфляции, не смотря на проведение

активного денежно-кредитного курса. Рассмотрим это явление подробнее.

Содержание

Динамика

Причины низкого уровня инфляции в США

Сравнение с Россией

Динамика

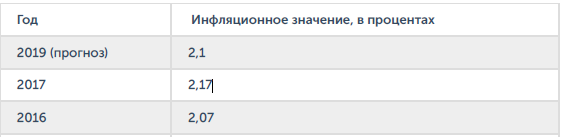

Таблица. Инфляция в США по годам:

В таблице представлены данные, по которым можно увидеть, что своего пика инфляция

достигла в 2007 г. Высока она также была в 2000 и 2005 гг. Наиболее низкий показатель

был в 2008 г. За последние годы можно отметить стабильность в экономике США.

В 2016 г. обесценивание национальной валюты США достигло уровня 2.07%. Это

значит, что если стоимость товара составляла 1000, то при данном инфляционном

уровне покупатели приобретали данную товарную единицу на 27$ дороже по

стоимости (т.е. за 1027$).

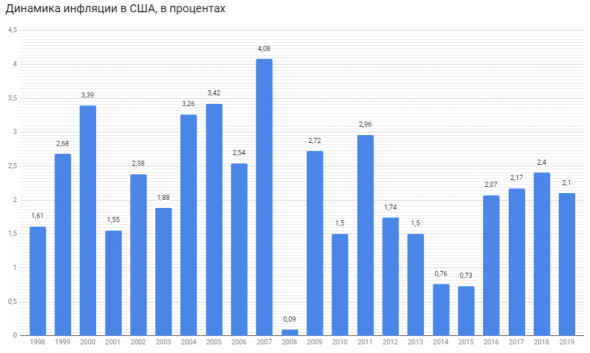

График. Темпы инфляции в США (1998-2019):

К главным причинам роста инфляции на рассмотренном временном отрезке относится

увеличивающаяся плата на жилищные расходы, коммунальные услуги и электричество.

При этом стоимость на продукты не повышалась.

Во всех странах для измерения инфляции применяются одни и те же показатели –

специндексы. США в этом плане не является исключением. Процентное изменение

уровня цен равно показателю инфляции. Федеральная резервная система США делает

всё возможное, чтобы показатель инфляции не превышал 2%. Именно при таких

условиях экономика способна расширяться, ведь население не утрачивает

Существует две характеристики, которые в полной мере отражают уровень инфляции в

США. Это индекс потребительских цен (CPI) и индекс цен производителей (PPI). CPI

рассчитывается каждый месяц на основе цен на товары и услуги первой необходимости

– продукты питания, плата за обучение и т.д. При расчёте PPI учитывается стоимость

социально менее значимых товаров.

Американские эксперты также разделяют инфляцию на два уровня – базовый и общий.

При общей инфляции отмечается рост цен на товары первой необходимости, в частности электроэнергию и продовольственные продукты.

Но у инфляции США существуют и отрицательные стороны. Например, снижение роли в

экономике предприятий, находящихся в собственности государства, сокращение

Причины низкого уровня инфляции в США

Стабильно невысокий порог америкнской инфляции обуславливается следующими

национальная валюта США позволяет экспортировать инфляцию. Это возможно

благодаря тому, что доллар обладает статусом мировой валюты;

разедление инфляции на два уровня: базовый и общий. Одних товаров это явление

может коснуться, а другие обойти стороной;

при составлении статистических данных всегда учитывается стоимость товара,

обладающего меньшей стоимостью при наличии аналогов. Это позволяет

удерживать на стабильном уровне показатель CPI;

крупные банковские резервы.

Сравнение с Россией

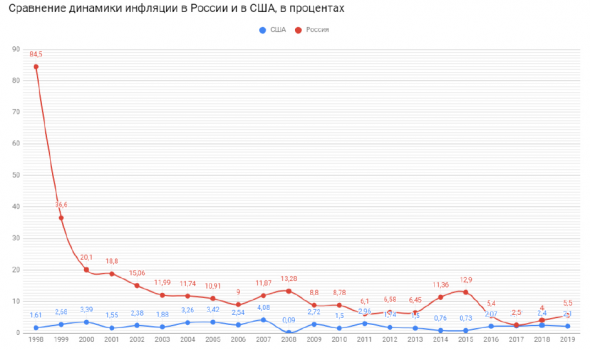

График. Инфляция Россия, США:

При сравнении уровня инфляции двух стран всегда нужно брать во внимание разницу в

курсе национальных валют. Тем не менее благодаря минимальному росту цен на

товары и услуги правительство США может обеспечить своему населению более

стабильную жизнь. То есть американские цены растут медленнее, чем российские. Об

этом свидетельствуют статистические данные об уровне инфляции каждой из стран,

показанные на графике выше.

Ситуация относительно банковских вкладов в двух странах тоже схожа. К примеру, в

2011 году банки США предоставляли свои клиентам вклады под 0,35

процентов. Следовательно, как в России, в США при такой процентной ставке можно

защитить свои сбережения только от инфляции, значительно заработать не получится.

Чтобы определить, насколько сильно повлияет инфляция на отдельно взятого человека,

нужно всегда учитывать его потребности, а они могут быть смещены в сторону

потребления вещей класса «люкс» или товаров первой необходимости. На первой

Всегда ваш, Виктор Бавин )

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

Как доллар стал мировой валютой?

Рассказ об этом был бы увлекательным, но очень длинным, поэтому назовем только несколько самых важных вех.

В 1944 году многие страны мира подписали Бреттон-Вудское соглашение. В Бреттон-Вудской системе произошел отказ от золотого стандарта как способа пересчета валют в международной торговле. Операции между разными странами стали совершаться в долларах США, но сам доллар еще сохранял привязку к золоту. Оборот золотых монет фактически исчез и на мировом рынке, и внутри стран. Золото перестало быть деньгами, но стало товаром.

В течение 1970-х годов оформилась и заработала Ямайская система. Был отменен золотой стандарт, страны перешли к плавающему курсу валют. Появилось понятие резервных валют, первой из которых был доллар.

К началу 21 века больше половины международных валютных операций шло в долларах. Доллары США составляли примерно 2/3 валютных резервов всех государств мира.

Как доллар появился в кошельках иностранных граждан?

Во второй половине 20 века многие государства прошли период гиперинфляции. Самым доступным способом сбережения стала покупка долларов, ведь золотых монет в обороте уже не было, а другие надежные валюты (немецкая марка, швейцарский франк) встречались реже.

Особенный интерес к долларам почувствовали жители бывшего СССР, потому что рубли, что советские, что новые российские и белорусские, годились только для быстрых расчетов, дешевели каждый месяц и для сбережений на годы не подходили.

Со временем появилась привычка сберегать в основном в долларах и назначать цену крупных покупок исключительно в долларах. Доллар стал всеобщим эквивалентом стоимости в сделках с недвижимостью, автомобилями и другими крупными покупками.

А сколько стоит сам доллар?

Этим вопросом задаются не часто, хотя на него есть официальный ответ.

Доллар США тоже дешевеет со временем. Эту инфляцию подсчитывают и публикуют статистические органы США и другие структуры (в т.ч. международные).

Инфляция доллара происходила всегда. Для примера

Если бы в 1920 году кто-то написал в завещании, что его далекому потомку следует отдать 1000 долларов в 2018 году, то оказалось бы, что:

В ценах это еще нагляднее:

Конечно, цены менялись непропорционально, сравнивать кожаные ботинки начала прошлого века, которые носили десятилетиями, и современные кроссовки, некорректно. Но кое-что можно оценить по значимости для покупателя:

Но перейдем из далеких годов в памятные многим 90-е.

Перевести это в цену товаров сложнее, они менялись разнонаправленно. Вот данные по США за последние 20 лет:

Точно оценить изменение расходов по рисунку нельзя, но понять общий рост цен можно. Это и есть инфляция доллара.

Что это значит для Беларуси?

Неизбежный вывод: рост цены в долларах пропорционален падению цены доллара относительно товаров и услуг

Причина – естественное выравнивание цен из-за движения товаров между странами. Цены импорта, особенно потребительского, одинаковы для всех стран. За импортом понемногу растут цены отечественных товаров услуг, а рост зарплат в долларах компенсирует и ускоряет этот процесс.

Может доллар подорожать, а цены в долларах упасть?

Могут упасть цены на многие продукты в период низкого спроса, могут дешеветь определенные категории товаров, например – техника благодаря новым технологиям. Но общего устойчивого падения не было никогда. И в Беларуси это может оказаться заметнее, чем в других странах.

Почему так? Потому что стоимость жизни в Беларуси приближается к этому показателю в других странах. По данным Всемирного банка стоимость жизни в США выше, чем в Беларуси в среднем на 119,43%, в Германии жить дороже на 101,85%, в Польше – на 18,93%, в Литве – на 35,87%. Потенциал для роста есть.

Что делать с долларами?

В коротком периоде лучше ориентироваться по ситуации, доллар может и подешеветь, и подорожать. Но в перспективе доллары лучше куда-то вкладывать. Долгосрочные валютные депозиты, особенно с капитализацией процентов, компенсируют инфляцию доллара, те самые 2-2,5% в год или 100% за 20 лет. Другие варианты инвестиций обычно выгодней, но и риск потерять вложения выше.

Быстрый разбор инфляции в США

Инфляция в США в пределах прогноза — это значит, что инфляция в США замедляется.

☝🏻Да цифры до сих пор выше 5%, что говорит обо всё ещё высокой инфляции, но инфляция в основном высокая в:

⛽️Энергетике (+25%) за счёт низкой базы и экстремальном росте в этом году и это ещё без полного учёта цен на газ. Сильный рост в бензине (+42.7% г/г).

🚘Подержанные авто (+31.9%), но тут как я и говорил в прошлом обзоре по инфляции в США цены начали снижаться в месячном выражении на (-1.5%). Подержанные авто продолжат падать и дальше, так как сезон спроса прошёл.

🚗Новые авто (+7.7%) и тут, кажется, цены продолжат расти дальше из-за нехватки чипов, так как за месяц мы видим рост на 1.2%.

👉🏻 Если смотреть на базовую инфляцию, которая выросла ниже прогнозов на 4% при прогнозе в 4.2% и компоненты, которые представлены выше, то в очередной раз мы видим пусть и очень медленное но замедление инфляции в США.

🤔 На фоне данных по безработице в 5.2% и инфляции в 5.3% можно сделать вывод:

ФРС США бессмысленно удерживать скупку активов на том уровне, на котором это происходит сейчас, так как экономика США в хорошей форме, а продолжение покупок в том же темпе может идти только в случае сильных проблем. Снижение скупки активов не должно повлиять сильно плохо на рисковые активы, так как всё работает и всё хорошо (енто я про экономику как говорит Борат АСАШАЙ или США).

Но важно отметить, что снижение покупок должно проходить очень медленными темпами, так как, несмотря на рост в годовом выражении цен на товары длительного пользования на +12.8%, в месячном выражении цены начали снижаться, что вызывает у меня тревогу, так как на этот показатель могут сказываться страхи населения по поводу вспышки COVID и сигналами о более сдержанном внутреннем спросе в будущем.

По прогнозам Евгена, ФРС объявит на следующем заседании о готовности начать сворачивать скупку активов, к которой регулятор уже приступит в ноябре.

Рост акций (и крипты в том числе) будет теперь больше зависеть от позитивного развития экономической активности, уверенности инвесторов и более медленного ужесточения монетарной политики.

От заседания ФРС США 22 сентября жду даже больше экономических прогнозов, так как уже уверен в объявлении о сокращении и небольшой коррекции в конце месяца.

Почему США не удается взять рекордную инфляцию под контроль

Рост цен в США на потребительские товары достиг 13-летнего максимума — 5,4% в годовом выражении, свидетельствуют данные минтруда. Подпортили статистику цены на новые автомобили (+8,7%) и продукты питания (+4,6%). Одежда подорожала на 3,4%, стоимость жилья — на 3,2%.

Почти на 25% выросла в цене электроэнергия. Замедлился, но все равно остался рекордно высоким рост цен на подержанные легковые и грузовые автомобили — 24,4% по итогам сентября против 31,9% в августе.

Примерно на прежнем уровне сохранился темп роста стоимости медицинских услуг — около 1%.

В августе опрошенные Wall Street Journal экономисты указывали на признаки замедления роста инфляции, правда, всего на одну десятую процента. Вместе с тем они предупредили о формирующемся долгосрочном тренде на ее рост. Вспышка дельта-штамма коронавируса в августе ослабила восстановление экономики, а заодно и снизила ценовое давление, уточняли тогда аналитики.

Виновата весна

В прошлом году разгону инфляции способствовало стремительное повышение потребительского спроса на фоне вливаний в экономику триллионов долларов федеральной помощи, увеличения числа вакцинированных, возобновления работы части предприятий.

Инфляция в США стала заметно ускоряться весной, напоминает эксперт «БКС Мир инвестиций» Альберт Короев. «В марте индекс потребительских цен подскочил до 2,6% с 1,7% в годовом выражении, в апреле рост продолжился до 4,2%. Летом он достиг 5,4% и после небольшого спада в августе вернулся к 5,4% в сентябре», — говорит Короев.

Пандемия спровоцировала сбой в цепочке поставок, привела к дисбалансу спроса, что, конечно же, провоцирует рост цен, отмечает эксперт «БКС Мир инвестиций», добавляя, что закрытие производственных мощностей в ряде стран Азии из-за COVID-19 также спровоцировало ценовое давление.

Сказывается на ценах и рост заработных плат, который в свою очередь был вызван более жесткими условиями на рынке труда, добавляет Короев.

Все большее влияние на цены сейчас оказывает проблема с энергоносителями. «Газ, нефть, уголь — на все это цены на максимумах. В сентябре в США продолжился рост цен на бензин в годовом выражении, превысив 42%. Подорожавшие энергоносители тянут за собой рост цен в других отраслях», — уточняет Короев из БКС.

В целом структура инфляции показывает, что если раньше повышенные темпы роста цен концентрировалась в узком наборе товаров и услуг, связанных с возвращением к доковидному образу жизни (рестораны, авиабилеты, отели), в поставках товаров и комплектующих (новые и подержанные автомобили, электроника), то теперь инфляция пошла «вширь», отмечает руководитель отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая.

Ранее председатель ФРС США Джером Пауэлл утверждал, что рост цен охватывает «относительно узкую группу товаров и услуг», которые напрямую пострадали от пандемии и свертывания экономической активности. Но убедительного подтверждения этому предположению нет до сих пор.

Не оправдываются пока что и надежды на то, что инфляция начнет остывать по мере устранения проблем в цепочках поставок и устранения дефицита некоторых крайне необходимых комплектующих.

Ожидания ФРС по ускорению возвращения работников на рынок труда с сентября, когда откроются школы и завершатся выплаты повышенных пособий по безработице, пока что тоже не оправдались, говорят эксперты. «Компании жалуются на дефицит работников, в результате в сентябре при слабом увеличении занятости ускорился рост зарплат, а это означает усиление инфляционного давления», — говорит Беленькая.

Даже Никсон не смог

Эксперты скептически оценивают возможности властей США влиять на инфляцию.

«Бороться с ростом цен в Америке не особо хотят, так как это чревато обвинениями в отходе от рыночной экономики. Да и не умеют — попытка госрегулирования цен, в последний раз предпринятая еще президентом Никсоном в 1973 году, успехом не увенчалась», — говорит ведущий эксперт инвесткомпании «Арикапитал» Сергей Суверов.

По его мнению, в наличии у регуляторов только монетарный арсенал в виде повышения процентных ставок и прекращения программы количественного смягчения. «Но этот монетарный арсенал трудно развернуть широко из-за боязни увеличения расходов по обслуживанию долга (повышение ключевой ставки приведет к росту доходности казначейских облигаций) и падения фондовых рынков», — говорит Суверов.

Но так как инфляция, скорее всего, и дальше будет сохраняться на повышенном уровне, властям все же придется пойти на непопулярные монетарные меры, то есть отказаться от слишком мягкой денежной политики, что в свою очередь чревато замедлением роста экономики и серией банкротств неэффективных компаний, считает Суверов из «Арикапитал».

Сохранение высокого уровня инфляции может убедить ФРС перейти к ужесточению денежно-кредитной политики раньше, чем предполагалось, считает Беленькая из «Финама».

Ранее большинство экспертов склонялись к мнению, что ФРС повысит ставку в сентябре следующего года, чтобы сбить инфляцию. Цель по инфляции составляла 2%.

Лучшим инструментом сдерживания роста цен было бы увеличение предложения продукции за счет восстановления производственно-логистических цепочек (например, президент Байден анонсировал переход порта Лос-Анджелеса, где скопились неразгруженные контейнеры, на круглосуточный режим работы), напоминает Беленькая.

«Правительство обсуждает также увеличение выдач лицензий водителям коммерческих грузовиков, чтобы ускорить доставку товаров. Было бы полезно увеличить выпуск полупроводников, которые уже много десятилетий производятся в Азии и после пандемии стали менее доступны, но вряд ли это может быть сделано быстро», — говорит эксперт.

«Основным инструментом подавления инфляции будет повышение ставок ФРС», — согласен Короев из БКС.

Реальная инфляция в США

Инфляция в США вчера действительно оказалась выше прогноза. И первоначальная реакция доллара была правильной, с точки зрения вчерашнего брифинга. Доллар США вырос в цене ( индекс доллара ), но затем, последовало его снижение. Почему?

Думаю, что ответ кроется в качественном значении инфляции.

Текущая инфляция, похоже, носит не временный характер.

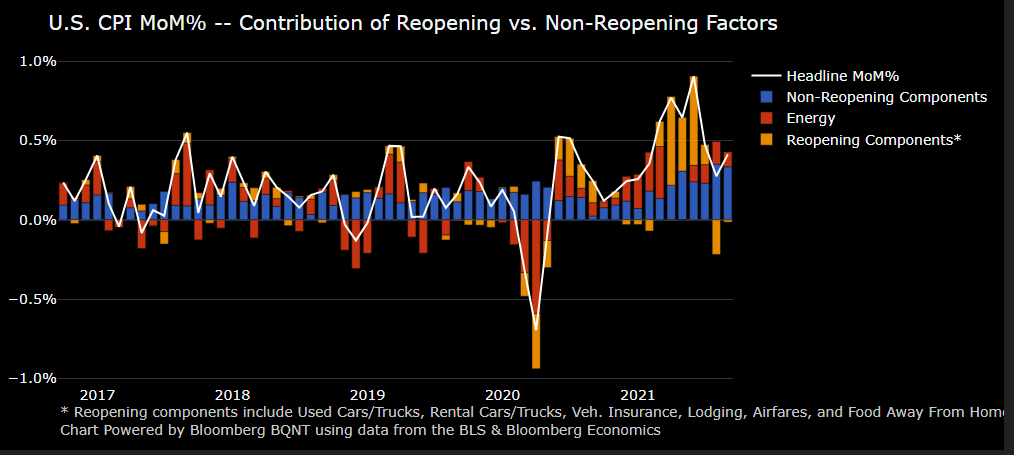

Обратите внимание на структуру инфляции. В ней практически нет компонента связанного с повторным открытием экономики.

Ранее члены ФРС и не только отмечали, что инфляция носит временный характер, и с открытием экономики сойдет на нет.

Но сейчас мы видим, что если бы экономика сейчас открылась полностью, то уровень инфляции остался бы тем же самым.

Интересное

Для валютного рынка (в частности, для пары EUR/USD) торги четверга будут весьма насыщенными. В основном это связано с предстоящим заседанием ЕЦБ, отчетом по ВВП США за третий.

В среду, 27 октября, по итогам дня пара Doge/USD закрылась снижением на 7%, тогда как пара SHIB/USD повысилась на 64,85%. В четверг Doge/USD подскакивает на 44%, до 0,2736, а.

Корреляционные взаимосвязи продолжают работать, где-то их связь чуть более тесная, где-то реакция начинает ослабевать. Для доллара продолжение падения доходности облигаций.

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

Размещение комментария на Investing.com автоматически означает Ваше согласие с правилами комментирования и с необходимостью их соблюдения.

Investing.com оставляет за собой право модерировать и удалять комментарии посетителей сайта, нарушающие правила, а при повторном нарушении – блокировать доступ на сайт и запрещать дальнейшую регистрацию на Investing.com.

Вы уверены, что хотите заблокировать пользователя %USER_NAME%?

После этого вы и %USER_NAME% не сможете видеть комментарии друг друга на Investing.com.

%USER_NAME% добавлен в ваш черный список

Вы только что разблокировали этого участника. Повторно заблокировать этого участника можно только через 48 часов.

Я считаю, что данный комментарий:

является рекламой или спамом содержит оскорбление

Ваша жалоба отправлена модераторам.

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.