какая кредитная история должна быть чтобы дали ипотеку

Как взять ипотеку, если кредитная история “запятнана”

По данным компании Est-a-Tet, около 34-50% новостроек сегодня покупается в кредит. Наиболее популярна ипотека в экономклассе; по подсчетам экспертов, в зависимости от проектов 50-80% квартир приобретается с помощью ипотеки. В компании отмечают и активное поведение финансовых структур: кредитуют покупку недвижимости сегодня порядка 85% существующих банков. Причем условия кредитования уже не такие жесткие, как до и во время кризиса, первоначальный взнос стартует от 10%. Несмотря на все положительные факторы, есть категория заемщиков, которым получить кредит очень сложно.

Обращаясь за ипотечным кредитом, потенциальный заемщик приносит в банк заявление, в котором просит предоставить в долг определенную сумму на квартиру. В свою очередь, банк вместе со стандартным набором документов просит написать потенциального клиента заявление, которым заемщик подтверждает свое согласие на сбор информации банком в Бюро кредитных условий.

Причина в том, как поясняет руководитель кредитного департамента DeltaCredit Денис Ковалев, что кредитная история является одним из основных инструментов для анализа рисков при принятии решения о кредитовании клиента, позволяя сделать вывод о добросовестности заемщика в части оплаты имевшихся или имеющихся кредитов. Более того, представитель банка уточняет, что некоторые кредиторы одновременно с изучением истории платежей по кредитам и займам проводят анализ иных обязательств. Например, характер оплаты услуг мобильных операторов или коммунальных услуг.

Не моя вина

Но есть ли шанс?

Если довелось попасть в “черный список” заемщиков, а ипотечный кредит очень нужен, придется постараться. Если просрочки несерьезные, то можно попытаться это документально доказать банку-кредитору, и, скорее всего, придется обойти несколько финансовых структур в поисках более лояльной к вашей проблеме. Велика вероятность, что от вас потребуют несколько поручителей, процентная ставка будет выше, а сам кредит ниже ожидаемого. Но шанс получить ипотеку даже при нехорошей кредитной истории есть, если попали вы в эту “историю”, так сказать, по уважительной причине и всего один раз.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

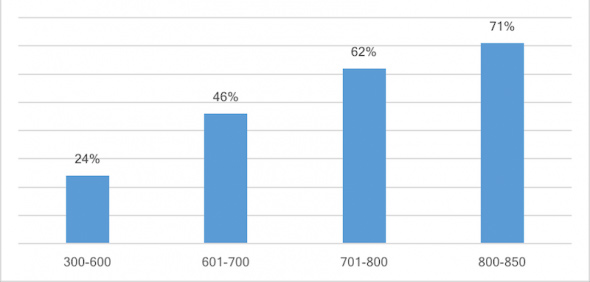

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Ипотека с плохой кредитной историей

Какая кредитная история не понравится банку

Прежде чем идти в банк, необходимо проверить свою кредитную историю. Делается это в два этапа:

Полученные сведения нужно проанализировать. Плохую кредитную историю определяют несколько причин:

Выдавая заем, банк просит клиента заполнить специальную анкету о доходах, трудовом стаже, имуществе. По результатам оценки анкеты гражданину присваивается некоторое количество баллов, и менеджер получает четкое представление о соискателе. Если баллов недостаточно, заем не дадут из-за неблагонадежности.

Дадут ли ипотеку с плохой кредитной историей

Можно ли взять ипотеку с плохой кредитной историей? Это непросто, но реально. Будьте готовы к тому, что банк или застройщик потребуют дополнительные гарантии:

Варианты ипотеки с плохой кредитной историей

Получить ипотеку с плохой кредитной историей крайне сложно. Для повышения шансов на успех сначала попробуйте улучшить кредитную историю:

И даже если все принятые меры не помогли, не стоит сразу отчаиваться. Есть несколько способов взять ипотеку, которые можно попробовать:

Какие банки дают ипотеку с плохой кредитной историей

Если человека интересует ипотека с плохой кредитной историей, список банков ограничен. Такие гиганты, как Сбербанк, Газпромбанк, ВТБ или Россельхозбанк, скорее всего, откажут. Поищите банк, выдающий экспресс-кредиты наличными без справки о доходах и поручительства. Изучите предложения молодых банков: стремясь привлечь клиентов, они часто лояльны к КИ.

Сравнивая требования, обратите внимание не только на уровень процентной ставки, иногда требования к проблемным заемщикам невыполнимые. Минимальный процент часто предусматривается только для заемщика с регулярными доходами, залогом, поручителями. Если ничего из перечисленного нет, ставка повышается в два раза. Но есть организации, в которых процент одобрения кредита с плохой КИ выше, чем в других.

Главный совет тем, кто хочет взять ипотеку, — внимательно рассчитывайте свои финансовые возможности. В случае с получением ипотеки лучше сначала купить однокомнатную квартиру и рассчитаться, чем приобрести трехкомнатную и скрываться от коллекторов. Не пытайтесь обмануть банк: неизвестно, как повернется жизнь и когда еще пригодиться КИ. Если задерживаете платеж по уважительной причине, не стесняйтесь прийти и посоветоваться с менеджером. Менеджеры пытаются удержать клиентов и пойдут навстречу, предложат рефинансирование или иные варианты решения проблемы.

Хочу взять ипотеку, нужно ли мне нарабатывать кредитную историю?

Сейчас я планирую купить квартиру в Москве в ипотеку. Примерно на 30% стоимости у меня есть свои средства, на остальную сумму хочу оформить кредит. Проблема в том, что у меня вообще нет кредитной истории.

Вопрос: целесообразно ли мне сейчас взять абсолютно не нужный мне кредит или кредитную карту, а потом его своевременно или досрочно закрыть, чтобы получить какие-нибудь баллы в кредитную историю? Повлияет ли это в лучшую сторону на процентную ставку моего будущего ипотечного кредита?

Анна, начнем с того, что некоторые банки вообще с опаской относятся к владельцам бизнеса. Их можно понять. Не все ИП ведут прозрачную отчетность. Доход ИП может сильно меняться от месяца к месяцу — для банка это риск. А еще для банка размер заработка — основной критерий для оформления ипотечного кредита, но многие ИП официально подтвердить свой доход не могут.

Некоторые банки вообще не предоставляют услугу таким клиентам; другие предоставляют, но на невыгодных условиях. Например, в несколько раз увеличивают первоначальный взнос или ежемесячную выплату.

Если у вас есть свое имущество, например автомобиль или вклад, сообщите об этом банку при подаче заявки. Это может сыграть в вашу пользу.

Кредитная история важна, но не обязательна

Теперь о том, что касается кредитной истории. Банки действительно часто делают акцент на том, как она важна. Но кредитная история — это скорее компенсирующий фактор. Например, если у потенциального заемщика небольшой стаж работы или доход начал расти только с недавнего времени, но при этом у него хорошая кредитная история — банк примет во внимание кредитную историю.

Вот если кредитная история плохая, тогда у банка могут появиться вопросы. Более того, нередко бывает, что перед одобрением ипотечного кредита банки рекомендуют заемщику закрыть все действующие кредиты. Совокупные кредитные обязательства не должны превышать 50% от общей суммы дохода клиента. Так банк чувствует себя защищенно и понимает, что человек не обременен дополнительными кредитными обязательствами.

Кредитная история не решающий критерий для одобрения ипотечного кредита. Для вас важнее проверить, какие банки в вашем городе вообще дают ипотеку индивидуальным предпринимателям — и сразу обращаться в такой банк.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

«Не только уровень дохода»: кому банки дадут ипотеку в 2020 году

Популярность ипотеки в России продолжает расти, чему благоприятствуют снижающиеся ставки и льготные программы. Минувший июль стал рекордным месяцем по выдаче жилищных займов в России. По данным «Дом. РФ», за этот месяц по стране было выдано 140 тыс. ипотечных кредитов на 340 млрд руб. Это на 40% больше, чем годом ранее, в количественном выражении и на 53% в денежном.

Однако получить жилищный кредит не так просто. Для этого заемщик как минимум должен накопить первоначальный взнос и пройти серьезный скоринг со стороны банка. Роль в данном случае играет все, включая уровень дохода, трудовой стаж, кредитную историю, возраст заемщика и другие показатели. Вместе с банковскими экспертами рассказываем, кому из потенциальных заемщиков сейчас проще получить ипотеку.

Эксперты в этой статье

Покупатели с оптимальным первым взносом в приоритете

Одним из базовых показателей при выдаче ипотеки является первоначальный взнос (ПВ). Здесь работает простая зависимость: чем он больше, тем выше вероятность одобрения кредита и ниже финансовые риски банка. В результате заемщик получает выгодную ставку по ипотеке и более комфортные условия кредитования, рассказал управляющий директор сети «Миэль» Александр Москатов.

Однако заемщик со слишком высоким первоначальным взносом по ипотеке (в 40–50%) не особо интересен банкам, так как размер кредита в данном случае получается небольшим, отметил главный аналитик ГК «Финам» Алексей Коренев.

Поэтому банки ищут баланс между низкорискованным кредитом и выгодным. По словам экспертов, самый оптимальный вариант первоначального взноса составляет 20–25% от стоимости жилья. «Такой размер взноса рекомендован Центробанком и выгоден для клиента, поскольку позволяет получить более комфортные условия ипотеки, быстрее рассчитаться с кредитом и сэкономить, избежав переплаты по процентам», — отметил руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников.

Поэтому заемщик, который имеет на руках первоначальный взнос в размере 20–25% от стоимости квартиры, является наиболее привлекательным и надежным для банка. При этом крупные банки (Сбербанк, ВТБ) могут позволить себе заемщиков с невысоким ПВ (на уровне 10%) и невысокие проценты по таким кредитам, так как имеют поддержку со стороны государства. Следовательно, для них порог в 20% не является принципиальным.

Заемщики с подтвержденным доходом от 70 тыс. рублей

Чтобы получить одобрение на ипотеку, мало иметь первоначальный взнос на руках, нужно еще обладать финансовыми ресурсами для обслуживания кредита. Поэтому банки тщательно оценивают доходы заемщика. По словам заместителя руководителя «Росбанк Дом» Алексея Просвирина, желательно, чтобы на обслуживание всех обязательств, включая ипотеку, уходило не больше 50–60%.

В целом на одобрение ипотеки, по оценкам экспертов, могут рассчитывать заемщики с зарплатой от 70–80 тыс. руб. в месяц. Гораздо выше шансы у заемщиков с ежемесячным доходом от 100 тыс. руб., особенно если речь идет о региональных заемщиках.

Однако для банков важен не только уровень дохода заемщика, но и его стабильность и официальная подверженность, отметил аналитик ГК «Финам». «Например, если человек для получения ипотеки предоставляет справку 2-НДФЛ с доходом 100 тыс. руб., а работает он всего два месяца, то для банка это не аргумент. Либо приходит заемщик с доходом в 60 тыс. руб., но работает на одном месте пять лет, у него хорошая должность — предпочтение банка будет отдано именно ему. Так как перед ним высококлассный специалист с хорошим стажем работы», — пояснил аналитик.

Также оптимальный уровень доходов зависит и от суммы кредита, добавил Александр Москатов из «Миэль». Например, покупатель приобретает в ипотеку двухкомнатную квартиру за 10 млн руб., имея на руках 20% первоначального взноса. Ежемесячные платежи составят около 70 тыс. руб., таким образом, его доход уже должен выше 100 тыс. руб.

Представители госструктур и зарплатные клиенты

Кредитные комитеты при рассмотрении заявок на ипотеку учитывают и то, в какой сфере работает человек и какой у него стаж. Например, Сбербанк (один из лидеров по выдачи ипотечных кредитов) рассматривает заявки от заемщиков со стажем не менее шести месяцев на текущем месте работы и не менее года общего стажа за последние пять лет.

В целом банки рассматривают заемщиков в нескольких категориях: работники по найму, индивидуальные предприниматели и владельцы бизнеса. «Самая распространенная категория — сотрудники по найму. Именно на них распространяется большинство стандартных требований, предъявляемых банками к своим заемщикам», — пояснил Александр Москатов.

При этом есть профессии, представителям которых банки сейчас охотнее одобряют ипотечные кредиты, отметил Алексей Коренев. По его словам, это госслужащие и бюджетники, доходы которых даже в пандемию оставались наиболее стабильными, а сами они в меньшей степени подверглись сокращениям. Сюда аналитик относит людей, которые работают в наименее пострадавших секторах экономики — ТЭК, различные производства и IT-индустрия.

«Банк с большей долей вероятности одобрит ипотеку представителям этих секторов, чем, например, заемщику из малого бизнеса или туриндустрии, которые в пандемию оказались в наиболее уязвимом экономическом положении», — отметил аналитик.

Также в приоритете у банков зарплатные клиенты. В данном случае кредитным организациям проще отследить доходы и расходы потенциального заемщика. Дополнительным преимуществом служит депозит в том же банке, где заемщик собирается брать ипотеку.

Возраст имеет значение

Много дискуссий велось на тему, кому банки одобряют кредиты чаще — мужчинам или женщинам. По словам экспертов, пол в данном случае не играет роли: процент ипотечных заемщиков мужчин и женщин примерно одинаковый.

Однако кредитные организации учитывают сейчас возраст заемщика: слишком молодые и пожилые заемщики считаются рискованными. «Отказать в ипотеке могут тем, кому еще не исполнилось 21, и тем, кто старше 65 лет на момент погашения кредита», — сказал Алексея Просвирина из «Росбанк Дом», добавив, что возможны частные исключения для надежных и платежеспособных.

Для банков надежным и привлекательным заемщиком является человек 35–40 лет, считает Алексей Коренев. «В этом возрасте человек, как правило, уже состоялся как профессионал, он имеет стабильный доход, создал семью и обладает ответственностью. Поэтому банкам особо не приходится бояться за обслуживание ипотечного кредита», — отметил аналитик.

Заемщики с хорошей кредитной историей

Особое внимание при выдаче ипотеки банки всегда уделяют кредитной истории будущих клиентов. По словам замруководителя «Росбанк Дом», именно несоблюдение платежной дисциплины является причиной почти каждого второго отказа в ипотеке. «Банки обращают внимание на количество просрочек, их продолжительность. Если просрочки длительные, больше 90 дней, то, скорее всего, это будет основанием для отказа в выдаче кредита», — предупредил банкир.

Узнать кредитную историю и оценить шансы на получение ипотеки можно по персональному кредитному рейтингу. Сделать это можно, например, на сайте Национального бюро кредитных историй (НБКИ). Чем выше рейтинг, тем выше шансы получить ипотеку на лучших условиях, отметил директор по маркетингу НБКИ Алексей Волков. По его словам, оптимальным является ПКР со значением свыше 710 баллов.

«В целом наличие положительной кредитной истории, достаточного уровня дохода, продолжительного трудового стажа, надежного работодателя и предоставление достоверных персональных данных повышают шансы заемщика на положительное решение о выдаче банком ипотечного кредита. Наличие значительного первоначального взноса и активов также будут преимуществом», — заключил Алексей Просвирин из «Росбанк Дом».