какая кредитная история считается плохой для ипотеки

Ипотека с плохой кредитной историей

Какая кредитная история не понравится банку

Прежде чем идти в банк, необходимо проверить свою кредитную историю. Делается это в два этапа:

Полученные сведения нужно проанализировать. Плохую кредитную историю определяют несколько причин:

Выдавая заем, банк просит клиента заполнить специальную анкету о доходах, трудовом стаже, имуществе. По результатам оценки анкеты гражданину присваивается некоторое количество баллов, и менеджер получает четкое представление о соискателе. Если баллов недостаточно, заем не дадут из-за неблагонадежности.

Дадут ли ипотеку с плохой кредитной историей

Можно ли взять ипотеку с плохой кредитной историей? Это непросто, но реально. Будьте готовы к тому, что банк или застройщик потребуют дополнительные гарантии:

Варианты ипотеки с плохой кредитной историей

Получить ипотеку с плохой кредитной историей крайне сложно. Для повышения шансов на успех сначала попробуйте улучшить кредитную историю:

И даже если все принятые меры не помогли, не стоит сразу отчаиваться. Есть несколько способов взять ипотеку, которые можно попробовать:

Какие банки дают ипотеку с плохой кредитной историей

Если человека интересует ипотека с плохой кредитной историей, список банков ограничен. Такие гиганты, как Сбербанк, Газпромбанк, ВТБ или Россельхозбанк, скорее всего, откажут. Поищите банк, выдающий экспресс-кредиты наличными без справки о доходах и поручительства. Изучите предложения молодых банков: стремясь привлечь клиентов, они часто лояльны к КИ.

Сравнивая требования, обратите внимание не только на уровень процентной ставки, иногда требования к проблемным заемщикам невыполнимые. Минимальный процент часто предусматривается только для заемщика с регулярными доходами, залогом, поручителями. Если ничего из перечисленного нет, ставка повышается в два раза. Но есть организации, в которых процент одобрения кредита с плохой КИ выше, чем в других.

Главный совет тем, кто хочет взять ипотеку, — внимательно рассчитывайте свои финансовые возможности. В случае с получением ипотеки лучше сначала купить однокомнатную квартиру и рассчитаться, чем приобрести трехкомнатную и скрываться от коллекторов. Не пытайтесь обмануть банк: неизвестно, как повернется жизнь и когда еще пригодиться КИ. Если задерживаете платеж по уважительной причине, не стесняйтесь прийти и посоветоваться с менеджером. Менеджеры пытаются удержать клиентов и пойдут навстречу, предложат рефинансирование или иные варианты решения проблемы.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

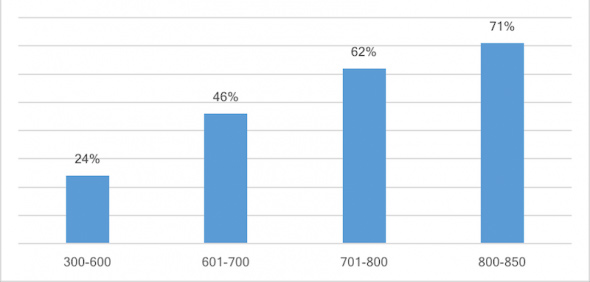

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Что такое кредитная история

И как с ее помощью получить кредит

Если вам отказали в кредите, не дали страховку, не взяли на работу или вам просто скучно — посмотрите свою кредитную историю.

Возможно, в ней вы узнаете о себе много интересного. В первой статье из цикла мы расскажем, что такое кредитная история, кто ее запрашивает и почему она важна.

Что такое кредитная история

Кредитная история — это досье на вас как на заемщика. Субъект кредитной истории — заемщик, на которого это досье завели.

В кредитной истории можно увидеть:

Кредитная история хранится в бюро кредитных историй — БКИ. В июле 2021 года в России работают восемь БКИ. Самые крупные — это НБКИ, «Эквифакс», ОКБ и кредитное бюро «Русский Стандарт».

Ваша кредитная история может быть в каждом из них, в некоторых или только в одном. Каждый банк сам решает, с какими бюро сотрудничать.

За кредитной историей обращаются с заявлением напрямую в БКИ или через сторонние сервисы. Два раза в год можно не платить за получение кредитного отчета в каждом бюро. Все дополнительные запросы будут платными.

Как выглядит кредитная история

Не существует правил, как должна выглядеть кредитная история, но несколько обязательных частей должны быть в каждой: титульная, основная, информационная и закрытая.

В титульной части — стандартные общие данные о субъекте кредитной истории: ФИО, паспортные данные, ИНН и СНИЛС.

В основной — сведения о текущих кредитах и вступивших в силу решениях суда о взыскании денежных средств, о банкротстве, а также кредитный рейтинг заемщика, если БКИ его рассчитывает.

Кредитный рейтинг, или скоринговый балл, — это оценка вашей платежной дисциплины на основании данных, которые есть у БКИ о вас. Бюро учитывает, брал ли человек кредиты, сколько их было и как он их выплачивал. Важно понимать, что кредитный рейтинг носит информационный характер.

Он помогает примерно оценить свои шансы на получение кредита. При этом кредит выдает банк, а не бюро. При принятии решения, выдавать кредит или нет, банк оценивает много дополнительной информации о заемщике, которой нет у бюро. Из-за этого бывает, что кредитный рейтинг может быть не очень высоким, а кредиты все равно выдают, и наоборот: рейтинг высокий, а в кредитах отказывают.

В информационной части — все поданные заявки на кредит и результат их рассмотрения: выдан кредит или нет.

Закрытую часть видит только заемщик. В ней указаны все, кто когда-либо запрашивал кредитную историю субъекта и кто передавал в нее информацию.

Кредитная история физического лица. Например, моя кредитная история выглядит так.

А вот так выглядит кредитная история человека, который брал кредиты. В ней содержится информация о виде кредита, когда он был взят, в каком банке, на какую сумму и как выплачивался

Кредитная история юридического лица отличается тем, что в ней нет информационной части. В титульной части вместо личных данных содержатся реквизиты: название, адрес, ОГРН, ИНН. Поскольку организации могут продаваться, объединяться и менять названия, в титульной части находятся сведения и об этом.

Как формируется кредитная история

Кредитная история начинает формироваться после первой заявки на кредит. Когда подаете заявку, банк запрашивает ваше согласие на проверку кредитной истории. Если не дать согласие, банк будет не вправе смотреть вашу кредитную историю, но и не вправе выдать вам кредит.

Даже если вы в итоге не оформите кредит, информация о поданной заявке появится в вашей кредитной истории.

Иногда банки запрашивают ваше согласие на проверку кредитной истории, если вы оформляете дебетовую карту. Это для того, чтобы банк мог в дальнейшем предлагать вам разные продукты, включая кредиты.

При оформлении дебетовой карты можете отказать банку в проверке кредитной истории. Это не может стать причиной отказа в дебетовой карте.

Какая кредитная история считается хорошей

Разные банки по-разному оценивают кредитную историю. Например, одни банки проверяют информацию по кредитам за последний год, другие анализируют, как выплачивались кредиты три или даже пять лет назад.

Еще пример: одни банки критично относятся даже к мелким просрочкам, другие же готовы выдать кредит, даже если у человека было несколько просрочек по несколько месяцев.

Специальная система оценки заемщика называется скорингом. Банки считают хорошей кредитную историю со следующими свойствами.

Старше одного года. Чем она старше, тем больше информации о заемщике может изучить банк. Это помогает лучше оценить его платежеспособность. Этот критерий работает совместно с количеством взятых кредитов.

Например, если человек взял один кредит в 2015 году, а в 2016 году его выплатил, возраст кредитной истории не будет иметь особого значения: кредит был давно, у заемщика могло измениться финансовое положение и как он сможет выплачивать кредиты в 2021 году — уже не совсем понятно.

Без просрочек. Желательно, чтобы их не было вообще. Если они были, все будет зависеть от того, как долго не выплачивали кредит и как давно были просрочки. Например, если не платили по кредиту полгода, потом внесли платеж и через месяц подали заявку на новый кредит, скорее всего, банк не готов будет выдать вам кредит: есть риск, что ваше финансовое положение нестабильное.

Без большого количества одновременых заявок на кредиты. Если человек одновременно подает заявку на пять кредитных карт или кредитов наличными, банк может подумать, что у человека финансовые проблемы. Из-за этого скоринговая система может выдать отказ в кредите.

Исключение — если речь об ипотеке или автокредите. Эти кредиты обеспечены залогом, и здесь банк точно понимает, что человек просто сравнивает предложения банков, а не планирует одновременно взять пять ипотек.

Сколько было кредитов. Чем больше заемщик успешно выплатил кредитов, тем лучше. Отдельно будет полезно, если человек брал разные кредиты: кредиты наличными, товары в рассрочку, кредитные карты, ипотеку или автокредит. Так банк будет понимать, что человек может планировать свои деньги для разных видов и сумм кредитов.

Кредитная нагрузка. Если у человека много открытых кредитов, с новым кредитом он может не справиться. Банку попросту невыгодно выдавать кредит закредитованному заемщику.

Какая кредитная история считается плохой

Ключевыми показателями плохой кредитной истории являются просрочки и высокая кредитная нагрузка. Особенно негативный фактор — если кредит был продан коллекторам, на заемщика подали в суд или он вообще не выплатил кредит. В таких случаях банк, скорее всего, откажет в кредите.

Все остальные показатели являются второстепенными. Например, частота заявок на кредиты или решения по ним важны для одного банка, а другой к этой информации относится более лояльно.

Отдельные банки могут с настороженностью смотреть на заемщиков, у которых еще нет кредитной истории. Поскольку нет информации о том, как человек ранее выплачивал кредиты, непонятно, как он будет выплачивать кредит: погасит его вовремя, выплатит заранее или вообще не выплатит.

Зачем кредитная история компаниям

Кредитную историю используют кредиторы, страховщики и работодатели. Так они ищут надежных клиентов и сотрудников. По закону любая организация, имеющая письменное согласие субъекта кредитной истории, вправе запросить его кредитную историю.

Кредиторы решают, давать кредит или нет. Кредиторами могут быть:

Кредитор должен проверить заемщика: насколько он надежный и сможет ли вернуть деньги. В какой бы банк вы ни обратились, все они увидят вашу кредитную историю.

Страховщики защищаются от мошенников и безответственных людей. Если клиент опаздывает с платежами и у него несколько кредитов, то ему явно не хватает денег. Ради них он, возможно, сымитирует ДТП. Поэтому таким клиентам страховщики готовы повысить стоимость полиса или вовсе отказать им в страховке. Заемщикам с хорошей кредитной историей страховщик может сделать скидку на страховой полис.

Клиенты с просрочками по кредитам чаще обращаются в страховые компании за выплатой и просят на 30—50% больше, чем надежные клиенты.

Работодатели оценивают сотрудника: насколько он дисциплинированный и ответственный. Обычно кредитную историю запрашивают крупные компании, а также финансовые и кредитные организации, в частности если человек претендует на важную должность. Если человек закредитован, то у него явно проблемы с принятием решений.

Эксперты газеты «Известия» считают, что такой сотрудник завалит проект, не заметит ошибку или смошенничает. Кредитная история — лакмусовая бумажка для должности с материальной ответственностью: директора, бухгалтера или завхоза.

Встречают по отчету — статья в «Российской газете»

Кредитная история попадает под закон о защите персональных данных, поэтому ее не выдают кому попало. Это значит, что если работодатель хочет проверить вашу кредитную историю, он должен попросить вас подписать письменное согласие. Вы можете отказаться, но тогда и работодатель может отказать вам в трудоустройстве.

Чем кредитная история полезна для вас

Оценить свои шансы на получение кредита. Если вы ранее уже брали кредиты, стоит хотя бы раз в год проверять свою кредитную историю на случай появления там ошибок.

Например, иногда бывает, что информация о выплате кредита не появилась в кредитной истории, из-за чего за человеком может числиться просрочка. В итоге человеку отказывают в кредитах, хотя он все выплатил.

Понять, почему отказывают в кредите. Бывает, что человек ни разу не допускал просрочек по кредитам, а в новых кредитах ему отказывают. В случае отказа от кредита банк обязан сообщить БКИ причину, по которой в кредите отказано. Посмотрев причину в кредитном отчете, можно будет примерно понять, что именно не понравилось банку: вы сами или ваша кредитная история.

Как часто обновляется кредитная история

Кредитная история обновляется каждый раз, когда появляется новая информация о заемщике. Например, если человек подал заявку на кредит, внес платеж или просрочил его, эта информация появится в кредитной истории.

По закону источник формирования кредитной истории обязан в течение пяти рабочих дней сообщить в БКИ информацию о любых изменениях в кредитной истории заемщика.

Вся информация о ранее взятых кредитах исчезнет из кредитной истории, если в течение десяти лет в ней не происходило никаких изменений: никто ее не запрашивал, вы не подавали новых заявок, не имели текущих кредитов. На практике это почти невозможно.

Есть ли кредитная история, если вы не брали кредитов

Информация о вас может быть в БКИ, даже если вы никогда не обращались за кредитами.

Я никогда не брала кредиты, при этом в БКИ есть информация обо мне. Это связано с тем, что я давала согласие на проверку моей кредитной истории при трудоустройстве и оформлении дебетовой карты. Поэтому, хотя кредитов я не брала, в бюро все равно хранится информация обо мне.

Дополнительные сведения о долгах могут внести операторы сотовой связи и судебные приставы из-за просрочек по алиментам и ЖКХ.

Если остались вопросы или хотите узнать больше, посмотрите видеоролик. Эксперт банка по кредитам объясняет, что такое кредитная история, почему банкам она так важна и что делать, если планируете брать крупный кредит, а кредитной истории нет.

Как испортить кредитную историю

Самые популярные способы

Как-то раз я решил взять в рассрочку Макбук. Менеджер магазина отправил заявку сразу в семь банков.

Я был уверен в себе: закрытая ипотека, два выплаченных потребкредита, нет просрочек и хорошая официальная зарплата. Думал, любой кредитор при виде меня будет биться в конвульсиях от счастья. Но отказали все — даже зарплатный банк, причем без объяснения причин.

Это меня удивило. Я сам работал в МФО и знаю, почему кредиторы отказывают заемщикам, — чаще всего из-за плохой кредитной истории. Пришлось разбираться, что же могло испортить мою историю. Расскажу, что узнал.

Что такое плохая кредитная история

Кредитная история, или КИ, — это досье, где указаны долговые обязательства человека: кредиты, займы, поручительства. Там же видно, как он их исполняет.

Вася взял кредит. Банк сообщает в бюро кредитных историй о любых изменениях по кредиту. Заемщик получил деньги, внес очередной платеж, закрыл долг — сведения уходят в БКИ. Бюро принимает информацию от банка и добавляет ее в кредитную историю Васи.

Вася не возвращает деньги — информация о просрочке появляется в его истории. Он идет в другой банк, чтобы занять еще и там. Другой банк проверяет кредитную историю, видит просрочку и отказывает Васе. А в БКИ сообщает: «Приходил клиент, но мы ему денег не дали». Информация о заявке на кредит тоже вносится в историю Васи.

Вася не отчаивается и идет в третий банк, который тоже не рад его видеть. Все потому, что этот банк запросил историю и увидел еще более печальную картину: у Васи есть не только просроченный кредит, но и отказ по заявке.

В итоге Вася получает отказ за отказом из-за плохой кредитной истории. Причем с каждым месяцем просрочки и новым отказом она все ухудшается. Примерно так это работает.

Каждый кредитор самостоятельно решает, как оценивать КИ. То, что для одного, — плохая история, для другого — средняя или даже хорошая. Например, банки предъявляют более высокие требования к заемщикам по сравнению с микрофинансовыми организациями. Но даже среди банков нет единства: один одобрит заявку, а другой в точно таких же условиях откажет.

Последствия. Человеку с негативной КИ сложно получить кредит, карту рассрочки или взять ипотеку. Если в истории все плохо, то отказывать будут даже МФО. Некоторые кредиторы не отказывают, но предлагают деньги на невыгодных условиях. Например, по завышенной процентной ставке либо с требованием предоставить созаемщиков, поручителей, передать какое-нибудь имущество в залог.

Могут возникнуть сложности с трудоустройством — некоторые работодатели проверяют кредитную историю соискателей. Такие проверки разрешаются только с письменного согласия соискателя. Если в кредитной истории проблемы, могут выбрать другого кандидата.

Особенно это касается материально ответственных и руководящих должностей. Некоторые работодатели рассуждают так: «Если человек не в состоянии разобраться со своими финансами, как можно доверять ему деньги фирмы?» Есть стереотип, что злостные должники более склонны подворовывать на работе и брать откаты.

Страховые компании при оформлении каско тоже могут ориентироваться на КИ. Логика такая: если человек аккуратен с кредитами, то он дисциплинирован и на дороге. Поэтому добросовестному заемщику могут сделать скидку, а злостному неплательщику — отказать в страховании или предложить полис по завышенной цене.

Срок хранения сведений в БКИ — 10 лет со дня последнего изменения. Бюро удалит историю, если целое десятилетие с ней ничего не будет происходить. Любой новый заем, кредит, заявка, оплата, изменения в личных данных — и срок пойдет заново.

Получается, что финансовые грехи прошлого могут всю жизнь преследовать заемщика. Но принцип такой: чем старше информация, тем меньше на нее обращают внимания. В первую очередь кредиторы смотрят на свежие данные — за последние пять лет или меньше.

Как узнать кредитную историю

Т—Ж подробно писал про то, как получить кредитную историю. Вот подборка:

Я использовал бесплатный способ, но понадобилась подтвержденная учетная запись на госуслугах. Вот что придется сделать, чтобы получить кредитную историю бесплатно.

Узнать, в каких БКИ хранится кредитная история. Дело в том, что в России не одно кредитное бюро, их много. Полный список есть в специальном реестре, который ведет Центробанк. Сейчас их 11, завтра может стать больше или меньше.

По закону кредитор обязан передавать информацию о заемщике хотя бы в одно бюро. Кредитная история конкретного человека может быть размазана по нескольким бюро. Например, один долг — в НБКИ, другой — в ОКБ, а микрозаем — в «Эквифаксе».

Чтобы собрать все в единую картину, нужно узнать, в каких БКИ хранится история. Для этого подайте заявление на сайте госуслуг через сервис «Сведения о бюро кредитных историй».

Зарегистрироваться в личных кабинетах всех бюро, где хранится кредитная история. Для подтверждения личности опять понадобится учетная запись на госуслугах.

Получить КИ. По закону каждый человек вправе безвозмездно проверять свою кредитную историю. Но бесплатные запросы можно делать не чаще, чем два раза в год в каждом БКИ, причем из этих двух раз только один отчет можно получить на бумажном носителе. За дополнительные запросы придется платить.

Как портится кредитная история

Иногда хорошая КИ вдруг становится плохой. Вот самые популярные причины, почему так бывает.

Просрочки по кредитам. Самый простой способ испортить кредитную историю — взять кредит и не отдать. Негативную роль играют даже небольшие просрочки, если их много. Кредитор думает, что заемщик — человек недисциплинированный, забывчивый, к обязательствам относится легкомысленно.

Бывает, что просрочка начинается не по вине заемщика. Тогда не стоит смиренно молчать — нужно обратиться к кредитору и попросить его внести исправления в историю. Если кредитор не идет навстречу, можно пожаловаться в БКИ.

Однажды я оплачивал ипотеку в отделении банка. Я попросил сотрудника зачислить средства на счет, с которого списываются платежи. Он что-то напутал и положил деньги на другой счет — тоже мой, но не ипотечный. В итоге деньги не списались и началась просрочка.

Мне начал названивать отдел взыскания: «Где деньги? Почему не платите?» Я перевел деньги на правильный счет и опять пошел в банк. Там написал жалобу и попросил списать пени и исправить кредитную историю. Через неделю мне ответили, что история исправлена, сумма долга откорректирована, и извинились за ошибку сотрудника.

Я мог бы не обращаться к кредитору, чтобы сэкономить свое время и нервы. Плюнуть на ошибку и уплатить пени — они были копеечные. Но тогда у меня в истории до сих пор висела бы информация о просроченном платеже.

Что почитать на эту тему:

Неактуальные данные. Старая информация для кредитора уже не так актуальна. Не имеет значения, что заемщик 8 лет назад отдавал деньги в срок, ведь все могло уже поменяться.

Когда в КИ нет свежих сведений, кредитору сложнее оценить платежеспособность заемщика. Поэтому заемщику не стоит допускать пауз в кредитной активности длиной в несколько лет. Если есть кредитная карта, рекомендую иногда проводить по ней операции, чтобы в истории появлялась актуальная информация.

Что еще почитать на эту тему:

Ошибки кредитора. Я просмотрел свою КИ и увидел там недостоверную информацию: потребкредит, который я давно вернул, почему-то висел со статусом «открыт» и без оплат. Банки думали, что я злостный должник, поэтому отказывали.

По закону у кредитора есть пять рабочих дней, чтобы сообщить в БКИ о любых изменениях. Это не право, а обязанность, и согласие заемщика для этого не требуется. Но некоторые кредиторы забывают передать информацию в БКИ либо отправляют ее с огромной задержкой. Тогда получается ситуация, как у меня.

Бывают и другие ошибки. Например, живет себе Ваня Иванов из Тамбова и не знает, что в его историю попали долги полного тезки из Ростова. А все потому, что кредитор перепутал двух клиентов и неправильно отчитался в БКИ.

Недостоверные данные могут годами висеть в кредитной истории и портить ее. Чтобы обнаружить ошибки, нужно контролировать и проверять свою КИ.

Задвоение данных. Выглядит это так: один и тот же кредит появляется несколько раз в кредитной истории. Последствия неприятные — новые кредиторы отказывают из-за высокой долговой нагрузки, думая, что у человека много долгов, а на самом деле это не так.

Причиной может быть ошибка кредитора или программный сбой. Например, кредитор отправил информацию в БКИ, но что-то пошло не так, и данные задвоились.

Иногда задвоение возникает не по ошибке. Например, МФО продала долг коллекторам. Теперь заемщик должен не микрофинансовой организации, а коллекторскому агентству. Поэтому МФО сообщает в бюро кредитных историй, что договор закрыт с переуступкой прав.

Но коллекторы тоже обязаны передавать информацию в БКИ, вот они и передают, но под другим регистрационным номером. В итоге по одному микрозайму в БКИ два договора: закрытый с МФО и открытый с коллекторами. Это не нарушение и не ошибка.

Скоро проблема с задвоением должна уйти в прошлое. До конца октября 2020 года кредиторы обязаны присвоить каждому договору уникальный идентификатор. Этот идентификатор состоит из 38 знаков, формируется по правилам Центробанка и не меняется при передаче долга в другую организацию. Перепутать что-то будет сложнее, ведь каждый договор станет уникальным.

Частые запросы кредитов и отказы. Каждая попытка получить кредит или заем фиксируется в кредитной истории вместе с результатом. Если попыток много, то потенциальному кредитору это не понравится.

Например, идет резкий всплеск активности — за неделю человек оставил 30 заявок. Кредитор решит, что заемщик находится в тяжелой финансовой ситуации, раз обращается ко всем подряд. Или подумает, что заявки рассылает не сам заемщик, а мошенники, которые завладели его паспортными данными.

Это в меньшей степени касается ипотечных кредитов. Когда в КИ много заявок на ипотеку, то понятно, что заемщик просто выбирает самое выгодное предложение. Даже если все заявки ему одобрят, то 10 квартир в ипотеку он не возьмет. А вот 10 обращений в МФО могут быстро превратиться в 10 открытых микрозаймов.

Если попытки неудачные — еще хуже. Кредитор думает: «Вроде нормальный клиент, странно, что другие организации не дают ему в долг. Может, они знают о нем то, чего не знаю я? Не буду рисковать — тоже откажу».

Я сделал для себя два вывода:

Бывают еще лжеотказы — по ошибке кредитора. Например, человеку одобрили кредит, а он не стал брать. Банк аннулировал заявку, а в БКИ сообщил, что все было наоборот: это он отверг заемщика, а не заемщик отказался от денег.

Что еще почитать на эту тему:

Частая смена данных. В кредитную историю вносится информация, которую человек оставляет при оформлении кредита или займа: адрес регистрации и проживания, номер телефона, паспортные данные. Когда такая информация часто меняется — это подозрительно.

До заемщика, который меняет номера телефона и адреса проживания как перчатки, не получится дозвониться, и будет сложно его разыскать, если он не вернет деньги. Злостные неплательщики обычно оформляют новые симкарты для каждого займа, а потом выбрасывают их, чтобы не названивали коллекторы. И постоянно кочуют с места на место — прячутся от взыскателей.

Высокая долговая нагрузка. Банки и МФО обязаны считать показатель долговой нагрузки заемщика — ПДН. Чем он выше, тем ниже вероятность одобрения заявки.

Считается этот показатель так: сумма, которую заемщик каждый месяц отдает на оплату кредитов и займов, делится на его среднемесячный доход.

ПДН = платежи по кредитам / доход

В доходах учитывается не только зарплата, но и любые другие поступления денег, если заемщик может подтвердить их документами. При этом в зачет идет не вся сумма, а за вычетом налогов.

Платежи по кредитам кредитор берет из кредитной истории.

Например, Сергей получает зарплату — 50 тысяч рублей в месяц, а еще сдает квартиру за 15 тысяч рублей. Эти деньги он получает на руки — уже за вычетом НДФЛ. У него два кредита: по одному он ежемесячно отдает 7 тысяч, а по другому — 20 тысяч. Сергей обращается в банк, чтобы взять третий кредит, платеж по которому — 10 тысяч каждый месяц. Банк считает показатель долговой нагрузки Сергея:

(7 000 Р + 20 000 Р + 10 000 Р ) / (50 000 Р + 15 000 Р ) = 0,57.

ПДН больше 0,5 считается высоким. Даже если человек всегда платит без просрочек, ему могут отказать из-за долговой нагрузки.

Показатель долговой нагрузки снизится, если уменьшить ежемесячный платеж по кредитам. Самый простой и быстрый способ сделать это — закрыть кредитные карты и карты рассрочки, которые не нужны. Банки могут учитывать карты при расчете ПДН, даже когда заемщик ими не пользуется.

Например, у меня есть кредитка на 400 тысяч рублей. В любой момент я могу воспользоваться этой суммой, но пока не потратил ни рубля. Центробанк предлагает вычислять мой ежемесячный платеж так:

5% от кредитного лимита + сумма просроченной задолженности.

Есть другой метод расчета ежемесячного платежа:

10% от текущей задолженности + сумма просроченной задолженности.

Какую формулу выберет конкретная организация, знает только она сама.

Кстати, законодательного запрета на кредитование людей с высоким ПДН нет. Каждый банк и МФО самостоятельно определяет для себя допустимый уровень долговой нагрузки. А если заемщик берет до 10 тысяч рублей, ПДН не считают.

Что еще почитать на эту тему:

Частое использование микрокредитов. Многие банки не доверяют постоянным клиентам микрофинансовых компаний — считают их ненадежными.

Банки думают так: микрозаймы — это дорогой финансовый продукт, которому есть дешевая альтернатива — кредитные карты с беспроцентным периодом. Если человек постоянно обращается в МФО и переплачивает сотни процентов годовых, значит, с ним что-то не так. Может быть, у него есть кредитки, но их уже недостаточно, а новые не дают. Или он не умеет считать деньги, не в состоянии планировать и соотносить свои расходы и доходы.

Даже если заемщик платит в МФО без просрочек, получить кредит в банке ему может быть нелегко. Поэтому, если предстоит оформлять кредит, лучше не брать микрозаймы и не оставлять заявки в микрофинансовых организациях.

Что почитать на эту тему:

Поручительство также отражается на кредитной истории, если заемщик не исполняет обязательство.

Вот как это работает. Петя решил взять кредит, но банк потребовал, чтобы он предоставил поручителя. Петя попросил своего приятеля Васю стать поручителем, и он согласился. Теперь, если Петя не вернет кредит, банк получит право взыскивать задолженность не только с заемщика, но и с Васи.

Информация о долге появится в кредитной истории поручителя. Если заемщик не вернет деньги в срок, то испортит историю не только себе, но и поручителю.

Что почитать на эту тему:

Судебные разбирательства. В историю включается информация о судебных спорах заемщика с кредиторами. Там даже приводятся выписки из судебных решений.

Кредиторы не любят проблемных и скандальных клиентов: таким проще отказать, чем выдать деньги, а потом судиться. И неважно, это заемщик подал в суд на банк или банк на заемщика, — подобная информация ухудшает кредитную историю.

Сведения о тяжбах не появляются в истории автоматически: БКИ пока не умеют брать информацию с сайтов судов. Эти данные может передать туда какой-то кредитор, чтобы предостеречь других от работы с клиентом.

Что почитать на эту тему:

Досрочное погашение. В теории для кредитора выгодно, чтобы заемщик платил без просрочек и как можно дольше — так будет больше переплата. Если заемщик гасит долг досрочно, кредитор не получает прибыль, на которую рассчитывал. Получается, что постоянные досрочные погашения могут ухудшить кредитную историю.

Но на практике большинство финансовых организаций не считают досрочную оплату чем-то негативным.

Я брал кредит на 5 лет, а возвращал через несколько месяцев. И делал так дважды в одном и том же банке. Банк не расстроился, а даже наоборот — посчитал, что я надежный заемщик и теперь регулярно делает мне предложения на выгодных условиях.

Если хотите закрыть долг раньше времени, можете смело закрывать. Ничего страшного с кредитной историей не произойдет.

Что почитать на эту тему:

Небанковские долги. Помимо банков, информацию в БКИ обязаны передавать микрофинансовые организации и кредитные кооперативы. Поэтому просроченный микрозаем непременно отобразится в кредитной истории и негативно повлияет на нее.

В кредитную историю могут попасть договоры займа с любыми организациями. Например, ломбарды передают информацию в БКИ. Но не все, а только некоторые — для ломбардов это не обязанность, а право.

Еще в кредитной истории могут появиться долги по алиментам, коммунальным услугам, услугам связи и платежам за жилое помещение. Но только при условии, что эти долги подтверждены судом: есть решение, которое не исполнено в течение 10 дней.

Мошенничество. Вот человек проверяет свою кредитную историю и находит там займы, которые не брал, или заявки, которые не оставлял. Возможно, его паспортные данные попали к аферистам, которые берут деньги в долг от чужого имени.

Торговля чужими паспортными данными — целая индустрия. В интернете есть куча форумов, где аферисты предлагают работникам государственных и частных компаний продавать им сканы паспортов клиентов, чтобы подзаработать.

Если вы добросовестный заемщик, а вам все равно отказывают в кредитах, то срочно проверьте свою КИ. Не исключено, что причина в мошеннических займах.

Т—Ж писал, как не допустить такой ситуации и что делать, если она уже произошла:

Банкротство. Когда человек проходит процедуру банкротства, арбитражный суд назначает ему финансового управляющего. Этот управляющий контролирует весь процесс: ищет имущество, анализирует финансовое положение должника, проводит собрания кредиторов и отчитывается перед ними, оспаривает сделки. Кроме того, у финансового управляющего есть важная функция: он сообщает о банкротстве в БКИ.

Бюро получает информацию и вносит ее в кредитную историю. Взять в долг с такой черной меткой практически невозможно: никто в здравом уме не даст денег банкроту. Эта запись будет висеть в истории 10 лет, поэтому банкроту придется надолго забыть о кредитах и займах.

Как не испортить кредитную историю

Надо соблюдать простые правила.

Не брать в долг на невыгодных условиях. Прежде чем подписывать договор, стоит прочитать его и понять, сколько придется заплатить в итоге. Первый попавшийся вариант не всегда самый выгодный — возможно, в соседнем банке процентная ставка будет ниже.

Заранее понять, как отдавать. Некоторые люди берут в долг, даже не представляя, как будут возвращать деньги. В результате — просрочка, испорченная кредитная история, суды, приставы, коллекторы. Если нет стабильного источника дохода, то занимать деньги опасно.

Сопоставлять расходы с доходами. За основу можно взять показатель долговой нагрузки. Если платежи по кредитам и займам съедают больше половины дохода, то брать еще в долг не стоит. Даже когда банк не возражает и готов осыпать кредитными деньгами.

Не откладывать оплату. Если заемщик перечисляет деньги в последний момент, все может пойти наперекосяк и он не успеет исправить ситуацию. Например, перевод с карты на карту задержится, банкомат сломается, карта потеряется. Или на работе случится аврал, и мысли о кредите вылетят из головы.

Однажды я погорел на этом. Мне нужно было внести платеж до конца месяца, но руки не доходили. Хотя зайти в мобильный банк и перекинуть деньги с карты на карту — минутное дело. Но я утешал себя, что еще осталось время. В итоге я забыл оплатить кредит. Вспомнил, когда банк уже стал слать сердитые смс.

Пришлось уплатить пени, но на кредитной истории это не отразилось. Банк не стал вредничать и засчитал платеж как своевременный, хотя я опоздал на два дня.

Проверять кредитную историю. Это необходимо, чтобы не проморгать проблемы: ошибки кредиторов, мошеннические займы, кредитные заявки, которые вы не оставляли.

Ошибки и недостоверную информацию в кредитной истории можно оспорить. Но вот отказы, вызванные такими ошибками, оспорить не получится. Поэтому я проверяю свою историю время от времени: после закрытия старых кредитов и перед открытием новых.

Сохранять квитанции об оплате, брать справки о закрытии долга. Вернули кредит или заем — попросите справку о закрытии. Внесли платеж — квитанцию сохраните.

Наверное, все слышали страшилки про то, как заемщик недоплатил полкопейки, а через три года пришли взыскатели и потребовали с него пятьдесят тысяч. Такие истории не будут пугать, если всегда брать у кредитора справку, что долг закрыт.

Не быть слишком доверчивым. Представим гипотетическую ситуацию: приходит приятель и рассказывает, что банки не дают ему в долг. Он жалуется не просто так, а просит стать поручителем или созаемщиком. Либо даже номинальным заемщиком — взять кредит для него.

Все зависит от того, насколько я уверен в человеке. Нужно понимать: если соглашусь, от меня уже ничего зависеть не будет. Приятель не платит — страдаю я.

Убедить кредитора, что кредит брался не для себя, тоже не получится. По закону заемщик — тот, кто подписал договор и получил деньги. Даже если человек потом передал деньги кому-то еще, долг все равно останется на нем. И запись о просрочке пойдет в его кредитную историю, а не в чью-то еще.

Что делать, если нечем платить

Главное — не врать и не прятаться, ведь с каждым месяцем просрочки кредитная история становится все хуже, а долговая яма — все глубже. В такой ситуации есть два варианта: реструктуризация и рефинансирование.

Реструктуризация. Лучше заранее — еще до начала просрочки — обратиться к кредитору и попросить о реструктуризации.

При реструктуризации кредитор меняет условия договора на более комфортные для заемщика. Например, уменьшает сумму ежемесячного платежа, отправляет заемщика на платежные каникулы, снижает процентную ставку, снимает штрафы и пени.

Обращаться следует в письменной форме — так меньше шансов, что просьбу забудут рассмотреть. В письме заемщик должен подробно объяснить, что случилось, почему не может платить и когда сможет. Все факты необходимо подкрепить документами — одним словам никто не поверит.

Например, должник переживает финансовые трудности, потому что потерял работу. Он предоставляет кредитору выписку из регистра безработных, чтобы подтвердить, что стоит на учете в службе занятости.

Заемщик вправе попросить о реструктуризации, а кредитор может одобрить ваше заявление или отказать по своему усмотрению. Заставить не получится — это его право, а не обязанность.

Есть исключение: ипотечные каникулы, которые можно требовать. Эти каникулы позволяют законно не платить ипотеку в течение 6 месяцев. Кредитор обязан предоставить такой льготный период, если соблюдаются четыре условия:

Если лень копаться в законах, то прочитайте, что Т—Ж писал про ипотечные каникулы:

Реструктуризация отображается в кредитной истории и ухудшает ее, но не так сильно, как просрочка. Понятно, что заемщик просит послабления не от хорошей жизни, у него есть какие-то трудности. Но отметка о реструктуризации — еще и знак, что человек ответственно относится к обязательствам, в случае проблем не пропадает, а связывается с кредиторами и ищет пути решения.

Рефинансирование. Это когда заемщик берет новый кредит или заем на более выгодных условиях, чтобы погасить старый.

У заемщика три кредита: один под 18% годовых, а два других под 20%. Он знает, что есть банк, который выдает деньги под 14% годовых. Заемщик обращается в этот банк с просьбой рефинансировать его кредиты.

Банк соглашается, за свой счет закрывает все долги заемщика и открывает у себя один новый кредит на общую сумму. Теперь заемщик платит не в три организации, а в одну — так удобнее. Процентная ставка уменьшилась — так выгоднее.

Если платить сложно, то можно попытаться убедить действующего кредитора рефинансировать долг на более выгодных условиях или поискать другую организацию, которая согласится помочь. Но когда кредитная история уже испорчена, уломать кредитора на рефинансирование будет сложно. Поэтому лучше озаботиться этим вопросом заранее, пока просрочка еще не началась.

Рефинансирование в КИ выглядит как полное закрытие старого кредита и открытие нового. Эта процедура положительно влияет на кредитную историю по трем причинам:

Как исправить кредитную историю

Банки не дают кредиты, если кредитная история плохая. Но чтобы ее улучшить, нужно брать кредиты и возвращать в срок. Получается замкнутый круг, который сложно разорвать.

Есть вариант — оформить кредит с залогом или поручителем. Заемщик говорит кредитору: «Ладно, пусть ты мне не доверяешь. Но вот мой родственник — если что-то пойдет не так, он заплатит за меня. Вот мой автомобиль, возьми в залог. Если я не верну долг, то продашь машину и получишь свои деньги». Иногда это помогает преодолеть скептический настрой кредитора.

Другие способы: открыть в банке вклад, ИИС или брокерский счет, заказать дебетовую карту и получать на нее зарплату. А уже потом запросить небольшой потребкредит или кредитную карту. Тогда банк может одобрить кредит даже с негативной КИ. Если постоянно платить кредитной картой и не допускать просрочек, история постепенно восстановится.

Можно ли удалить кредитную историю. Остерегайтесь людей, которые обещают стереть кредитную историю из БКИ. Обычно они просят предоплату за свои услуги и пропадают, как только получат деньги. Некоторые мошенники работают по более хитрой схеме: «рисуют» поддельный кредитный отчет, в котором все хорошо, и присылают клиенту — смотрите, все исправили.

Удалить или внести исправления в кредитную историю можно, если в ней есть ошибки. Такой процесс называется оспариванием. Чтобы оспорить историю, нужно письменно обратиться в то БКИ, где она хранится. Вот что нужно сделать при подаче заявления:

Многие бюро предлагают шаблоны таких заявлений, остается просто вписать туда свои данные и отправить.

БКИ получает заявление и организует проверку, которая длится не более 30 дней. На это время в кредитной истории появляется отметка, что она оспаривается.

При проверке БКИ запрашивает у кредитора пояснения насчет ошибок. Кредитор должен ответить на запрос в течение 14 дней. Варианта у него два: доказать, что в кредитной истории все правильно либо признать ошибку.

В итоге бюро вносит исправления в кредитную историю либо оставляет ее без изменений. О решении оно сообщает заявителю — присылает письмо. Если ответ БКИ вас не устраивает, его можно оспорить его в суде.

Вот так надо действовать по закону.

Меня смущало, что проверка в бюро длится аж 30 дней, — я и так потерял много времени. А еще пришлось бы обращаться не в одно БКИ, а во все, куда кредитор разослал ложные сведения.

Вот подборка статей, как исправить кредитную историю:

Мифы и правда про кредитную историю

Влияет ли овердрафт на КИ? Овердрафт — это когда банк разрешает клиенту уходить в минус по дебетовой карте.

Как только клиент начинает пользоваться деньгами банка, информация об этом уходит в бюро кредитных историй. Овердрафт влияет на КИ как обычный кредит. Клиент возвращает деньги в срок — кредитная история улучшается. Уходит в просрочку — тогда КИ ухудшается.

Еще бывает технический овердрафт, когда дебетовая карта ушла в минус, хотя банк с клиентом об этом не договаривались.

Однажды я оплатил рублевой дебетовой картой покупку за границей. Деньги на карте заморозились, но не списались. На следующий день курс евро подскочил и магазин снял больше, чем собирался изначально. Так на карте появился минус.

Большинство кредиторов в случае технического овердрафта не передают информацию в БКИ. Но это зависит от политики конкретного банка.

Почитайте в Т—Ж про овердрафт:

Влияют ли налоги на КИ? Нет. Налоговая инспекция не отправляет информацию о задолженности в бюро кредитных историй. Это не предусмотрено законом.

Влияет ли смена фамилии на КИ? Есть такой миф: чтобы обнулить кредитную историю, достаточно поменять фамилию. Но это не работает, потому что номер СНИЛС остается прежним, а он прописывается в КИ.

Кроме того, в новом паспорте указываются реквизиты старого документа — кредитор запросит историю и по ним тоже. А каждому договору теперь присваивается свой уникальный идентификатор, и он не изменяется.

БКИ так просто не обмануть: оно поймет, что человек сменил фамилию или имя, и склеит его данные в единую историю.

Влияет ли рассрочка на КИ? Если оплачиваете товар или услугу частями, то все зависит от того, кто предоставляет рассрочку. Если в рассрочке участвует профессиональный кредитор — банк или МФО, — информация обязательно попадет в КИ.

Другое дело, когда рассрочку за свой счет дает продавец товаров или исполнитель услуг. Обычные организации вправе не отчитываться в БКИ — закон им разрешает.

Большинство компаний не связываются с передачей КИ, потому что это сложно и хлопотно. Нужно заключить договор с бюро, купить специальные программы, заказать сертификаты электронно-цифровой подписи, отвечать на запросы, выделить человека, который будет без опозданий и правильно передавать информацию.