какая кредитная карта лучше золотая или классическая сбербанк

Плюсы, минусы и отличия золотой карты Сбербанка от классической

Сегодня речь пойдет о карте, относящейся к категории премиальных, но имеющей относительно невысокую стоимость обслуживания — Золотая карта от Сбербанка.

Сбербанком России золотые карты выпускаются трех типов:

Доступны три платежные системы — Виза, МИР и МастерКард. Получить интересующую информацию также можно у консультанта в отделении.

Последнее время, войдя в свой личный кабинет в системе дистанционного банковского обслуживания «Сбербанк Онлайн» многие пользователи видели всплывающее окно, в котором было указано сообщение вида: «Вам предварительно одобрена золотая кредитная карта с лимитом 70000 рублей».

Хотим заметить, что это не какой-то развод, Сбербанк делает подобные предложения только клиентам, которые каким-либо образом заслужили доверие.

Итак, в текущей статье мы расскажем:

Отличия карты Gold от обычной

Не важно, оформляете ли Вы пластиковую карту первый раз в жизни, или же давно пользуетесь стандартными предложениями банков — когда наступает момент переоформления, практически каждый человек задумывается: «А почему бы не оформить золотую карту?».

Давайте разберемся, чем же она отличается от карт моментальной выдачи и классических карт Visa Classic или MasterCard Standart:

Мы перечислили основные отличия, чтобы было сразу понятно нужна ли Вам такая карта или нет. Перекроет ли стоимость обслуживания те бонусы, которые доступны ее держателям — читайте дальше.

Карта Сбербанка для молодых — отличный способ сэкономить на годовом обслуживании.

Вы — студент? Как оформить кредит в 18 лет — читайте здесь обо всех доступных способах.

Плюсы золотой карты Сбербанка

Для того, чтобы провести экспертную оценку, редакция портала Cardoteka.ru решила обратиться непосредственно к тому, кто знает о картах все — плюсы, минусы и уже не раз рассказывал об этом своим драгоценным клиентам.

Мы встретились с действующим сотрудником Сбербанка, который занимается непосредственно оформлением и выдачей золотых карт, и узнали его мнение о плюсах.

Мы не стали рассуждать о внешнем виде, ведь этим никого не удивишь. Мы постарались раскрыть те преимущества, которые невозможно увидеть глазами.

Минусы карты

Также, часть респондентов высказала недовольство тем, что акции и скидки, являющиеся одним из главных преимуществ указанного типа карт, не очень рьяно поддерживаются партнерами в России. За рубежом предложений гораздо больше.

Наш эксперт, являющийся сотрудником банка, подтвердил мнение сограждан, вынеся окончательный вердикт — перед оформлением взвесьте все «за» и «против». Если Вы не очень часто путешествуете, или же не снимаете крупных сумм ежедневно, то возможно Вам больше подойдут карты Visa Classic или MasterCard Standart.

Условия оформления карты

Если Вы все же решились на оформление, то для Вас мы кратко расскажем на каких же условиях происходит оформление золотых карт.

Дебетовые карты Visa и MasterCard Gold:

Подробное описание тарифа для указанных карт Вы можете скачать здесь.

Кредитные карты Visa и MasterCard Gold:

Требования к заемщику:

Подробное описание тарифа для указанных карт Вы можете скачать здесь.

Кредитные карты Visa Gold «Подари жизнь»:

Требования к заемщику:

Если Вы стоите перед выбором, и до сих пор не можете решить какая именно карта Вам подходит — смотрите видеоматериал, в котором проведен подробный сравнительный анализ.

Золотая карта Сбербанка

В линейке продуктов Сбербанка для частных клиентов особые условия обслуживания есть у золотых дебетовых карт. Вы можете оформить пластик одной из трех платежных систем: МИР, MasterCard, VISA Gold. Рассмотрим, какие тарифы и условия обслуживания действуют сегодня, как заказать и получить платежный инструмент, преимущества и недостатки золотой карты Сбербанка.

В чем отличие дебетовых карточек Gold от обычных

Кроме того, за эти операции начисляется повышенный процент бонусами.

Тарифы и условия обслуживания

В таблице сопоставлены условия использования золотой карты в зависимости от платежной системы.

Возможность использовать за рубежом

При этом СМС-информирование и push-уведомления – бесплатные. Не придется тратиться и за получение отчета по карте в банке или по электронной почте.

Как оформить заявку и получить карту

Чтобы стать владельцем платежного инструмента, нужно заранее заказать его выпуск.

Требования. Держателем золотой дебетовой карты может стать российский гражданин с постоянной или временной регистрацией регистрация на территории РФ. У него должны быть постоянный источник дохода и трудоустройство. Возраст клиента – от 18 лет.

Как оформить дебетовую карту. Заявку вы можете подать в отделении Сбербанка или онлайн.

Первый вариант. Необходимо прийти в офис банка в своем населенном пункте с паспортом и подать письменную заявку – заполнить анкету, которую предоставит сотрудник. К ней прилагается копия удостоверения клиента.

Второй вариант. Чтобы заказать пластик, нажмите «Подать заявку» в карточке с его описанием на странице https://www.vbr.ru/banki/sberbank-rossii/debetovyekarty/zolotye/. Заполните анкету на открывшейся странице. Потребуется указать свои персональные данные, согласиться на их обработку. Выберите платежную систему пластика (МИР, MasterCard, VISA) gold.

В течение 3 дней вам поступит ответ Сбербанка о том, одобрен или нет выпуск пластика. Когда карта будет готова, вы также получите СМС о том, где и когда сможете ее забрать. В отделение банка нужно прийти с паспортом и подписать договор.

Через устройство самообслуживания активировать пластик нужно не позднее следующего дня после выдачи.

Условия пополнения и обналичивания

Обналичивание. В банкоматах и кассах Сбербанка держатель пластика может снять до 300 тыс. рублей.

В месяц получится обналичить не более 3 млн руб. Если речь идет о загранице, в экстренных ситуациях владелец золотой карты может снять в банкомате до 5 тыс. в американской валюте (если они есть на счете).

Преимущества и недостатки пластика Сбербанка голд

Эти условия распространяются на все золотые карты Сбербанка – VISA Gold, MasterCard Gold, МИР.

Бонусы и дополнительные возможности карты

Программа лояльности Сбербанка подключается не автоматически, а по желанию владельца карты. Чтобы пользоваться бонусами, нужно обратиться к сотруднику финучреждения в офисе либо по телефону. Другой вариант – подключить программу лояльности в личном кабинете «Сбербанка Онлайн» или с помощью СМС. Отправьте слово «Спасибо» на номер 900 и напишите через пробел четыре последние цифры 16-значного номера пластика. Еще один способ – подключиться к программе лояльности в банкомате Сбербанка. Для этого перейдите в меню в соответствующий раздел.

По программе лояльности начисляются бонусы «Спасибо». Баллы поступают как от самого банка, так и от партнеров. Один балл равен одному рублю. Бонусы могут использоваться при оплате товаров и услуг в магазинах и сервисах, которые участвуют в программе «Спасибо». Минимальный процент от банка – 0,5%, максимальный – 5%. У партнеров количество бонусов может доходить до 30%. Процент от суммы чека, который вы можете внести бонусами, зависит от условий сотрудничества партнера с банком. Например, в ресторанах Burger King принимают оплату баллами до 99% чека при покупке от 300 рублей. Если сумма меньше, бонусы не принимаются, если больше – спишется столько бонусов, сколько есть на балансе. Самые выгодные условия – в магазинах «Пятерочка». Здесь вы можете оплатить баллами до 100% от стоимости покупки.

Заключение

В отличие от классических продуктов золотой карты МИР, МастерКард и ВИЗА Голд Сбербанка у есть ряд преимуществ. Пользоваться ей будет выгодно, если вы планируете снимать и переводить большие суммы денег. При этом нужно обращать внимание на то, чтобы не превысить допустимый лимит операции, т. к. за их превышение взимается комиссия. Держатели зарплатных карточек не тратят деньги на годовое обслуживание.

Что изменилось в карточной системе «Сбера»?

Госбанк кардинально поменял ассортимент дебетовых карт. Стало лучше или хуже?

СберБанк решил всех перевести на «СберКарту». «Универсальный, удобный и наиболее выгодный для клиентов карточный продукт» — именно так характеризуется «СберКарта» в официальном заявлении госбанка. Разберемся с каждым из этих утверждений.

Универсальность

Ну, с универсальностью не поспоришь. Обычно банки предлагают карты четырех категорий: неименные, их еще называют «электрон», классические, «золотые» и «платиновые». «СберКарта» же формально едина, но является в тех же четырех «лицах».

Оформляете вы одну карту, но по ней действует четыре тарифа: «Платный», «Бесплатный», «Хорошие бонусы» и «Максимум выгоды». Условия по ним, по сути, повторяют традиционные карточные статусы, от которых зависят различные установленные по пластику лимиты, например на снятие наличных.

Обычно статус пользователя физически привязан к пластику. У одной и той же карты не может меняться категория без смены носителя. Если у вас карта Standard, а вы хотите Gold, надо получать новую карту. В «Сбере» же к этому делу подошли новаторски. В зависимости от выполнения требований тарифа у вас автоматически меняется и статус карты, то есть с низшего можно перейти на высший без оформления нового пластика. Для клиента такой подход действительно более удобен.

«СберКарта» еще подразделяется по клиентским категориям. Помимо карты для всех, есть отдельная «СберКарта» для пенсионеров и для молодежи. Главное отличие трех «СберКарт» — в стоимости обслуживания. Для пенсионеров вообще нет ежемесячной комиссии, а для молодых людей до 21 года она почти в 4 раза ниже.

Самые популярные специальные предложения по дебетовым картам

Что касается платежных систем, то «СберКарта» может выпускаться в любом из трех наиболее распространенных в России вариантов: Visa, Masterсard или «Мир». Впрочем, для пенсионеров выбора нет, так как с 1 июля пенсии обязаны зачислять только на отечественный пластик «Мир».

Удобство

На вкус и цвет, как известно, товарищей не особо найдешь, а тем более в отношении «Сбера». У нас страна фактически разделена на «сбероненавистников» и «сберофилов». И ни тех ни других никакими аргументами не убедишь изменить позицию. Но если к «СберКарте» подходить все-таки беспристрастно и объективно, то это, конечно, не самый удобный в России пластик. Точнее, не самый удобный для тех, кто не хочет доплачивать за опции, которые в большинстве других банков предоставляются бесплатно.

Например, что по «СберКарте», что без нее, но другому клиенту «Сбера» без комиссии можно переводить не более 50 тыс. рублей в месяц. На все остальное придется раскошелиться. Брать деньги за переводы внутри своего же банка — анахронизм, от которого госбанк почему-то упорно не хочет избавляться.

В плане функционала и сервисов госбанк по «СберКарте» ничего нового и тем более революционного не предлагает. На пластик распространяется обычная бонусная программа «Сбера». Причем базовый кэшбэк за покупки — лишь 0,5%, да и он начисляется только при тратах от 5 000 рублей в месяц или при поддержании весь месяц на карте минимального остатка не менее 20 000 рублей.

В заявлении госбанка по «СберКарте» отмечается, что банк «упрощает линейку своих банковских карт» и что «клиентам больше не придется сравнивать условия различных карт СберБанка между собой». Но я бы не сказал, что процедура выбора для клиентов как-то сильно облегчилась. Дело в том, что, сделав «СберКарту» флагманским продуктом, госбанк вовсе не отказался от всех остальных. Помимо «СберКарты» сейчас можно оформить еще больше десятка других карт, и для выбора лучшего варианта их условия придется посравнивать, да еще как! И вовсе не факт, что в итоге вы остановитесь именно на «СберКарте».

Лично я как пользовался самой простой и бесплатной картой «Сбера» — «Моментальной», так и не собираюсь ее менять на «СберКарту».

Выгода

Расценки по «СберКарте» привязаны к тратам и суммам, которые вы держите на пластике. Выдается пластик бесплатно, но есть ежемесячная комиссия за обслуживание в 150 рублей. И плата за СМС-информирование — 60 рублей в месяц.

Бесплатно карта будет обслуживаться, если оплачивать покупки на сумму не менее 5 тыс. рублей в месяц или хранить на пластике все время от 20 тыс. рублей. Другой вариант — подключить подписку «СберПрайм» за 1 990 рублей в год или «СберПрайм+» за 4 788 рублей. А вот от сбора за СМС-оповещения удастся избавиться, только если ежемесячно тратить по карте аж от 75 тыс. рублей, ну или держать на ней по 150 тыс. рублей.

Итак, выгодно или нет оформлять «СберКарту»?

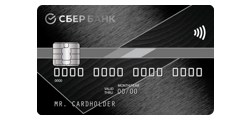

Сравнение кредитных карт Сбербанка и советы по выбору

#ВсеЗаймыОнлайн изучил кредитные карты, которые предлагает Сбербанк для различных целей. Вы узнаете подробные условия каждой карты и сможете понять, подойдет ли для ваших нужд то или иное предложение банка.

Далее мы рассмотрим все основные кредитные карты Сбербанка и ситуации, в которых они могут пригодиться.

Простая и доступная карта, которую могут оформить все желающие. Ее условия подойдут всем, кто часто пользуется кредиткой для оплаты покупок. Обслуживание карты полностью бесплатное – тогда она подойдет и как запасной платежный инструмент.

Золотая кредитная карта доступна тем, кто уже пользовался услугами банка. От классической она отличается только более дорогим обслуживанием и привилегиями для золотых карт от платежных систем. Оформить карту стоит ради статуса и собственных программ скидок от Visa и MasterCard.

Для премиальной кредитной карты действуют специальные условия получения баллов «Спасибо», похожие на условия дебетовой Карты с большими бонусами. Получить ее могут только постоянные клиенты банка. У карты большой кредитный лимит, но очень дорогое обслуживание.

Карта Аэрофлот отличается от классической кредитки тем, что для нее с каждой покупки начисляются мили. Эти мили можно потратить на авиабилеты у Аэрофлота и компаний альянса SkyTeam, повышение класса обслуживания и покупки у магазинов-партнеров. Также можно пожертвовать мили в один из благотворительных фондов.

Премиальная карта Аэрофлот доступна только узкому кругу клиентов банка, которые отличаются доходом и статусом. Получить ее можно только по специальному предварительно одобренному предложению. Для держателя карта гарантирует дополнительные привилегии от банка – обслуживание персональным менеджером и в зонах Сбербанк Премьер, повышение класса обслуживания в поездках и другие.

Для карты «Подари жизнь» действует благотворительная программа. Половина стоимости обслуживания за первый год и 0,3% от каждой покупки перечисляются в фонд помощи тяжелобольным детям. Остальные условия не отличаются от классической кредитки банка. Можно оформить золотую кредитную карту с благотворительной программой. Условия у нее – как у стандартной золотой карточки этого банка. Благотворительная программа действует на тех же условиях.

Цифровая кредитная карта выпускается и управляется в личном кабинете или приложении Сбербанк Онлайн, Она ничем не отличается от обычной карты, кроме отсутствия пластикового носителя. Благодаря поддержке бесконтактных сервисов ей можно пользоваться как онлайн, так и офлайн.

Сбербанк – самый крупный, самый надежный и самый популярный банк в России. Его отделения и банкоматы есть во многих населенных пунктах нашей страны. Стремление быть доступным всем жителям страны видно и в ассортименте банковских карт, как дебетовых, так и кредитных.

Все кредитные карты Сбербанка оформляются и выдаются в отделениях. Оставить заявку можно также в отделении, либо на сайте или через сервис «Сбербанк Онлайн». Почти для каждой кредитки возможно специальное предварительно одобренное предложение, которое отличается бесплатным обслуживанием и сниженными процентами. Такие предложения доступны только постоянным клиентам банка.

Постоянным клиентом Сбербанка считается тот, который получает зарплату или пенсию на карточку этого банка, активно пользуется его дебетовыми картами, открыл в банке вклад или оформил кредит.

Сравнение основных условий всех кредитных карт Сбербанка – в таблице:

Кредитные карты считаются одним из самых популярных источников «быстрых» и «доступных» денег. Можно долгое время не пользоваться картой, но она всегда выручит, если не хватает определенной суммы до зарплаты или хочется приобрести что-либо по выгодной цене здесь и сейчас. Многие клиенты Сбербанка пользуются и дебетовыми, и кредитными картами этого банка. Они вполне доступны для пользователя и предлагают комфортные условия.

На что следует обратить внимание:

Источники

А пользуетесь ли вы кредитными картами Сбербанка? Поделиться своим мнением и предложить необычные варианты вы можете в комментариях.

Работала редактором во многих крупных изданиях, в том числе Известиях и Вечерней Москве. Активно пишет новости и статьи, в том числе на финансовые темы, занимается продвижением проектов в социальных сетях. Анастасия знает, как заинтересовать нужную аудиторию и донести до нее нужную информацию.

Мой выбор – молодежная карта, пользуюсь уже полгода, оптимальный вариант для студента, у которого нет постоянной работы. Принесла справку о стипендии, этого хватило, тем более, что получаю повышенную как отличница, учусь на дневном. Сделали карту быстро, всего за пару дней. Обслуживание обходится в 62,5 рублей в месяц, автоматом подключен сбербанк онлайн и опция «Спасибо», потихоньку капают бонусы. Лимит хоть и небольшой, но мне его за глаза хватает, с моими скромными потребностями подошел бы даже вдвое меньший. Главное, что для нее не требуется стаж и официальное трудоустройство. Погашаю задолженность безналом. Приятно, что за смс-информирование отдельно денег не берут.

У меня карта Аэрофлот Премиальная и пользуюсь я ей уже года два. Конечно она мне выгодна, потому что я постоянно летаю, а с ней получается экономить на полетах, да и сидеть в бизнес зоне лучше, чем в обычной. Поэтому эта карта незаменима, если постоянно путешествуешь.

Так как я предпочитаю иметь не одну карту, то одним из важных показателей для меня является стоимость обслуживания карты. Ведь цена может перекрыть экономию, которую я получаю на кредитной карте. А за проценты по кредиту я не волнуюсь. Всегда гашу вовремя, в течении 50 дней.

Сложно сказать, какая кредитная карта сбербанка лучшая. У всех свои плюсы и нюансы. Работаю в банке два года в кредитном отделе,берут разные, но чаще всего классическую визу или мастеркард карту.

Золотая кредитная карта Сбербанка, льготный период 50 дней

Если кто еще не в курсе, с 25.08.2021 стали доступны новые кредитные Сберкарты на 120 дней, это интересно.

Золотая кредитная карта Сбербанка 50 дней — бесплатная

У многих клиентов Сбербанка в Мобильном приложении или в Интернет-банке «Сбербанк-онлайн» рано или поздно появляется предодобренное предложение по кредитной карте Сбербанка уровня Classic или Gold с беспроцентным периодом до 50 дней. Я получил такую карту и составил свой отзыв и впечатления о ней. Здесь идет речь о карте Visa, в случае MasterCard Gold — никаких отличий, всё то же самое, условия по карте ничем не отличаются.

Такое предодобренное предложение появляется даже у пенсионеров, которые получают пенсию на социальную карту Сбербанка России, причем с приличным лимитом в 60-80 тыс. рублей. Размер кредитного лимита можно уменьшить, если вы не хотите себе создавать лишнюю кредитную нагрузку, например, собираетесь вскоре брать ипотеку или автокредит. Льготный период по карте классический — до 50 дней свободы от процентов.

Я согласился с предодобренным предложением, условия меня устроили, выбрал удобное и ближайшее ко мне отделение Сбербанка, заказал карту, и недели через 2 пришло сообщение что карта готова и ее можно забрать. При получении карты спрашивали про работу (точное название, адрес) и доход. Карту выдали, никаких дополнительных платных услуг не навязывали, только мягко предложили страховку, я вежливо и твердо отказался :). Пин-код к карте прилагался в конверте, не как к карте Сбербанка Моментум или зарплатной Мир, где его надо было придумать самому и ввести через терминал.

Процентная ставка 17.9% — 23.9% — 25.9% или 0%?

На ноябрь 2020 года в Сбере было (сейчас уже нет) хорошее предложение с относительно низкими процентами — 17.9% годовых, если вы собираетесь их платить и не пользоваться беспроцентным периодом (режимом).

В остальном ставки по кредиту стабильные:

Но я, считаю, что это не дело — платить проценты банку за пользование кредитной картой и выбираю 0% годовых.

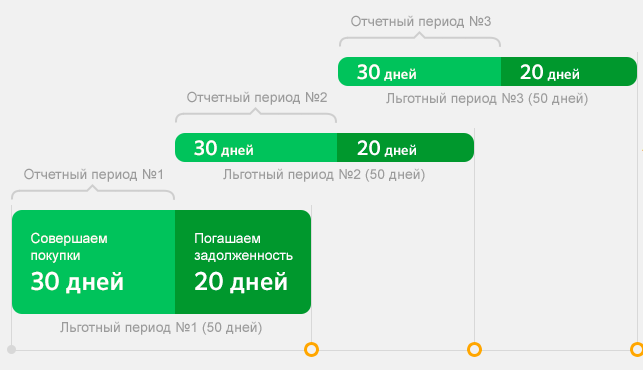

Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

На сайте Сбербанка можно изучить незамысловатую схему использования льготного периода, который может составлять до 50 дней — это 30 дней расчетного периода + 20 дней платежного периода. Как и у всех кредитных карт с классическим льготным периодом, есть жестко заданные сроки расчетного периода (РП). У меня от с 15 по 14 число каждого месяца, дата указана в договоре. РП — это период, в котором учитываются сделанные покупки. Если покупку не успели обработать до конца текущего РП (провести операцию по счету карты), то она попадет в следующий расчетный период.

Если сделать покупку в первый день расчетного периода, то до даты платежа будет 50 дней с даты покупки. Но лучше никогда ничего не считать от даты покупки, к ней не привязывается никаких платежей, покупки могут совершаться каждый день и по несколько раз в день — кредитная карта рассчитана больше именно на повседневное использование. На сайте банка сейчас висит такая схема:

Дата платежа — день, до наступления которого нужно вернуть всю сумму долга банку, тогда пользование кредитом будет беспроцентным. Если вы не можете вернуть сумму целиком, нужно внести сумму не менее обязательного платежа (указан в отчете по карте), тогда вам будут начислены проценты за пользование кредитом, начиная с даты покупки. Если вы пропустили дату платежа, то вам будут начислены проценты и неустойка, что в дальнейшем может повлиять на вашу кредитную историю.

Отчетный период — это 30 дней, в течение которых вы делаете покупки по кредитной карте, он же РП (расчетный период). По окончании периода формируется отчет по вашим платежам – когда и сколько вы потратили. Дату составления ежемесячного отчета вы можете найти в отчете по вашей карте.

Льготный беспроцентный период — это 50 дней, которые складываются из 30 дней отчетного периода и 20 дней платежного периода. Если отчетный период начинается 1 февраля (короткий месяц), то льготный период для февральских покупок будет короче: 28 или 29 дней отчетного периода + 20 дней платежного.

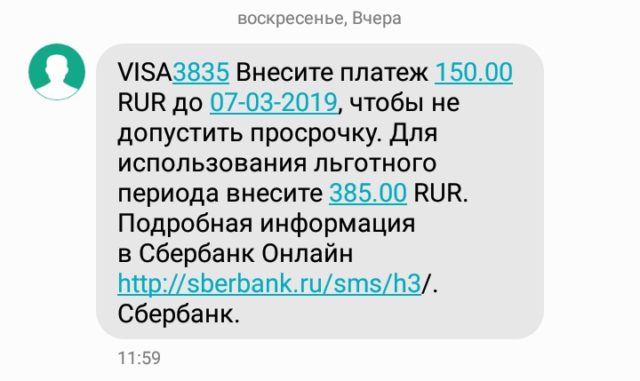

Сразу по окончании 30 дней отчетного периода (у меня первый ОП закончился 15 февраля), Сбербанк запоминает состояние счета и генерирует ежемесячную выписку по кредитной карте — это дата отчета по карте. Эту выписку он присылает клиенту на e-mail в формате HTML, она выглядит примерно так:

Здесь видно, что за РП сделано расходов на 385 рублей и общая задолженность (долг по выписке) тоже 385 рублей (т.к. в начале РП долга не было). Для использования льготного периода по кредитной карте Сбербанка нужно иметь в виду именно эту сумму — «основной долг». Для тех, кто хочет платить проценты, разумеется, всегда есть другая сумма — «обязательный платеж» — здесь это 150р. Размер минимального платежа составляет 5% от суммы долга, но не менее 150р — вот это они и есть. Вы можете заранее внести минимальный платеж (по обязательно после выписки), тогда в любом случае просрочки уже не будет. Если внести сумму 350р, то льготный период будет продолжать работать. На внесение дается 20 дней в новом расчетном периоде, их называют «платежный период» или на схеме «Льготный период №2». Лучше внести платеж не в последний день а за 2-3 дня, для надежности.

Кроме того приходит и СМС-выписка с теми же двумя суммами и датой платежа (дата в Сбербанке одна и для обязательного платежа, и для платежа льготного периода, в отличие от ОТП-банка, например).

В день выписки, пока не было новых операций по карте, по ссылке «Задолженность» видно примерно такую информацию:

Т.е. если вы посеяли выписку (обе, и e-mail, и СМС), то в мобильном приложении всегда можно посмотреть, сколько платить к дню обязательного платежа, до которого у нас еще почти 20 дней. Тем временем, можно продолжать пользоваться картой, вот список операций

Здесь 385 рублей потрачено до 14 февраля и еще 10 — после даты отчета по карте.

Допустим, мы сделали еще расходную операцию, и она провелась по счету карты, поэтому баланс карты изменился, изменился и размер задолженности:

Т.е. долг вырос до 395 рублей, но в очередной платеж все равно платить 385 рублей для льготного периода.

Попробуем нажать кнопку «Пополнить карту» и ткнем в поле для суммы платежа, выскочит меню с вариантами суммы:

Оплата ЖКХ и мобильной связи без комиссии по кредитным картам Сбербанка

Разумеется, вы можете без комиссии оплачивать кредитной картой Сбербанка Visa Gold услуги любых операторов связи или многих поставщиков услуг ЖКХ, прямо из Сбербанк-онлайн или на сайте поставщика, никакой комиссии не будет. Однако и кэшбэка вы не получите.

Бонусы Спасибо и бесплатная кредитка Сбербанка Visa Gold

Не знаю, кого может устроить такая «бонусная программа», а меня — нет, по любой другой карте платят минимум 1%, причем по большей части деньгами, а не «спасибами», которые еще нужно где-то пристроить. Для карты MasterCard условия точно такие же, как и для Visa.

Снятие наличных с кредитки Сбербанка — комиссия и проценты

Вообще говоря, кредитные карты плохо подходят для снятия наличных кроме некоторых исключений типа карты Альфа-банка «100 дней без процентов». Хуже всего подходят карты банка Восточный (ставка 78.9% годовых и комиссия 4.9% +399 руб за снятие наличных) и банка Тинькофф (ставка до 49.9% и комиссия 2.9% + 249 руб). В этом смысле кредитные карты Сбербанка подходят для снятия наличных намного лучше, их условия более гуманны: комиссия — 3% от суммы, но не менее 390 руб, и типичная ставка — 23.9% годовых. Но на снятые наличные никакого беспроцентного периода уже не будет.

Как пополнить карту Сбербанка?

Разумеется, можно пополнить с другой (дебетовой) карты внутри банка в Сбербанке.онлайн — это самый удобный способ. Для этого лучше всего подойдет карта Сбербанка Моментум с бесплатным обслуживанием или зарплатная, если у вас такая есть.

Кроме того, 08.04.2020 Сбербанк отменил комиссию за с2с-пополнение (ранее 1,2%). Теперь можно пополнить карты Сбербанка с карт других банков: через приложение или через сервис на сайте банка. Годом ранее была отменена комиссия за пополнение кредитных карт, правда, сроки зачисления могли достигать 72 часов.

Акция была до 1 мая, но она работает и сейчас. Эта возможность пополнения не афишируется банком, как и переводы по СБП.

Еще один способ — пополнить через СБП дебетовую карту, а с нее — кредитную.

Лимиты: 30000/раз, 150000/сутки, 1500000/мес, макс. 30 операций.

Бесплатная золотая кредитка Сбербанка — в чем подвох?

Пока я не нашел ни одного подвоха, подводного камня или минуса:

В следующих сериях — «смертельный номер»:

Вторая серия — проценты по золотой кредитной карте Сбербанка

Вот как это выглядит в мобильном приложении Сбербанк.Онлайн

Из 64000 кредитного лимита осталось 63800, потрачено 200 рублей, внести нужно минимум 150. Если нажать «Задолженность», то увидим детали:

Здесь видно, что 5 мая — крайняя дата внесения обязательного минимального платежа в 150 рублей. Ниже указана сумма «льготная задолженность», дата та же самая. Если я заплачу 200 руб., то у меня продолжится льготный период. Но я хочу нарушить его условия, поэтому внесу только 150. Пропустить платеж сложно, за 2 дня до даты платежа в 10:00 в приложение пришло уведомление:

Чтобы пополнить кредитку, пополняю её с другой карты Сбербанка, выбираю первый пункт:

Сколько мне придется заплатить процентов, узнаем через 10 дней, с ежемесячной выпиской 15 мая. Предварительный расчет в Excel показывает что придется выложить 6 рублей и 24 копейки:

По моим расчетам, долг 200 рублей был 45 дней, затем еще 11 дней до даты второй выписки долг был 50 рублей. При ставке 23,9% годовых это дает 6,236 рубля.

К 15.05 сформировалась выписка за период:

Получилось что набежало 6.33 рубля процентов. Короче, подтвердить правильность начисления процентов до копеечки — я не смог и бросил это занятие. В любом случае рекомендую по всем кредитным картам пользоваться беспроцентным периодом (я бы сказал по-другому — беспроцентным режимом). А если не получится, то стараться как можно быстрее полностью закрыть долг, потому что проценты по кредитке 23-25% годовых, а по вкладам — максимум 5% годовых.