какая кредиторская задолженность относится к группе финансовая кредиторская задолженность

Какая кредиторская задолженность относится к группе финансовая кредиторская задолженность

Порядок учета финансовых активов и обязательств зависит от их вида

Стандарт определяет порядок учета по следующим основным группам финансовых активов:

– финансовая дебиторская задолженность;

– финансовые долговые требования;

– финансовые активы, которые удерживаются до погашения. К ним относят деньги, размещенные на депозитах сроком более трех месяцев и долговые ценные бумаги (облигации, векселя) при условии, что учреждение планирует удерживать их до погашения;

– финансовые активы для перепродажи (акции, облигации, векселя и иные ценные бумаги);

– финансовые активы, предназначенные для получения доходов от участия. К таким активам относят акции с соответствующей целью владения, доли участия в уставных капиталах организаций, участие в госучреждениях и прочее.

В группу финансовых обязательств включают:

– финансовую кредиторскую задолженность;

Рассмотрим порядок учета некоторых из этих активов и обязательств.

Денежные средства. Это деньги в кассе, на счетах в казначействе, банках, а также эквиваленты денег, в том числе средства на краткосрочных депозитах (до трех месяцев) либо с условием возврата вклада по первому требованию. Все средства учитывают по номиналу. Иностранную валюту пересчитывают по курсу ЦБ РФ на дату ее поступления.

К финансовой дебиторской задолженности относится:

– задолженность по доходам от собственности;

– задолженность по доходам от оказания платных услуг (работ), компенсаций затрат;

– иная задолженность, удовлетворяющая определению финансовых активов, при условии, она не относится к группе “Финансовые долговые требования”.

К финансовой кредиторской задолженности относится:

– задолженность по арендной плате за пользование имуществом;

– задолженность по работам, услугам;

Порядок оценки такой задолженности зависит от момента, когда ее оценивают.

Оценка финансовой задолженности при первоначальном признании в учете

Оценка финансовой задолженности после признания в учете

Краткосрочная оценивается в размере ожидаемых сумм поступлений (выплат) денежных средств и их эквивалентов.

Долгосрочная оценивается так:

Краткосрочная задолженность оценивается по первоначальной стоимости, уменьшенной на суммы погашения (исполнения) задолженности. В таком же порядке оценивается долгосрочная задолженность по договорам между бюджетами или организациями бюджетной сферы.

Иная долгосрочная задолженность оценивается по первоначальной стоимости, уменьшенной на суммы ее погашения (исполнения) и увеличенной на суммы процентных доходов (расходов), начисленных на конец отчетного периода

Задолженность, которая не подпадает под определение финансовой.

– по налоговым доходам, таможенным платежам и по страховым взносам на обязательное социальное страхование

– оплате штрафов, пеней, неустоек, возмещений ущерба

– безвозмездным денежным поступлениям текущего (капитального) характера

– доходам от принудительного изъятия

– полученным и выданным авансам

– расчетам с подотчетными лицами

– ущербу и иным доходам, погашаемая не денежными средствами

– платежам в бюджеты

– консолидируемым (внутриведомственным) расчетам

– другим расчетам с дебиторами (кредиторами) не денежными средствами

Какая кредиторская задолженность относится к группе финансовая кредиторская задолженность

Признание (принятие к бухгалтерскому учету)

и оценка финансовых обязательств группы “Финансовая

37. Кредиторская задолженность признается в бухгалтерском учете и в бухгалтерской (финансовой) отчетности субъекта учета в качестве финансовых обязательств, классифицируемых по группе “Финансовая кредиторская задолженность”, в случае, если ее погашение ожидается денежными средствами и (или) их эквивалентами, а также при условии, что она не относится к группе “Долговые обязательства”.

а) кредиторская задолженность по арендной плате за пользование имуществом;

б) кредиторская задолженность по работам, услугам;

в) иная кредиторская задолженность, удовлетворяющая определению финансовых обязательств, при условии, что она не относится к группе “Долговые обязательства”.

38. К группе финансовых обязательств “Финансовая кредиторская задолженность” не относится кредиторская задолженность, оцениваемая при первоначальном признании в сумме ожидаемых выплат денежных средств и (или) их эквивалентов, полученных в порядке предварительной оплаты (авансов) активов, по:

а) оплате труда и начислениям на выплаты по оплате труда;

б) расчетам по страховым взносам на обязательное социальное страхование;

в) межбюджетным трансфертам;

г) безвозмездным перечислениям текущего (капитального) характера (субсидиям (грантам);

д) расчетам с подотчетными лицами;

е) расчетам по доходам, в том числе по полученным предварительным оплатам (авансам);

ж) консолидируемым (внутриведомственным) расчетам;

з) расчетам по социальному обеспечению;

и) расчетам по платежам в бюджеты;

к) по прочим расчетам с кредиторами, погашаемая не денежными средствами.

39. Финансовая кредиторская задолженность при первоначальном признании оценивается:

Абз. 1 пп. “в” п. 39 Стандарта применяется при ведении бюджетного учета, бухгалтерского учета государственных (муниципальных) бюджетных и автономных учреждений с 01.01.2023, составлении бюджетной отчетности, бухгалтерской (финансовой) отчетности государственных (муниципальных) бюджетных и автономных учреждений начиная с отчетности 2023 года.

Федеральный стандарт бухгалтерского учета для организаций государственного сектора “Аренда”, утвержденный приказом Министерства финансов Российской Федерации от 31 декабря 2016 г. N 258н (зарегистрирован Министерством юстиции Российской Федерации 4 мая 2017 г., регистрационный номер 46606), с изменениями, внесенными приказом Министерства финансов Российской Федерации от 25 декабря 2019 г. N 254н (зарегистрирован Министерством юстиции Российской Федерации 17 марта 2020 г., регистрационный номер 57759).

40. Финансовая кредиторская задолженность после признания оценивается по первоначальной стоимости, уменьшенной на суммы ее погашения (исполнения), а также в части долгосрочной финансовой кредиторской задолженности, увеличенной на суммы процентных расходов, начисленных на конец отчетного периода.

41. Обязательства по оплате штрафов, пеней, иных санкции, предусмотренные условиями соответствующих договоров (соглашений), условиями выпуска векселя, проспекта эмиссии, размещения облигаций, признаются в бухгалтерском учете в сумме ожидаемых выплат денежных средств и (или) их эквивалентов и отражаются в бухгалтерском учете обособленно на счетах учета Рабочего плана счетов от принятых к учету финансовых обязательств.

Дебиторская и кредиторская задолженности: что это, какими они бывают и почему их так называют

Очередной выпуск бухгалтерского ликбеза. Простым языком с примерами для тех, кто только начал изучать бухучёт, хочет узнать что-то новое о привычных бухгалтерских категориях или просто научиться читать баланс.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаем разбирать активы. Сегодня на очереди дебиторская задолженность. А заодно рассмотрим один тесно связанный с ней пассив — кредиторскую задолженность.

Дебиторская задолженность

В бухучёте выделяют несколько групп дебиторов.

Покупатели и заказчики. Должны денег, если мы отгружаем товары или оказываем услуги с отсрочкой оплаты. Выполнили свою часть договора — возникла дебиторская задолженность. Поступила оплата — дебиторская задолженность закрылась.

Поставщики и подрядчики. Здесь ситуация обратная: мы внесли предоплату, а они ещё не поставили товар или не оказали услугу.

Налоговые органы. Да-да, налоговая может задолжать денег компании. Например, это происходит, когда мы в течение квартала много покупали и мало продавали. В этом случае возникает право на вычет так называемого входящего НДС — налога на добавленную стоимость. В российской форме бухгалтерского баланса этот актив даже представлен отдельно от другой дебиторской задолженности. О нём я отдельно расскажу.

Государственные внебюджетные фонды: пенсионный фонд, фонд социального страхования и фонд обязательного медицинского страхования. Эти структуры должны нам денег, если платеж в пользу работника возмещается за счёт их средств. Например, больничный или пособие по беременности и родам.

Персонал. Его долги делятся на две составляющих: оплата труда и прочие операции. Дебиторка по оплате труда возникает, когда мы платим сотруднику аванс за еще не выполненную работу. Он должен либо отработать долг, либо вернуть деньги. Прочие операции — это, например, выдача работнику займа или возмещение им материального ущерба.

Подотчетные лица. Это тоже работники, но им мы даём денег, чтобы они что-то сделали для нас. Либо купили за наличные какие-то ценности, либо съездили в командировку и там сделали что-то полезное. Выдали деньги — возникла дебиторка. Отчитались — дебиторка закрылась. Перечень работников, которым можно получать деньги в подотчет, нужно утверждать приказом руководителя компании.

Учредители. Они должны нам денег, если обещали внести вклад в уставный капитал, но ещё не внесли.

Дочерние и материнская компании. Если одна компания владеет более чем 50% уставного капитала другой компании, начинаются игры в дочки-матери. И здесь дебитор — тот, кто получает активы или услуги первым.

Разные дебиторы. Для них информация не раскрывается отдельно в силу небольшой доли в общем объеме долгов. Например, это могут быть арендаторы и арендодатели, посредники или страховщики. Если вы сдаете в аренду помещение, а арендная плата за прошлый месяц ещё не поступила — у вас возникает дебиторка.

Кредиторская задолженность

В бухучете кредиторов делят на те же группы, что и дебиторов. Это логично — компания взаимодействует с одним окружением, но операции производит разные. По одним ей должны денег, по другим — она.

Поставщики и подрядчики. Мы должны им денег, если получили товары или воспользовались услугами с отсрочкой оплаты. Поставщики и подрядчики выполнили свою часть договора — возникла кредиторка. Мы заплатили — кредиторка закрылась.

Покупатели и заказчики. Здесь ситуация обратная: кредиторская задолженность возникает когда они внесли предоплату, а мы ещё не поставили товар или не оказали услугу.

Налоговые органы. Иметь задолженность перед налоговиками — нормальное явление. Налог сначала начисляется — признаётся задолженность перед бюджетом, и только потом оплачивается. Например, НДС начисляется в момент отгрузки товара покупателю, а уплачивается в три приема до 25 числа каждого месяца, следующего за кварталом, в котором была отгрузка.

Государственные внебюджетные фонды. С каждого рубля зарплаты работника работодатель должен заплатить в эти фонды чуть больше 30 копеек. А государство на них обеспечит работнику достойную пенсию, бесплатную медицину и финансовую поддержку в сложных ситуациях. Но это не точно. Как и для налогов, наличие такой кредиторки — норма.

Персонал. В основном задолженность перед персоналом связана с оплатой труда. Кредиторка возникает когда мы уже начислили зарплату, но ещё не выплатили её. Начисляется зарплата, как правило, за месяц. Задолженность появляется в последний день месяца. Выплата у каждой компании происходит в свои сроки, но обычно уже в следующем месяце.

Подотчетные лица. Чаще по расчетам с подотчетными лицами возникает дебиторская, а не кредиторская задолженность. Но иногда подотчетник может потратить больше, чем получил. Например, авиабилет в день покупки стал стоить дороже, чем планировалось при получении денег. В этом случае сотрудник доплачивает разницу из своих денег, а у компании возникает кредиторская задолженность.

Учредители. Мы должны им денег, если компания начислила, но ещё не выплатила дивиденды. Участники общества на общем собрании договорились какую часть прибыли прошлого года распределят между собой. Кредиторка у компании появляется в этот день.

Дочерние и материнская компании. Кредиторская задолженность возникает у того, кто получает активы или услуги первым. Например, материнская компания передала дочерней товары, а оплату ещё не получила. Материнская компания — кредитор, у нее возникает дебиторская задолженность. Дочерняя компания — дебитор, у нее возникает кредиторская задолженность.

Разные кредиторы. Ну, вы помните: для них информация не раскрывается отдельно в силу небольшого объема долгов. Например, если вы снимаете в аренду помещение, и ещё не перечислили арендную плату за прошлый месяц — у вас возникает кредиторка.

В следующем выпуске ликбеза расскажу как работает налог на добавленную стоимость и почему он есть и в дебиторке и в кредиторке. Подписывайтесь на наш блог, скучно не будет!

Кстати, интернет-бухгалтерия «Моё дело» содержит шаблоны всех документов по сделкам с дебиторами и кредиторами: от договоров и допсоглашений до накладных и актов. В сервис встроена система электронного документооборота, которая позволяет закрывать сделки без проблем с передачей подписанной контрагентом первички. А еще можно сверять дебиторские и кредиторские задолженности непосредственно из бухгалтерии. Акты сверок формируются в сервисе и прямо оттуда отправляются на e-mail контрагента. Попробуйте — это удобно и экономит массу времени!

Отражение кредиторской задолженности в бухгалтерском учёте

В рамках своей деятельности компания неизбежно взаимодействует с другими лицами. Это могут быть банковские учреждения, поставщики, контрагенты. Между организациями проводятся взаиморасчеты, в результате которых часто образуются долги. Они должны быть указаны в бухгалтерской задолженности.

Вопрос: В какой момент признать в целях налога на прибыль доходы в виде кредиторской задолженности, по которой истек срок исковой давности?

Посмотреть ответ

О кредиторской задолженности простыми словами

Кредиторская задолженность – это долг предприятия перед другими лицами. Само ее наименование отсылает к расходам компании. Возникнуть долги могут вследствие множества факторов. К примеру, между предприятием и контрагентом был заключен договор на поставку продукции с установленной датой оплаты услуг. Однако продукция была получена, но никакой оплаты не проводилось по причине позднего поступления выручки на счета. В данном случае образуется кредиторская задолженность.

При появлении множества долгов компании перед партнерами возникает немало проблем и угроз:

ВАЖНО! Уберечь предприятие от задолженности позволяет наличие денежных эквивалентов, которые можно быстро перевести в деньги и сделать своевременную оплату. Но не всегда такой вариант возможен.

Вопрос: Как отразить в учете организации списание кредиторской задолженности за полученный по договору купли-продажи товар в связи с истечением срока исковой давности?

Кредиторская задолженность организации за полученный товар, не оплаченный в установленный договором срок, составила 354 000 руб. (с учетом НДС). На основании проведенной инвентаризации расчетов и приказа руководителя указанная кредиторская задолженность списана в отчетном периоде, когда истек срок исковой давности. Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Разновидности кредиторских долгов

Задолженности предприятия могут быть самыми различными. Они включают в себя следующие виды:

Кредиторские обязательства могут быть срочными и несрочными. Под срочностью подразумевается начисление процентов. Если поставщик предоставил товар, а компания не платит в соответствии с условиями договора, придется дополнительно оплачивать штрафы. Наличие начислений превращает обязательство в срочное. Если его не покрыть немедленно, придется отдавать кредитору большую сумму средств. Несрочные задолженности не подлежат начислению процентов.

Кредиторские долги в бухгалтерской отчетности

Отражается задолженность при помощи проводок, соответствующих проведенным предприятием операциям. Как правило, это несколько проводок. Они включают в себя источник получения средств, начисление штрафов по долгу, выплату задолженности. Проводки будут зависеть от того, в результате каких операций образовался долг.

Займы

Займы, взятые в финансовых учреждениях, могут быть краткосрочными (выплаты нужно сделать в течение года) и долгосрочными (сроки на погашение займа составляют более года). Для каждого из видов займа предусмотрен свой счет:

Получение займа отражается на счетах КТ 66 либо 67. К данным счетам требуется создать субсчета. На них будут храниться данные о начисленных процентах. Возврат части займа отражает следующая проводка: ДТ 66 КТ 51.

Задолженность перед сотрудниками

Долг перед персоналом подразделяется на несколько разновидностей, каждая из которых отражается в бухгалтерских документах в отдельном порядке. К обязательствам по оплате труда относятся долги по следующим начислениям:

Если обязательства касаются сотрудника, в учете используется счет КТ 70. Если же есть долг перед акционером, не входящим в штат предприятия, актуален счет КТ 75. Рассмотрим предполагаемые проводки:

Для долгов по командировочным нужно использовать счет 71, а не 70. В остальном проводки будут аналогичными.

Финансовые обязательства компании, не входящие в перечни, перечисленные выше, будут отражены на счете КТ 73 «Расчеты с персоналом по прочим операциям».

Обязательства по налоговым отчислениям

Данные об уплате налогов содержатся на счете 68. Рассмотрим предполагаемые проводки:

Никаких субсчетов можно не создавать.

Расчеты с другими кредиторами

Обобщение информации по расчетам с кредиторами выполняется при помощи счета 76. На нем могут приводиться данные по следующим долгам:

ВАЖНО! Если подобных категорий у предприятия много, создаются субсчета.

Отражение списания кредиторской задолженности в учете

Кредиторские долги иногда списываются. Актуально это при наличии следующих обстоятельств:

Списание отражается в учете при помощи следующей проводки: ДТ 60 (62, 66) КТ 91.

ВНИМАНИЕ! Если у компании есть долги, практически бессмысленно надеяться на их списание. Происходит это в редких случаях. Пока предприятие дожидается списания, кредитор вполне может обратиться в суд с целью взыскания средств.

Правила погашения кредиторских долгов

Как уже упоминалось, долги могут быть срочными и несрочными. В первую очередь нужно оплачивать срочные обязательства. Если выплаты сделаны не будут, предприятию придется оплачивать немалые проценты. Несрочные выплаты можно отложить. Однако в долгий ящик откладывать их нельзя, так как проценты по долгам начисляться не будут, но это не исключает риска обращения кредитора в суд.

Алгоритм действий при наличии перечня долгов будет таким:

Наличие кредиторской задолженности у предприятия – вариант нормы. Однако множество долгов при небольших показателях выручки – явление тревожное. Возникает риск банкротства. Нужно также учитывать репутационные издержки. Учет кредиторских задолженностей позволит разобраться в своих обязательствах и не допустить ликвидации компании.

Анализ дебиторской и кредиторской задолженности

Анализ дебиторской и кредиторской задолженности

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

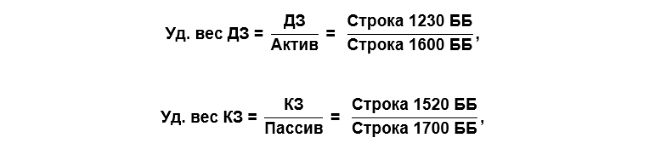

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

Долго- и краткосрочные

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам.

· Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной.

· В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства

Текущие и просроченные

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными.

· В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения

Обеспеченные и без обеспечения

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет.

· Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах

Сомнительные и безнадежные

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой.

· Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности.

· По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой.

· Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат»

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

Напомним, как рассчитывается темп роста:

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

Значительный рост ДЗ

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки

Значительный рост КЗ

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя?

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий:

· непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов;

· эта организация приостанавливает дальнейшую отгрузку;

· ваш поставщик прекращает производственный процесс из-за отсутствия материалов;

· вы не получаете товары, работы или услуги вовремя

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

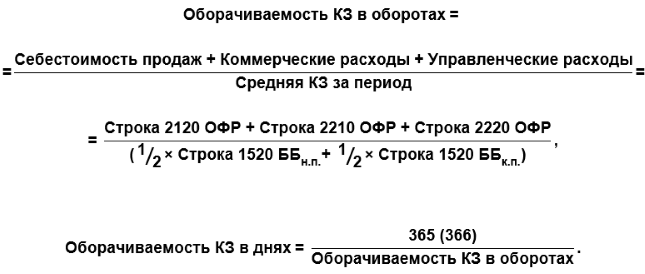

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

.png)

.png)

.png)

.png)

.png)