какая отчетность сдается при патенте в 2021

Сроки сдачи отчетности для ИП в 2021 году

Отчёты сдают до срока сдачи включительно. Если он выпадает на выходной или праздничный день, то переносится на следующий рабочий день. Например, срок сдачи декларации по НДС за первый квартал 2021 года — 25 апреля 2021 года. Срок выпадает на воскресенье, поэтому переносится на 26 апреля 2021 года.

Список отчётов предпринимателям зависит от системы налогообложения и наличия сотрудников.

Какие отчеты подают все предприниматели

ИП на ОСН сдают в налоговую: 3-НДФЛ ежегодно до 30 апреля и декларацию по НДС ежеквартально — до следующего 25 числа после завершения квартала.

Предприниматели на УСН сдают декларацию ежегодно до 30 апреля, на ЕСХН — до 31 марта.

На патенте деклараций нет: только заявления на применение спецрежима и уведомления об уменьшении налога на взносы.

ИП на УСН и патенте освобождены от НДС, поэтому не обязаны отчитываться по этому налогу. Но если предприниматель решил платить НДС для удобства контрагентов, он должен оформлять счета-фактуры, вести журналы учёта и, конечно, сдавать декларацию по НДС — в те же сроки, что и на общей системе.

В таблице собраны сроки сдачи налоговых деклараций для ИП в 2021 году:

| Отчёт | Срок сдачи за 2021 | |

|---|---|---|

| ОСНО | Декларация 3-НДФЛ | 3 мая 2022 |

| Декларация по НДС | 26 апреля, 26 июля, 25 октября 2021 и 25 января 2022 | |

| УСН | Декларация по УСН | 3 мая 2022 |

| ЕСХН | Декларация по ЕСХН | 31 марта 2022 |

| Патент | Уведомление об уменьшении налога | После оплаты патента |

Что, если опоздать с декларацией

В этом случае грозит штраф. За каждый месяц опоздания придется заплатить 5 процентов налога по декларации. Но не более 30 процентов и не менее 1000 рублей. Просрочка даже в один день будет считаться как за целый месяц. Если налог успеть заплатить, штраф — минимальный. Также при опоздании больше, чем на 10 дней, налоговая может заблокировать счет.

Например: ИП Федоров сдал декларацию по УСН за 2020 год 18 июня 2021 года,

Сумма налога к уплате по декларации — 35000 рублей.

Опоздание — 2 месяца.

Штраф составит: 3500 = 35000 * 5% *2

Если ИП успеет заплатить налог — штраф будет 1000 рублей.

Как уменьшить сумму штрафа

В течение месяца после его получения направьте в налоговую ходатайствов свободной форме. К ходатайству приложите документы (например, платежку об уплате налога). Основные причины смягчения ответственности — болезнь, тяжёлые обстоятельства и отсутствие денег. Налоговая также учтёт, если срок нарушен незначительно, а долг небольшой. В успешном случае штраф снизят в два раза.

Отчетность в Росстат

Все предприниматели до 1 апреля 2021 года подают в Росстат форму 1-предприниматель за 2020 год. Эта форма сдается 1 раз в 5 лет. Если ее не сдать, предпринимателю грозит штраф от 10 000 до 20 000 рублей.

Отчёты работодателей в налоговую

РСВ – расчет по страховым взносам. Подается ежеквартально до 30 числа.

В 2021 году сроки сдачи РСВ будут такими:

Штраф за опоздание со сдачей расчета такой же, как и в случае неподачи других налоговых деклараций. За каждый месяц опоздания придется заплатить 5 процентов налога по декларации. Но не более 30 процентов и не менее 1000 руб.

6-НДФЛ также подается каждый квартал, но до конца следующего месяца. Срок сдачи годового отчета — 1 марта.

Не забудьте сдать 6-НДФЛ в 2021 году:

Если не сдать 6-НДФЛ, налоговая оштрафует на 1000 рублей за каждый месяц опоздания. А за ошибки в отчете предпринимателю придется заплатить 500 рублей.

Дополнительно, если не сдать 6-НДФЛ или РСВ, через 10 дней налоговая может заблокировать расчетные счета ИП.

2-НДФЛ – справка о доходах физического лица. Начиная с отчетности за 2021 год эта справка входит в состав годового отчета 6-НДФЛ,.

Отчёты работодателей в ПФР

СЗВ-М — сведения о застрахованных лицах. Отчет сдается ежемесячно до 15 числа: до 15 января за декабрь 2020 года, до 15 февраля за январь и т.д. Отчет за декабрь 2021 года с учетом выходных сдается до 17 января 2022 г.

СЗВ-СТАЖ — сведения о страховом стаже застрахованных лиц — ежегодный отчет, подается до 1 марта. Так, за 2020 год нужно было успеть с отчетом до 01 марта 2021 года. А за 2021 год крайний срок сдачи — 1 марта 2022 года.

СЗВ-ТД — сведения о трудовой деятельности. Сдавайте СЗВ-ТД в день издания приказа или на следующий день, если наняли или уволили сотрудника. До 15 числа следующего месяца — если были случаи:

Если в течение месяца в компании не было таких событий — не сдавайте отчёт.

Если забыть сдать СЗВ-М, СЗВ-ТД или СЗВ-СТАЖ, или сдать с ошибками — грозит штраф. Он составит 500 рублей за каждое застрахованное лицо. Ошибки можно исправить, если внести исправления до окончания периода сдачи отчета.

Курс молодого ИП

11 видеоуроков для уверенного старта бизнеса

Отчёты работодателей в ФСС

4-ФСС сдают каждый квартал. Срок личной сдачи расчета отличается от электронной. На бумаге — 20 число, электронно можно сдать позже — 25:

Неподача 4-ФСС в срок грозит штрафом от 5 до 30 процентов от суммы взносов по отчету за три месяца. Минимальная сумма штрафа — 1000 рублей.

Штраф можно уменьшить в два раза. Для этого, как и в случае с налоговыми отчетами, направьте в ФСС ходатайство о смягчении ответственности в свободной форме. Например, можно указать такие причины:

В некоторых случаях, например при форс-мажорных обстоятельствах или болезни ИП, штрафа можно избежать.

Статья актуальна на 01.07.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Какие отчеты сдает ИП на ПСН в 2021 году

Налог на патентной системе налогообложения рассчитывается на основании потенциально возможного дохода. Он устанавливается законом субъекта РФ и применяется для расчета стоимости патента. Например, если потенциальный доход за год установлен в размере 300 000 рублей, то патент будет стоить 6% от этой суммы – 18 000 рублей.

Поскольку реальный доход в рамках ПСН не влияет на расчет налога, то и декларации на этом режиме не сдают. Об этом прямо сказано в статье 346.52 НК РФ. Казалось бы, все предельно ясно – отчетность по патенту для ИП не нужна. На самом деле, здесь есть ряд спорных моментов.

И дело даже не в тех отчетах, которые обязаны сдавать предприниматели с сотрудниками на всех налоговых режимах (об этой отчетности читайте ниже). Вопрос в другом – должен ли ИП сдавать декларацию по УСН или в рамках общей системы налогообложения?

К каким доходам применяется ПСН

Почему вообще возникает вопрос о необходимости для ИП отчитываться в рамках вне ПСН? Дело в том, что патент выдается на определенные виды деятельности. Рекомендованный перечень приводится в статье 346.43 НК РФ, но каждый регион устанавливает свои направления бизнеса, на которые можно оформить патент.

При этом другие системы налогообложения, в частности, УСН и ОСНО, применяются ко всем доходам, независимо от направления деятельности. Предположим, предприниматель на упрощенной системе торгует оптом, занимается грузоперевозками и еще открыл розничный магазин. Все полученные им доходы будут учитываться в общей сумме и облагаться единым налогом УСН.

Но если ИП на ПСН захочет заняться таким же бизнесом, то патент он сможет получить только на перевозки и розницу. Оптовая торговля должна учитываться в рамках другой системы налогообложения – УСН или ОСНО, поэтому придется вести раздельный учет доходов.

Такой же подход применялся к ЕНВД до его отмены. Вмененка, как и ПСН, разрешалась только для определенных видов деятельности, если же ИП занимался чем-то еще, эти доходы учитывались отдельно.

В принципе, проблем здесь не возникает. Если предприниматель совмещает разные системы налогообложения, то и отчитываться должен по каждой из них. Минфин не раз давал рекомендации по ведению раздельного учета, в том числе, как считать расходы по работникам, занятым и в той, и в другой деятельности.

Надо ли на ПСН сдавать нулевые декларации

Но как быть, если ИП на ПСН осуществляет только те виды деятельности, на которые получен патент? Зачем ему сдавать декларации по УСН или ОСНО, если он не ведет больше никакой бизнес?

К сожалению, ФНС не дает на это прямой ответ, в результате чего и возникают спорные моменты. Некоторые инспекции требуют от ИП на патенте сдавать нулевые декларации, а за несданную отчетность штрафуют и блокируют расчетный счет. Правы они или нет?

Получить ответ на такой вопрос может сам предприниматель, обратившись в свою налоговую инспекцию с письменным запросом. Нам в данный момент известно только про письмо Минфина РФ от 30.11.2011 N 03-11-11/297, где ведомство отвечает на вопрос ИП на ЕНВД.

Принцип расчета налога на вмененке похож на ПСН: в обоих случаях налог рассчитывается на основании возможного дохода по определенному виду деятельности. Поэтому, с некоторой натяжкой, можно применять этот подход и к патенту.

Так вот, Минфин считает, что если индивидуальный предприниматель осуществляет только виды деятельности, переведенные на уплату ЕВНД, то он не обязан подавать декларацию по НДФЛ.

Увы, но многие ИФНС ориентируются на те коды ОКВЭД, которые предприниматель заявил при регистрации. И если среди них есть только те, на которые получен патент, то с большой вероятностью, требовать нулевую отчетность от ИП не будут. Но если кодов ОКВЭД заявлено несколько, да еще и некоторые из них не вписываются в рамки ПСН, то безопаснее по ним отчитаться, сдав нулевую отчетность.

Как это выглядит на практике? Например, предприниматель хочет получить патент на парикмахерские и косметические услуги. Этому виду деятельности соответствует код ОКВЭД 96.02, который ИП указал в заявлении Р21001. Другие коды не заявлены, поэтому ИФНС не может требовать деклараций вне ПСН.

Но если, кроме 96.02 предприниматель впишет в заявление другие коды, то налоговая инспекция будет ждать по ним отчета. Ведь это общая практика – сдача нулевых деклараций при отсутствии деятельности.

Следующий вопрос – по какой форме сдавать нулевую декларацию? Если ИП не подавал уведомление о переходе на УСН, то считается, что другие заявленные виды деятельности он совмещает с ОСНО. А на этом режиме предприниматели сдают две декларации: по НДС и НДФЛ.

Если же после регистрации ИП не только оформил патент, но и подал уведомление о переходе на упрощенку, то он должен сдавать декларацию по УСН. При отсутствии другой деятельности, кроме патентной, она будет нулевой.

Что касается единой упрощенной декларации, то она может подаваться, если ИП не только не получал доходов, но и не проводил операции по расчетному счету. Кроме того, сдача ЕУД не может заменить нулевую 3-НДФЛ. единую упрощенную декларацию можно сдать только вместо нулевой по НДС или по УСН.

Какой же вывод можно сделать? Если предприниматель указал при регистрации несколько кодов ОКВЭД, и только по некоторым он получил патент, то надо сдавать нулевые отчеты в рамках УСН или ОСНО. И поскольку нулевая декларация по упрощенке сдается всего раз в год, и она довольно простая, предпринимателю лучше после регистрации перейти на УСН и совмещать этот режим с ПСН.

Отчетность ИП-работодателя на ПСН

Итак, мы разобрались в том, как отчитывается ИП на патенте, если он ведет деятельность без работников. Но при наличии сотрудников предприниматель на ПСН сдает ту же самую отчетность, что и работодатели на других системах налогообложения.

Вот что в нее входит:

Уведомление об уменьшении стоимости патента

В 2021 году индивидуальные предприниматели на патенте, с работниками и без них, наконец получили право учитывать при расчете налога перечисленные страховые взносы.

Уведомление, которое надо подать для уменьшения налога на ПСН, это тоже своего рода отчет, потому что в нем ИП указывает сумму уплаченных взносов. Форма уведомления приводится в письме ФНС от 26.01.2021 № СД-4-3/785@, бланк и образец заполнения можно найти здесь.

Статистическая отчетность

Отчетность в Росстат предприниматель на ПСН сдает выборочно, если получает от ведомства соответствующий запрос. Однако в 2021 году все ИП, независимо от системы налогообложения, обязаны сдать отчетную форму № 1-предприниматель.

Крайний срок сдачи этого отчета – до 1 апреля 2021 (или до 1 мая при обращении через Госуслуги). А штраф за просрочку больше, чем за несданную декларацию: от 10 до 20 тысяч рублей.

Как ИП работать на патенте

Выжимка самого важного, что ИП нужно знать о работе на патенте: сколько и когда надо платить, как экономить на налогах и вести отчетность.

Виктория Губина

Бухгалтер Тинькофф Бизнеса

В этой статье выжимка главного, что ИП важно знать о работе на патенте: сколько и когда надо платить, как экономить на налогах и вести отчетность.

Как устроен патент

Патент — специальный режим налогообложения для малого бизнеса, который не зависит от размера дохода. Он работает как подписка: заплатил фиксированную стоимость за период — и дальше работаешь и больше налогов не платишь.

У него есть две важные особенности:

Вид деятельности. Патент действует только на конкретный вид деятельности: если предприниматель совмещает несколько направлений, то на остальные патент распространяться не будет.

Патент на услуги по проведению туристических экскурсий действует только на доход с экскурсий. Если вдруг экскурсовод захочет продавать на экскурсиях сувениры — магниты или браслеты на память, на такой доход тот же патент применить нельзя.

Если соберетесь заниматься другой деятельностью, например продажей сувениров, нужно будет купить другой патент или придется платить налоги по базовому режиму налогообложения.

Базовый режим налогообложения. Когда ИП покупает патент, он уже находится на налоговом режиме: общей системе или упрощенной. Она считается базовой системой, а патент — ее дополнением. Так вот, если у предпринимателя появляется доход, который не подходит под патент, — с него надо заплатить отдельный налог по базовой системе.

Если экскурсовод начнет продавать сувениры, с дохода от продажи надо будет заплатить налог по базовой системе и сдать отчетность. И так с любым не подходящим под патент доходом — даже если вам придет кэшбэк от банка, с него надо будет заплатить отдельный налог.

Сложность возникает тогда, когда предпринимателю пришел такой доход, а его базовая система — ОСН. В этом случае ему придется заплатить все налоги по ОСН: НДС и налог с прибыли, а еще сдать много дополнительной отчетности.

Переходите на УСН перед покупкой патента

Мы рекомендуем перед покупкой патента перейти на упрощенку. Тогда, если вам придет доход, не подходящий под патент, вы заплатите только 6% и сдадите одну декларацию по УСН. Это проще и дешевле, чем отчитываться по всем правилам ОСН.

Откройте счет в Тинькофф Бизнесе за один день

Что обязан платить ИП на патенте

У ИП на патенте есть вот такие обязанности:

Дальше разберем каждый пункт по отдельности.

Как рассчитать налоги на патенте

Предприниматель на ПСН платит фиксированную стоимость патента. Рассчитать ее можно на сайте налоговой.

Стоимость зависит от вида деятельности, региона, в котором прописан ИП, срока действия патента и условных единиц исчисления объема работы: это может быть количество сотрудников, площадь помещения, количество транспорта или обособленных объектов.

Купить патент можно на срок от 1 до 12 месяцев.

Как рассчитать страховые взносы

ИП на всех системах налогообложения платят страховые взносы на обязательное пенсионное и медицинское страхование. Есть фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2021 году — 40 874 ₽. Эти взносы идут на обязательное пенсионное и медицинское страхование.

Дополнительные страховые взносы. Если доход превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от дохода свыше 300 000 ₽. На патенте считается не реальный доход ИП, а потенциальный доход, который рассчитывает государство. Чтобы посчитать годовой потенциальный доход, разделите стоимость своего патента на 0,06.

Формула расчета дополнительных взносов на патенте:

(Годовой потенциальный доход − 300 000 ₽) × 1%

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2021 год их надо заплатить до 1 июля 2022 года.

Посчитаем страховые взносы для кафе в Туле в 2021 году.

Дополнительные взносы: (620 000 − 300 000 ₽) × 1% = 3200 ₽.

Всего взносов за год: 3200 ₽ + 40 874 ₽ = 44 074 ₽.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2021 году не должна превышать 259 584 ₽. Поэтому если при расчете в сумме получилось больше, заплатите только 259 584 ₽.

Когда платить налоги и взносы

Страховые взносы надо заплатить до конца года, а график оплаты патента зависит от того, на какой срок он куплен.

Патент. Патент на срок менее 6 месяцев надо оплатить до конца срока действия патента.

Если вы в январе 2021 года купили патент на 6 месяцев, то заплатить за него надо до 30 июня.

Если на срок от 6 до 12 месяцев, треть суммы — в течение 90 дней после начала действия патента, а оставшиеся две трети — не позднее конца срока действия патента.

Например, патент на весь 2021 год стоит 30 000 ₽. Первый платеж — 10 000 ₽ — надо перечислить до конца марта, а оставшуюся часть — до конца 2021 года.

Чтобы было удобнее, можно разделить стоимость патента на три равные части и платить их постепенно: до конца марта, до конца июня и оставшуюся — до конца года.

Страховые взносы. Можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

У ИП на патенте есть льгота: они могут вычитать сумму уплаченных страховых взносов из суммы патента. Чтобы это сделать, надо заплатить страховые внутри действия патента до того, как вы его оплатите, и подать вручную уведомление в налоговую.

Предприниматель купил патент за 30 000 ₽ на 12 месяцев. За год ему надо будет полностью оплатить патент и заплатить 40 874 ₽ страховых взносов.

Если не вычитать страховые взносы, за год он заплатит государству 70 874 ₽. Но можно воспользоваться льготой и сэкономить.

Первые 10 000 ₽ за патент надо заплатить до 31 марта. Чтобы воспользоваться льготой, перед этим надо заплатить 10 000 ₽ страховых взносов.

Мы рекомендуем делать это с запасом в 20 дней, чтобы налоговая успела увидеть платеж и обработать уведомление.

Предприниматель платит страховые в начале марта и подает уведомление в налоговую. Теперь 31 марта он может ничего не платить за патент, потому что вычитает из суммы к уплате стоимость страховых взносов.

Первый взнос за патент: 10 000 ₽ − 10 000 ₽ = 0 Р.

Теперь ему остается заплатить 20 000 ₽ за патент и 30 874 ₽страховых взносов — оба платежа надо сделать до конца декабря.

Он может в любой день заплатить страховые взносы и подать уведомления в налоговую.

Тогда за патент не надо будет ничего платить: 20 000 ₽ − 30 874 ₽ = 0 Р.

Главное, сделать это минимум за 20 дней до конца года, чтобы налоговая успела получить и обработать уведомление.

Тогда за год он заплатит всего 40 874 ₽ страховых взносов и 0 ₽ за патент.

Чтобы экономить на налогах, лучше всего вносить страховые взносы до оплаты патента и подавать уведомления о перерасчете.

Как платить налоги и взносы

Чтобы заплатить налоги и страховые взносы, нужны реквизиты ИФНС в вашем регионе. Если не знаете реквизиты, посмотрите их на сайте налоговой.

Заплатить страховые взносы и стоимость патента. Чтобы перечислить взносы и оплатить патент, надо заполнить и отправить платежки в налоговую. Для каждого платежа свои особенности: надо правильно указать реквизиты налоговой, код УИН, КБК-код, код ОКТМО и еще несколько параметров, которые определяют вид платежа.

Это можно сделать самостоятельно, с помощью бухгалтера на аутсорсе или Бухгалтерского обслуживания в Тинькофф.

Подать уведомление о вычете. Если вы хотите уменьшить стоимость патента на страховые взносы,чтобы сэкономить на налогах, вам надо будет отправлять уведомления с запросом на вычет. С этим тоже могут помочь бухгалтеры Тинькофф в рамках Бухгалтерского обслуживания.

Какую отчетность нужно вести

За сам патент ИП не надо сдавать никакие отчеты в налоговую — оплатил и работаешь.

Из всех обязанностей — только вести Книгу доходов и записывать в нее все поступления на счет и наличными. Сдавать Книгу доходов не нужно, но налоговая может запросить ее в ходе проверки. Вести книгу можно вручную на бумаге или хранить данные в электронном формате и распечатать, если потребуется.

Но у ИП сохраняется базовый режим налогообложения и по нему может быть своя отчетность, даже если доходы только по патенту. А если есть сотрудники, надо сдавать дополнительную отчетность в ПФР, ФНС и ФСС.

Если купить патент на ОСН. Пока у ИП будут доходы только по патенту, ничего сдавать не нужно.

Но если вдруг на расчетный счет придет хоть какой-нибудь доход, который под патент не попадает, надо будет сдать всю сложную отчетность по ОСН.

Если купить патент на УСН. Каждый год надо сдавать нулевую декларацию по УСН — отправлять заполненную форму по УСН в налоговую и указывать, что дохода по УСН не было.

Если есть сотрудники. По сотрудникам, с которыми заключен трудовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

Бухгалтерское обслуживание от Тинькофф

Сделаем все за вас. Подходит для патента с сотрудниками и без

Сейчас читают

Как создать сайт для бизнеса самостоятельно

Создать сайт для компании самому без знаний программирования — это реально. Рассказываем, с помощью каких инструментов это сделать проще всего и что нужно учесть

Откуда бизнесу взять деньги

Привлечение инвестиций — обычная деловая практика для бизнеса. Но остается вопрос, где найти деньги. В этой статье рассказываем о десятке вариантов

Что нужно сделать перед запуском рекламы в Инстаграме

Разбираем, какие задачи решает таргетированная реклама и что нужно сделать перед запуском рекламной кампании

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Работники у ИП в 2021 году: какую отчетность сдавать, как не налететь на штрафы, что там с новыми реквизитами по налогам

В новом году ИП на УСН и патенте, должны будут отчитаться по работникам за прошлый год и своевременно сдавать отчетность в текущем году с учетом изменений законодательства, расскажем как это сделать, чтобы не попасть на штрафы.

Время чтения: примерно 7 минут

В прошлом году все ИП, имеющие работников, в т.ч. на УСН и патенте, должны были представлять по ним следующую отчетность:

Что изменилось для ИП с 2021 года в отчетности по сотрудникам

1) Сведения о ССЧ работников отражают в РСВ

Начиная с периода за 2020 год, сдачу сведений о среднесписочной численности работников отменили. Теперь значение этого показателя указывается на титульном листе РСВ (см. Рисунок 1), который за 2020 год представляется по форме, утв. Приказом ФНС России № ЕД-7-11/751@ от 15.10.2020.

Срок сдачи РСВ за 2020 год — 1 февраля 2021 (п. 7 ст. 431, п. 7 ст. 6.1 НК РФ).

Если численность работников превышает 10 человек, РСВ сдают в электронной форме, если сотрудников 10 и менее, то отчет можно представить в электронном или в бумажном формате (п. 10 ст. 431 НК РФ).

2) Изменения в сдаче 2-НДФЛ и 6-НДФЛ

До 1 марта 2021 надо сдать в ИФНС за прошлый год справки по старой форме 2-НДФЛ, утвержденной Приказом ФНС России № ММВ-7-11/566@ от 02.10.2018.

За 2021 надо будет представить 2-НДФЛ уже в составе единого расчета 6-НДФЛ по новой форме, которая утверждена Приказом ФНС от № ЕД-7-11/753@ 15.10.2020.

Начиная с отчетности за I квартал 2021 года, 6-НДФЛ представляется в новом формате (п. 4 Приказа № ЕД-7-11/753@).

На бумаге можно сдать отчет только если численность персонала составляет 10 человек и менее. Если в 2020 году работало более 10 человек, отчет надо сдать в электронном виде (п. 2 ст. 230 НК РФ).

3) Изменились сроки сдачи СЗВ-ТД

С 1 января 2021 года установлены новые сроки сдачи СЗВ-ТД (п. 1.8. Постановления Правления ПФ РФ № 730п от 25.12.2019):

Если численность работников 25 человек и более, сдавать СЗВ-ТД следует в электронной форме, если до 24 человек включительно, то можно представить на бумаге.

ИП за непредставление в установленный срок либо представление им неполных и (или) недостоверных сведений по форме СЗВ-ТД грозит штраф в размере 500 руб. в отношении каждого застрахованного лица (ст. 17 Федерального закона № 27-ФЗ от 01.04.1996).

Обратите внимание, что введенная п. 8 ст. 1 Федерального закона № 90-ФЗ от 01.04.2020 с начала этого года административная ответственность за непредставление в установленный срок СЗВ-ТД и представление сведений в неполном объеме или в искаженном виде по ст. 15.33.2 КоАП к ИП не применяется (Примечание к данной норме в КоАП РФ).

Подайте СЗВ-ТД на работников по которым не было кадровых движений в течение года

С 2020 в ПФ РФ надо один раз в год предоставлять отчет СЗВ-ТД на работников по которым отсутствовали кадровые события и не подавался отчет в течение года (п. 1.7. Порядка заполнения формы, утв. Постановлением № 730п).

До 15 февраля 2021 ИП должны подать в ПФ РФ сведения по форме СЗВ-ТД на таких лиц.

О чем еще надо не забыть

В новом году ИП на патенте смогут уменьшить налог на сумму уплаченных страховых взносов

С 2021 года ИП получили право на налоговый вычет — могут уменьшать стоимость патента на (подпункт 1 п. 1.2 ст. 346.51 НК РФ):

Для предпринимателя с работниками размер вычета ограничен 50% суммы налога (абзац 6 п. 1.2 ст. 346.51 НК РФ).

Пока сдаете отчеты по сотрудникам и считает выгоду по патенту, не забудьте, что в 2021 году весь малый бизнес посчитают.

Все ИП обязаны сдать форму № 1-предприниматель за 2020 год

В 2021 году все ИП в срок до 1 апреля должны сдать в Росстат новую форму № 1-предприниматель за 2020 год, которая была утверждена Приказом Росстата от № 469 17.08.2020, это связано с проведением сплошного статистического наблюдения.

За непредставление статистической отчетности ИП грозят штрафы (ст. 13.19 КоАП РФ):

С 2021 года ИП будут сдавать статистическую отчетность только в электронной форме (Федеральный закон № 500-ФЗ от 30.12.2020). Исключение сделано для ИП, которые являются субъектами малого предпринимательства, они начнут сдавать статистическую отчетность в электронном виде только с 2022 года.

Типичные ошибки в отчетах: на что надо обратить внимание

В 2-НДФЛ и 6-НДФЛ указание отрицательных значений не допускается

Исчисление, удержание и перечисление налоговым агентом отрицательных сумм НДФЛ гл. 23 НК РФ не предусмотрены. В 2-НДФЛ и 6-НДФЛ следует отражать итоговые суммы с учетом произведенного перерасчета (Письмо ФНС России № БС-4-11/17598@ от 03.09.2019).

Заполнение справки 2-НДФЛ за 2020 отрицательными числовыми значениями не допускается (п. 1.8 Порядка, утв. Приказом № ММВ-7-11/566@).

Отражение в 6-НДФЛ за прошлый год отрицательных значений НДФЛ противоречит порядку заполнения расчета (п. 3.1, 4.1 Порядка, утв. Приказом № ММВ-7-11/450@).

С отчетности за I квартал 2021 6-НДФЛ представляется по новой форме, заполнение которой отрицательными числовыми значениями не допускается (п. 1.10 Порядка, утв. Приказом № ЕД-7-11/753@).

Сроки сдачи 4-ФСС для электронного и бумажного отчетов различаются

Если численность работников превышает 25 человек отчет сдают в электронном виде, если 25 человек и менее, можно представить отчеты в бумажном и электронном формате (п. 1 ст. 24 Федерального закона № 125-ФЗ от 24.07.1998).

Несоблюдение порядка представления расчета в электронной форме влечет ответственность в виде штрафа в размере 200 руб. (п. 2 ст. 26.30 Закона № 125-ФЗ).

Установлены разные сроки сдачи 4-ФСС для электронных и бумажных отчетов:

ИП, не представивший в установленный срок отчетность в ФСС РФ может быть привлечен к ответственности в виде штрафа в течение трех месяцев, в сумме не менее 1000 руб. (п. 1 ст. 26.30 Закона № 125-ФЗ).

Не забывайте включать в СЗВ-М физических лиц, работающих по ГПД

Напомним, что сведения о физических лицах, работающих по ГПД, надо отражать в СЗВ-М за все периоды действия договора, независимо от подписания акта выполненных работ/услуг и оплаты. Т.е. если договор действует с 1 января по 31 декабря, то исполнителя по ГПД надо отражать в СЗВ-М в каждом месяце года.

Включать в СЗВ-М самозанятых исполнителей по ГПД не нужно, т.к. ИП не является в отношении этих лиц страхователем (п. 1 ст. 7 Федерального закона № 167-ФЗ от 15.12.2001, п. 1 ст. 419 НК РФ).

Для ИП за непредставление в установленный срок либо представление неполных сведений в отчете СЗВ-М предусмотрен штраф только в размере 500 руб. в отношении каждого застрахованного лица по ч. 3 ст. 17 Закона № 27-ФЗ.

В срок до 1 марта 2021 надо сдать СЗВ-СТАЖ с описью ОДВ-1

Срок сдачи в ПФ РФ отчета СЗВ-СТАЖ с ОДВ-1 по итогам 2020 года — 1 марта 2021 года.

При подаче сведений на 25 и более застрахованных лиц СЗВ-СТАЖ нужно представить в электронном виде. Если же сведения подаются менее чем на 25 застрахованных лиц, то СЗВ-СТАЖ можно сдать в бумажном формате (ст. 8 Закона № 27-ФЗ).

За нарушение способа подачи СЗВ-СТАЖ в электронном документе ИП грозит штраф в размер 1000 руб. (ст. 17 Закона № 27-ФЗ).

Новые реквизиты для уплаты налогов в 2021

С 1 января 2021 изменены реквизиты банковских счетов Федерального казначейства для уплаты налогов, сборов и страховых взносов. Это связано с тем, что денежные средства налогоплательщиков теперь будут поступать на новые казначейские счета, а банковские счета финансовых органов в Банке России будут закрыты (Приказ Казначейства России № 15н от 01.04.2020).

С 1 января по 30 апреля 2021 года Казначейством России установлен переходный период в течение которого платежи будут принимать по новым и старым реквизитам, а уже с 1 мая 2021 будут действовать только вновь открытые казначейские счета.

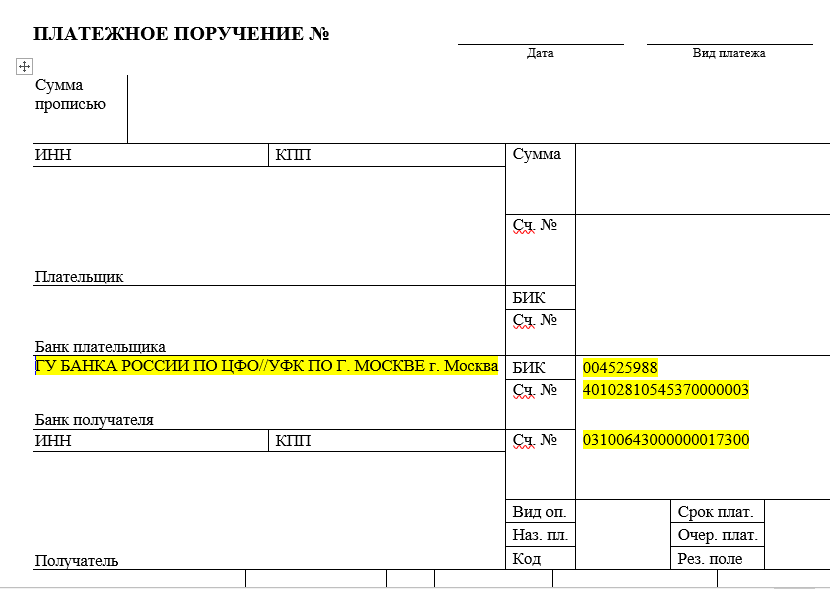

По новым правилам ИП надо указывать в платежных поручениях:

Новые реквизиты приведены в таблице реквизитов казначейских счетов в Письме ФНС России № КЧ-4-8/16504@ от 08.10.2020 (см. Рисунок 2).

При заполнении платежного поручения из данной таблицы надо брать и указывать значения для полей 13, 14, 15 и 17 для своего региона.

Например, для налоговых органы г. Москвы смотрим п. 12 таблицы:

Банк получателя средств (поле 13) — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва

БИК (поле 14) — 004525988;

ЕКС (поле 15) — 40102810545370000003;

Номер счета получателя (поле 17) — 03100643000000017300.

Смотрите образец заполнения платежного поручения на Рисунке 3.

Кроме того, с 1 января 2021 уже вступили в силу некоторые положения Приказа Минфина России № 199н от 14.09.2020, который внес изменения в порядок заполнения платежных поручений.

ИП следует обратить внимание на следующие изменения в заполнении платежных поручений, которые вступят в силу с 1 октября 2021: