какая зарплатная карта лучше сбербанк или альфа

Что лучше: Сбербанк или Альфа Банк

Так кому из них отдать предпочтение? И какой из банков работает на более выгодных условиях?

Содержание [Скрыть]

Сравнение банков

Итак, сравним два банка – Сбербанк и Альфа-Банк. Кто из них лучше и почему?

По кредитам

Банк Альфа-Банк предлагает своим клиентам кредит классический, по которому процентная ставка составляет от 11,99 процентов в зависимости от взятой суммы. Соответственно, чем меньше будет сумма, тем больше составит процент по кредиту.

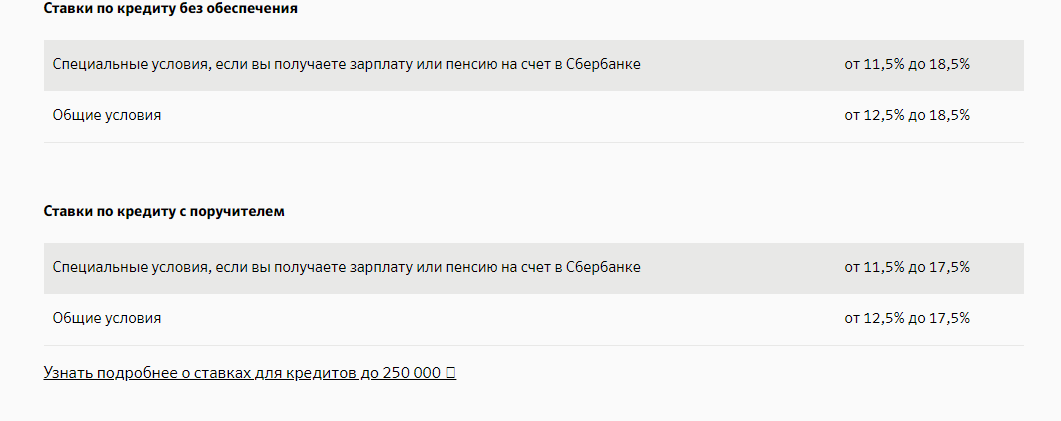

Несколько ниже кредитный процент в Сбербанке – он составляет от 11,5%. Но это только на первый взгляд. На самом деле такой процент предоставляется только тем клиентам, которые получают заработную плату в Сбербанке. Для всех остальных процент по кредиту от 12,5% и выше.

Но есть здесь важный нюанс. Сбербанк, благодаря тому что это государственный банк, активно работает с правительством РФ и, соответственно, первым предлагает различные госпрограммы, выгодные тем слоям населения, которые испытывают нехватку в финансах. Например, ипотека с господдержка для семей с детьми, где процент по ипотечному кредиту составляет всего лишь 6%.

Как видите, оба банка работают с рекордно низкими ставками, вот только каждый из них предлагает то, что выгодно именно ему. И если Альфа-Банк нацелен на то, чтобы в банке брали более крупные суммы, то Сбербанк привлекает горожан в качестве зарплатных клиентов. Сбербанк имеет здесь одно важное преимущество – он работает с большинством госпрограмм от Правительства РФ.

По вкладам

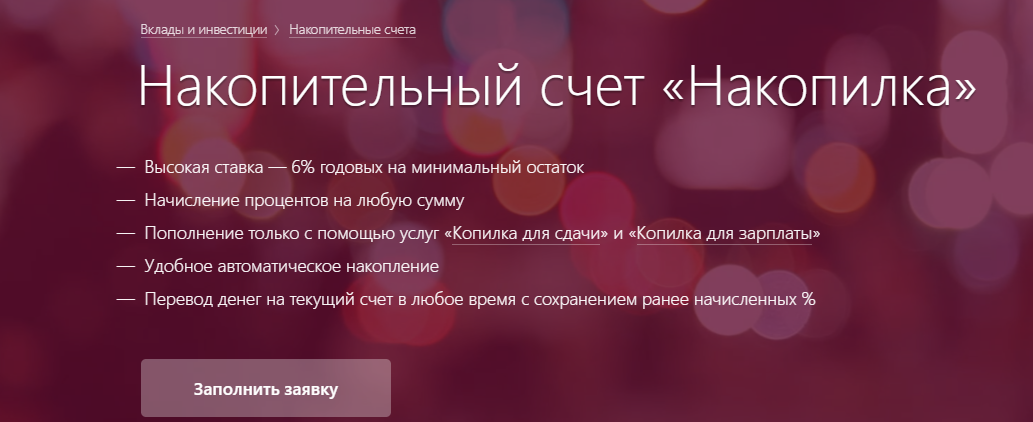

На данный момент самым доходным в Альфа-Банке считается накопительный счет «Накопилка», с которого можно снимать и пополнять средства и доход по которому составляет 6%.

Так же банком предлагается Депозит «Победа+». Доход по нему может составлять до 6,85%. Подробные условия программы представлены ниже.

Ну а что же предлагает Сбербанк? Этот банк, так же как и Альфа-Банк, выпустил к Дню Победы «праздничный» депозит, максимальная процентная ставка по которому составляет 7%. Здесь клиентов банка ждет приятная новость. Если в Альфа-Банке для того чтобы получить максимальную ставку нужно положить на счет 5000000 рублей, то в Сбербанке – «всего лишь» от 1000000 рублей и более. Выходит, что в Сбербанке условия несколько выгоднее, нежели в Альфа-Банке.

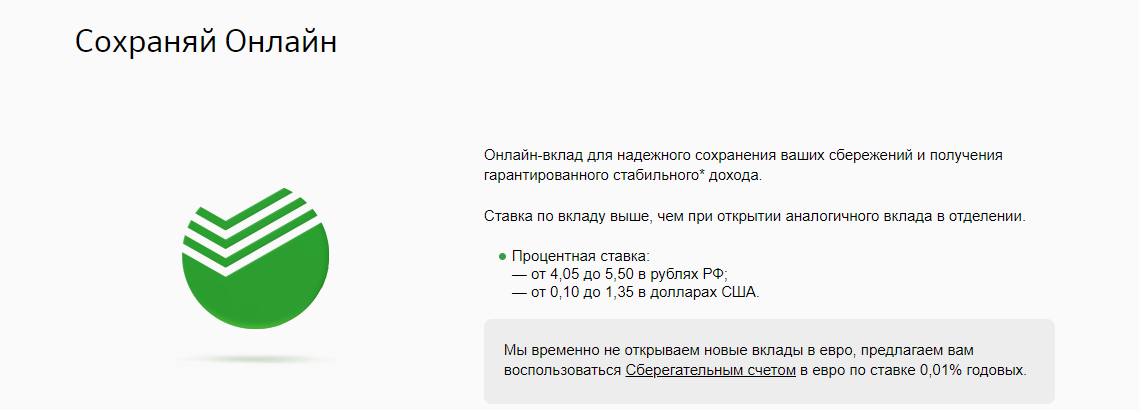

А фот из классических вкладов Сбербанка максимальный доход дает депозит «Сохраняй Онлайн». Максимальная процентная ставка по нему составляет 5,50%, и это немного ниже, нежели у Альфа-Банка.

Как видите, относительно вкладов и Сбербанк, и Альфа-Банк действуют примерно на одних и тех же условиях. И вам остается лишь выбрать. Какой из банков вам больше по душе.

По картам

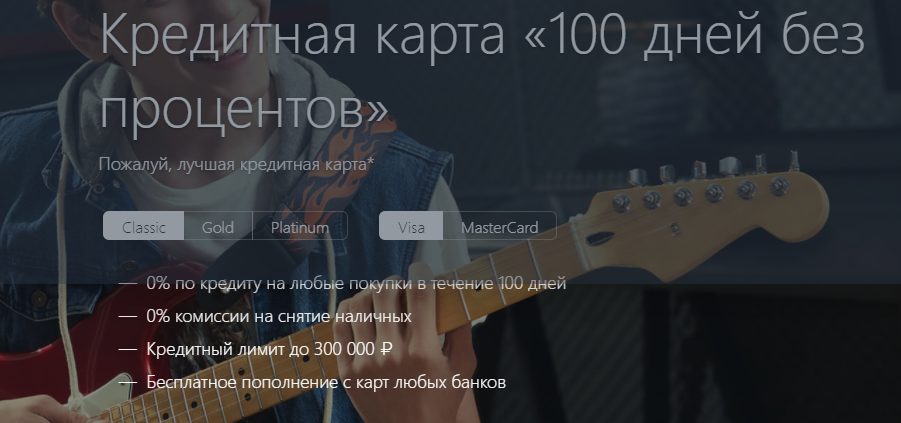

Альфа-Банк вот уже несколько последних лет считается наиболее продвинутым банком, первым из тех, кто предложил бесконтактную оплату, специальные часы взамен обычным кредитным картам и беспроцентный период в течение 60 или даже 100 дней.

Кредитные карты в этом банке предлагаются не только под классические потребительские цели, но и для шоппинга, путешествий и даже виртуальных игр. Естественно, с предоставлением дополнительных премиальных бонусов.

Конечно, есть по данному кредитному продукту и свои нюансы – так, все же придется вносить ежемесячные платежи в размере 5% от взятой суммы. Кроме того, обслуживание такого кредита составляет 1190 рублей в год.

Если Альфа-Банк предлагает 100 дней льготного периода, то Сбербанк – всего лишь 50 дней. При этом процентная ставка составляет так же от 23,99% годовых.

Однако не в пример Альфа-Банку, берущему за обслуживание 1190 рублей год, первый год обслуживания в Сбербанке совершенно бесплатный.

Основное преимущество Альфа-Банка заключается в том, что этот банк предлагает гораздо больше видов банковских карточек, нежели Сбербанк.

Другие продукты и услуги банка

Если говорить об ипотеке, то Сбербанк предлагает намного больше более выгодных кредитных программ, нежели Альфа-Банк. Связано это прежде всего с тем, что Сбербанк работает с ипотечными госпрограммами, позволяющими брать ипотеку под более низкий процент.

Так, к примеру, Сбербанк предлагает взять ипотеку с низким процентом по таким ипотечным программам, как «Молодая семья», «Ипотека с господдержкой для семей с детьми», «Ипотека плюс материнский капитал», «Военная ипотека» и так далее.

К сожалению, Альфа-Банк такими условиями похвастаться не может, но зато рефинансирование в этом банке несколько ниже, нежели в Сбербанке – 9,29% против 9,5% от Сбербанка.

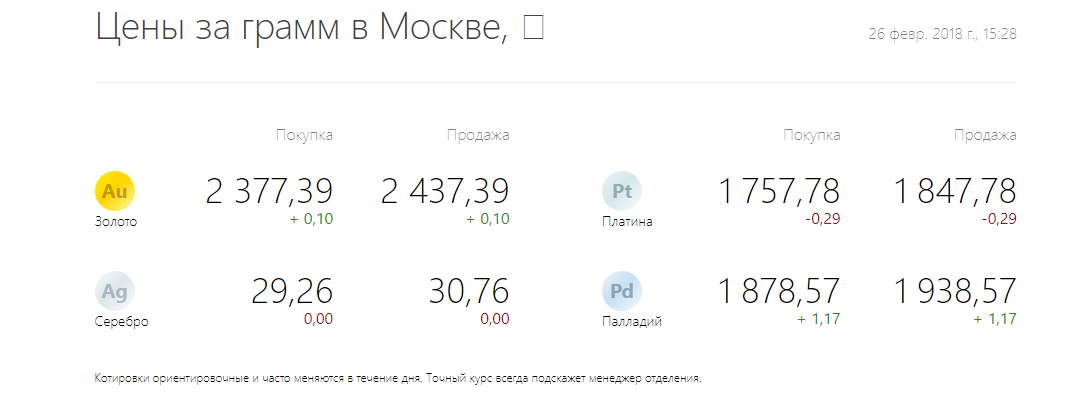

И в одном, и в другом банке существуют выгодные счета на максимально выгодных условиях. Цены на золото и серебро в Альфа-Банке приложены выше: К сожалению, в Сбербанке нет металлических счетов, зато осуществляется продажа драгоценных слитков и монет.

Как выбрать банк

Только внешне кажется, что все банки схожи между собой. На самом деле у них есть масса отличий. Поэтому при выборе кредита или вклада нужно тщательно разобраться в имеющихся отличиях и выбрать ту организацию, которая подходит вам больше всего.

Прежде всего решите, какие услуги для вас важнее всего. К примеру, одним банки специализируются именно на потребительских услугах, в то время как другие – на ипотечных займах. Третьи и вовсе разработали множество интересных предложений по кредитным картам. В итоге получается, что первое, что вам нужно сделать – это определить наиболее приоритетные для вас услуги.

Далее, когда перечень приоритетных банков выбран, изучите предложения этих организаций. Для этого можно как посетить сам банк, так и изучить его сайт.

В том случае, ели клиенту нужны заемные средства, нужно посетить раздел «Потребительские кредиты». Здесь же вы найдете информацию о классических кредитах, автокредитах или даже ипотеке. Изучив два этих раздела, можно понять, какова нынешняя ситуация по депозитам и кредитам.

Помимо всех вышеизложенных факторов немаловажным является и расположение финансового учреждения. Лучше всего, если банк будет находиться недалеко от вашей работы или дома. Не забывайте о том, что у одного банка может быть множество отделений по всему городу.

Ну и конечно же банк должен быть надежным. Даже не смотря на то, что большинство вкладов защищено системой страхования, важно защитить себя от потери времени при наступлении страховых случаев.

Если же клиент является заемщиком, вопрос надежности не менее актуален: имеет смысл заранее обезопасить себя от дальнейших проблем с выяснением, кому в итоге надо выплачивать деньги при погашении кредита. Для того, чтобы предотвратить подобный исход, нужно изучить рейтинг банков, чтобы понять в какой иерархии находится каждая из финансовых организаций.

Как выбрать банк для зарплатного проекта. Сравниваем программы Сбербанка, Альфа-Банка и Тинькофф

Как выбрать банк для зарплатного проекта. Сравниваем программы Сбербанка, Альфа-Банка и Тинькофф

Зарплатный проект удобен для руководства компании и сотрудников. Эту услугу предлагают большинство банков для юридических лиц. Мы изучили общие условия и предложения нескольких банков и расскажем, что нужно иметь в виду, выбирая зарплатный проект.

Плюсы для компании

Зарплатный проект — современный и удобный способ переводить заработную плату сотрудникам. Для компании это намного выгоднее, чем переводить деньги каждому работнику отдельными платежными поручениями. К тому же это экономит время бухгалтера: реестр оплат можно формировать автоматически и отправлять в банк напрямую из бухгалтерских программ.

Выгода для сотрудников

Для работников зарплатный проект дает свои преимущества. Большинство банков предлагает карты с бесплатным обслуживанием, проценты на остаток и льготные условия на банковские продукты. В качестве примера мы ознакомились с предложениями нескольких банков и приводим их ниже.

Обратите внимание, что информация актуальна на август 2020 года. Условия обслуживания карт сотрудников лучше уточнять при подключении, потому что они могут измениться. Также имейте в виду, что условия могут зависеть от региона и количества сотрудников.

Зарплатный проект Сбербанка

Компаниям, подключившим зарплатный проект, банк предлагает бесплатную доставку и персональный дизайн карт. Зачисление зарплаты происходит в течение 10 минут даже по выходным и праздникам. Если есть такая необходимость, можно поставить банкомат Сбербанка на территории предприятия. Держателям карт зарплатного проекта от Сбербанка доступны повышенные бонусы «Спасибо» и выгодные условия по кредитам, ипотеке и вкладам.

Подключить зарплатный проект Сбербанка можно без открытия расчетного счета. Но это будет не так выгодно: за подключение и использование интернет-банка будет начисляться ежемесячная абонентская плата. Перевод заработной платы на карты других банков невозможен. Если у сотрудника уже есть карта сбербанка, он может перевести ее в статус зарплатной, обратившись в отделение банка.

Подключение зарплатного проекта бесплатное, комиссия с платежей составляет от 0,2% от общей суммы.

Альфа-Банк — зарплатный проект

Выпуск и обслуживание зарплатных карт в Альфа-Банке бесплатны, сотрудникам доступны кредиты по льготной процентной ставке и проценты на остаток на накопительный счет. Руководителям банк предлагает премиальные карты или пакет услуг премиум класса, в зависимости от условий зарплатного проекта.

Существуют ограничения на подключение: минимальный ежемесячный платеж сотрудникам должен составлять не менее 10000 рублей на сотрудника. Подключение возможно без открытия расчетного счета. Переводы на карты других банков невозможны.

Подключить зарплатный проект в Альфа-Банке можно бесплатно, плата за обслуживание отсутствует, комиссия за переводы рассчитывается индивидуально.

Зарплатный проект от Тинькофф

Зарплатный проект банка Тинькофф можно подключить без открытия расчетного счета. Для ООО есть возможность подключать сотрудников к зарплатному проекту, даже если они пользуются картами других банков. В этом случае будет действовать лимит на бесплатные переводы, при превышении которого банк будет брать комиссию.

Сотрудникам компаний в рамках зарплатного проекта банк предлагает карты с бесплатным обслуживанием и кэшбеком, а также пониженную ставку по кредитам. Снятие наличных доступно в банкоматах Тинькофф и банков-партнеров.

Подключение и обслуживание зарплатного проекта бесплатное, плата за внутрибанковские переводы отсутствует.

Выбор зарплатного проекта: на что обратить внимание

Важно иметь в виду, что для компании зарплатный проект наиболее выгоден в тех случаях, когда к нему подключены все сотрудники. Если часть работников откажется и изъявит желание получать зарплату на карту других банков, работодатель не имеет права им отказать. В этом случае перечислять им зарплату нужно будет отдельными платежными поручениями.

Работникам может быть неудобен конкретный банк из-за отсутствия банкоматов поблизости, на это важно обратить внимание.

На практике самым выгодным оказывается вариант, когда зарплатный проект подключен в том же банке, где открыт расчетный счет: внутрибанковские переводы стоят дешевле быстрее обрабатываются банком. Кроме того, важно найти вариант, который устроит сотрудников и работодателя. Для этого нужно внимательно изучить условия, предлагаемые банками.

Как выбрать зарплатную карту: плюсы и минусы, актуальные предложения банков

Зарплатная карточка избавляет человека от множества проблем. Если деньги приходят на пластик, то больше нет нужды стоять под бухгалтерией в очереди коллег и ожидать, когда же будут выданы заветные купюры. Можно даже не выходить из дома, чтобы получить заработную плату, а сразу отправляться в магазин и тратить ее. Кроме того, доступ к такой карточке открывает множество дополнительных возможностей. Но как выбрать правильную зарплатную карточку и какие предложения считать лучшими? Расскажем о критериях, плюсах и минусах.

Плюсы и минусы зарплатных карт

Поскольку зарплатная карта любого банка – все еще обычный кусок пластика, у нее есть определенные положительные и отрицательные стороны. Часть их касается банка-эмитента, а часть – непосредственно самой карточки. О чем же стоит помнить при выборе банка?

Зная сильные и слабые стороны зарплатных карт, можно более подробно ознакомиться с выбором банка для оформления пластика. Предложений на рынке очень много, но нужно ещё выбрать правильное.

Как выбрать банк для оформления зарплатной карточки

Выбор пластика для начисления заработной платы – очень важный процесс. Ошибившись, можно крупно пожалеть. Ведь отказ от общего зарплатного проекта, которым пользуется вся фирма, навлечет дополнительные расходы на владельца. Поэтому важно, чтобы плюсы от смены финансового учреждения перевесили минусы.

При выборе банка с зарплатным проектом обязательно стоит обратить внимание на определенные факторы и критерии:

Это наиболее важные параметры зарплатной карточки. Если ими пренебречь, то может статься, что выгоды менять зарплатный банк вообще нет. Но это ещё не все критерии, на которые можно опираться.

В качестве дополнительных параметров поиска можно обратить внимание на следующее:

На этом список не заканчивается. Каждый человек сможет подобрать еще десяток параметров, которые важны лично ему, вплоть до цвета пластика. Но, опираясь на эти параметры, вы точно сможете подобрать наиболее выгодную карту для получения заработной платы.

Что делать, если работодатель уже выбрал неудобный зарплатный банк

К сожалению, иногда работников даже не спрашивают, в каком банке они хотели бы обслуживаться. Часто начальство ищет наиболее выгодный вариант для себя. Например, где будет меньше комиссия или более выгодные условия. А удобство работников никого не волнует – ведь обслуживающимся в Сбербанке вряд ли будет удобна зарплатная карточка условного ВТБ. Что делать в случае, если работодатель все решил за вас? И законно ли самостоятельно выбирать зарплатный проект?

Может ли организация запретить менять зарплатную карту

Нет. Не может. Работодатель не имеет права ограничивать свободную волю сотрудника в выборе предпочитаемого им банка. Согласно Федеральному закону №333, принятому в 2014 году, человек может самостоятельно выбирать банк, в котором он хотел бы получать заработную плату. Этот закон даже окрестили «отменой зарплатного рабства».

Но все не так просто, как могло бы быть. Да, работник имеет право выбирать. Но бухгалтерия может понадеяться на правовую неграмотность сотрудника и попробовать уговорить его не переводить зарплату в другой банк. А почему? Да потому что бухгалтерам неудобно. Если какой-либо из работников получает деньги на пластик условного ВТБ, тогда как все остальные обслуживаются в Сбербанке, то на него нужно составлять отдельные документы. А это дополнительные время и усилия, которые можно было бы потратить на другие важные для компании дела. С другой стороны, работника проблемы бухгалтерии касаться никак не должны.

Помните: если бухгалтерия запрещает менять зарплатный банк или грозится вычитать комиссию за перевод в другое финансовое учреждение – это прямое нарушение Трудового Кодекса РФ.

На какие статьи опираться, если приходится спорить с бухгалтерией:

После напоминания об этих статьях организация обычно сразу идет на уступки и оформляет работнику перечисление зарплаты в другой банк. Но, конечно же, лучше всё решать мирным путём.

Как поменять банк для начисления зарплаты

Чтобы получить возможность обслуживаться в выбранном банке, недостаточно просто заявить это в устной форме главному бухгалтеру. Придется:

Если все пройдет без проблем, то новый счет будет отмечен в трудовом договоре и записан в бухгалтерии. И именно на него «упадёт» новая зарплата. Кстати, перечислиться она должна в полном объеме – никаких комиссий от работодателя! Теперь все поборы и проценты выплачивает владелец карты. Впрочем, с согласия работника работодатель может просто удерживать часть зарплаты на погашение расходов, связанных с другим банком. Здесь все индивидуально – как договоритесь.

Плюсы и минусы самостоятельной смены банка для зарплатной карточки

Иногда решение сменить зарплатный банк является единственно верным. Поскольку работодатели часто ищут лишь выгоду, то они не смотрят на удобство конечных пользователей, то есть сотрудников, а опираются на предложения. Поскольку наиболее выгодные тарифы часто встречаются у небольших банков, то начальство будет заключать договор с ними. А то, что в городе может практически не быть банкоматов выбранного учреждения или что карточки не обладают вообще никакими возможностями – дело десятое.

Смена же банка позволит выбрать максимально удобный вариант, например, с хорошим кэшбеком или банкоматом рядом с домом. Кроме того, зачастую наличие зарплатной карточки открывает дорогу к выгодным предложениям. Некоторые банки с удовольствием снижают проценты по потребительским кредитам для владельцев такого пластика. И это только одна из десятков возможностей.

При самостоятельном поиске зарплатного банка работник волен найти лучшие условия для себя и не обращать внимания на изначальный выбор организации.

Но, к сожалению, иногда менять банк попросту невыгодно. В рамках общего для организации проекта именно работодатель занимался оформлением документов, выплатой комиссии за обслуживание и прочими проблемами, которые преследуют владельцев карточек. Если же работник решил поменять зарплатный банк, то этим ему придется заниматься самостоятельно. В частности, на его плечи ляжет бремя стоимости годового обслуживания и прочих комиссий. Впрочем, выгода от этого не слишком убавится, если выбрать пластик правильно.

Какую зарплатную карту лучше оформить

Когда встает вопрос, к какому банку обратиться при оформлении зарплатной карточки, в первую очередь стоит обратить внимание на Сбербанк. Сегодня он лидирует не только в рейтинге лучших банков России. Он предлагает один из наиболее выгодных зарплатных проектов и для компании, и для отдельных работников.

Чем выгодны карточки МИР Сбербанка для компаний:

А вот что Сбербанк может предложить отдельным работникам:

Естественно, на одном Сбербанке мир зарплатных карт не заканчивается. Конечно, у последнего – наиболее выгодные условия для всех участников. Но кому-то могут быть удобны другие учреждения. Поэтому стоит помнить, что хорошие условия для зарплатных клиентов есть ещё у таких банков, как:

Эти банки тоже заслуживают внимания, хоть и не объединяют в себе все удобства лучшего финансового учреждения страны.

Какой банк лучше выбрать: Альфа-Банк или Сбербанк?

В пятерку лидеров банковского сегмента в России входят ВТБ, Газпромбанк, РСХБ, Альфа-Банк или Сбербанк — что лучше выбрать, если нужно оформить кредит, открыть депозит или карту, следует рассматривать на примере нужного продукта. Ни одну из кредитно-финансовых организаций нельзя однозначно назвать приоритетной.

Обзор Альфа-Банка

Банки, являющиеся лидерами банковского сегмента.

Альфа-Банк входит в перечень системообразующих кредитно-финансовых организаций России. На территории РФ бренд развивается уже более 30 лет. За это время открыто 400 офисов в более чем 100 городах, в 900 населенных пунктах работает курьерская доставка, количество банкоматов (включая партнерские) — 27 900.

Международные агентства присваивают Альфе высшие рейтинги среди российских частных банков: АА+ (АКРА, Standard and Poor’s), ВВ+ (Fitch Ratings), Ru AA+ (Expert), Ba1 (Moody’s). «Альфа-Клик» в 2020 г. стал лучшим мобильным приложением по версии Markswebb, а банк — цифровым лидером-2020.

Общая информация про Сбербанк

Во всевозможных рейтингах российских и международных агентств Сбер традиционно находится на лидерских позициях по надежности, стабильности, полноте пакета услуг и удобству для клиентов. ЦБ является для Сбербанка не только регулятором и надзорным органом, но и крупнейшим акционером. Кредитно-финансовая организация входит в десятку системообразующих.

Сбербанк доступен в каждом населенном пункте Российской Федерации. А новые отделения, которые активнее всего открываются в Москве, Санкт-Петербурге и региональных центрах, больше напоминают многофункциональное пространство, чем банк.

Это просторные помещения с зонами для переговоров, кофейнями и детскими комнатами. В новых банкоматах можно подтверждать операции с помощью биометрии (по аналогии с Face ID в смартфонах).

Сбербанк активно трансформируется в цифровую компанию со своей экосистемой. Герман Греф еще несколько лет назад говорил, что банковская деятельность в традиционном понимании — это слишком узкая сфера для новых задач. Поэтому сейчас активно развиваются:

Единая экосистема обещает максимальное удобство и выгоду пользования продуктами Сбербанка в разных сферах жизни.

Сравнительная характеристика

Сравнивать банки удобнее на примере обслуживания депозитов, кредитных и дебетовых карт, по кредитным и ипотечным программам.

По кредитам

Ипотеку в Альфе оформить легко: окончательное решение выносится за 1-2 дня, посетить отделение нужно только один раз (для подписания кредитного договора), управлять кредитом легко через приложение и онлайн-банкинг.

Минимальная ставка по ипотеке в Альфе:

Сумма кредитования ограничивается 50 млн руб. Срок исполнения обязательств — до 30 лет. Первоначальный взнос — 10% при покупке квартиры в новостройке, от 15% — на вторичном рынке. При приобретении жилья у партнеров банка можно сэкономить.

.jpg)

Решение по кредиту наличными тоже выносится быстро — за 2 минуты. Ставка по автокредитам, рефинансированию и ссудам наличными — от 6,5%. Сроки и предельные суммы отличаются:

| Банковский продукт | Максимальная сумма, млн руб. | Срок кредитования, лет |

| Заем на автомобиль, кредит наличными на любые цели | 5 | 1-5 |

| Рефинансирование | 3 | 2-7 |

В Сбере линейка продуктов шире. Например, ипотеку можно оформить не только при покупке жилья в новостройке или на вторичном рынке. Доступны программы кредитования с господдержкой, сельская ипотека, целевые кредиты для приобретения загородной недвижимости и др.

Процентные ставки по ипотеке в Сбербанке стартуют от 7,3% годовых. Можно оформить кредит с минимальной переплатой — 0,1%. Таким правом могут воспользоваться семьи, в которых родился второй (третий и т.д.) ребенок с 2018 по 2022 гг.

Условия других программ кредитования, которые предлагает Сбербанк:

| Банковский продукт | Ставка, % годовых | Ограничения по сумме, млн руб. | Срок, лет |

| На любые цели | 11,9 | 5 | — |

| На образование с господдержкой | 3 | — | 15 |

| Для клиентов, ведущих личное подсобное хозяйство | 17 | 1,5 | 5 |

| Кредит с поручителем | 11,9 | 3 | 5 |

| Рефинансирование | 11,9 | 5 | 5 |

По депозитам

Альфа предлагает только один депозитный продукт — вклад под 5,30% на срок от 3 месяцев до 3 лет. Минимальная сумма, которую можно разместить на депозите, составляет 10 тыс. руб. или 500 долл. — для валютных вкладов. Предусмотрены дополнительные опции: с пополнением, с пополнением и частичным снятием, без пополнения и снятия (по выбору клиента).

Другие накопительные продукты Альфы:

Сбер предлагает больше накопительных продуктов. Есть депозиты для пенсионеров (эффективная ставка 3,67% годовых), действующих клиентов банка (1,65-3,62%, управление вкладом онлайн). Предложения отличаются по большому количеству параметров: возможность пополнения и льготного снятия, автоматическая пролонгация, ежемесячное или ежеквартальное начисление процентов и др.

.jpg)

По банковским продуктам

Один из самых популярных среди населения банковских продуктов — кредитные и дебетовые карты. Альфа-Банк предлагает классическую дебетовую MasterCard World или Visa Rewards с бесплатным обслуживанием, 4-5% годовых на остаток при хранении от 100 тыс. руб., 1,5-2% кешбэка.

VIP-клиенты могут оформить MasterCard World Black Edition или Visa Signature с более многочисленным списком преимуществ:

Есть кобрендинговые дебетовые карты, которые позволят получать дополнительные бонусы за покупки: «Пятерочка» и «Перекресток». Для путешественников подойдут Alfa Travel, Alfa Travel Premium, «Аэрофлот MasterCard World black Edition».

Большинство кредитных карт Альфы отличаются длительным беспроцентным периодом — 100 дней. Максимальный лимит — 500 тыс. руб. Предусмотрены предложения для тех, кто часто путешествует, и кобрендинговые продукты.

В Сбербанке можно получить дебетовую карту моментального выпуска, молодежную, пенсионную, благотворительную, премиальную или с возможностью накопления миль. Классические «МИР» и Visa обслуживаются на таких условиях:

По большинству кредитных карт длительность грейс-периода составляет 50 дней, ставка — от 23,9%, а кредитный лимит — до 600 тыс. руб. Есть продукт с мгновенным выпуском. Наибольшую выгоду получают клиенты, которые используют кредитные карты премиум.

Другие услуги

Альфа предлагает частным клиентам такие возможности для инвестирования средств:

Есть удобный интернет-сервис для самозанятых, мобильный банк, доступно получение налогового вычета онлайн и др.

Экосистема Сбера включает больше возможностей:

Преимущества и недостатки двух банков

Вместе с тем, Альфа-Банк известен своими жесткими методами работы по задолженностям, подключением платных услуг без получения согласия клиента, навязчивостью промокампаний.

Сбер воспринимается населением как надежная и стабильная кредитно-финансовая организация. Среди преимуществ банка можно выделить следующее:

Однако клиенты часто жалуются на качество обслуживания, квалификацию специалистов отделений и техподдержки, несогласованное подключение платных услуг, частые сбои в функционировании АТМ и приложения.

Что лучше: Альфа-Банк или Сбербанк

Альфа и Сбер — это банки, которые занимают лидирующие позиции по надежности, активам, количеству клиентов в международных и российских рейтингах. Но какой банк лучше, стоит выбирать, сравнивая нужные продукты. Например, льготный период по кредитной карте в Альфе длится 100 дней, в Сбере — 50 дней, поэтому лучше обратиться в Альфу. А ипотеку с господдержкой можно оформить в Сбербанке.