код дохода отпускные при увольнении

Какой код вида дохода ставить в платёжном поручении

При перечислении выплат сотрудникам в платежке нужно указать код дохода. Рассказываем, что это, зачем нужно и какие коды выбрать для разных перечислений

Виктория Губина

Бухгалтер Тинькофф Бизнеса

Компании и ИП, которые перечисляют сотрудникам зарплату и делают другие выплаты физлицам, должны указывать в платежном поручении код дохода. Их всего три. Рассказываем, зачем они нужны, какой код ставить в разных ситуациях и что будет, если неправильно указать код в платежном поручении.

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2020 года при перечислении денег физлицам в платежном поручении нужно писать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов физлица нельзя удерживать долги, которые он обязан выплатить по решению суда.

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам: например, алименты, пособия не ребенка, выплаты чрезвычайных ситуаций и другие. Кроме того иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные деньги, которые выдали авансом на рабочие задачи и другое.

Если деньги на банковском счете физлица обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки списывали со счета должника деньги, которые по закону не имели права трогать.

Теперь благодаря кодам вида выплаты банк может отделить суммы, с которых нельзя списывать долги или штрафы, от всех денег, находящихся на счете должника.

В нашем примере так: если на счет Ирины поступит зарплата, банк удержит с нее взыскание, а вот с пособия на ребенка — нет.

Как определить код дохода

В реквизите 20 «Наз. пл.» платежного поручения при расчете с физлицами нужно проставить один из трех кодов платежа: «1», «2» или «3». Для некоторых видов доходов ставить код не нужно.

Код 1. Цифру 1 ставят, когда перечисляют зарплату или другой доход, удержания с которого ограничены. Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

В таблице собрали примеры — сколько можно удерживать из зарплаты сотрудника в разных ситуациях.

| Сколько можно удержать из зарплаты | Пример |

|---|---|

| 20% — общий размер удержаний при каждой выплате заработной платы. | Допустим, у Иванова зарплата 50 000 ₽. На работе по его вине сломался станок, и Иванов должен вернуть работодателю его стоимость. Ежемесячно компания будет удерживать из зарплаты Иванова не больше 20%, то есть максимум 10 000 ₽. |

| 50% — если в компанию поступили несколько исполнительных листов на одного сотрудника. | Если Иванову на работу поступили несколько исполнительных листов — например, по уплате ущерба другой компании и по уплате штрафа за нарушение правил дорожного движения, — ежемесячно компания имеет право удерживать по этим листам не более 50% зарплаты, то есть, максимум 25 000 ₽. |

| 70% — удержания из заработной платы при отбывании исправительных работ, взыскании алиментов, возмещении вреда, причиненного здоровью другого лица, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. | К примеру, Иванову поступил еще один исполнительный лист на уплату алиментов. Теперь компания может взыскать из его зарплаты сумму по трем исполнительным листам, но не более 70% — максимально 35 000 ₽. |

Код 2. Цифру 2 ставят при перечислении доходов, с которых нельзя удерживать долги. Например, при выплате командировочных, детских пособий, алиментов, компенсаций при переезде по работе в другую местность.

Код 3. Цифру 3 используют при перечислении денег за возмещения вреда здоровью, выплат компенсации из бюджета тем, кто пострадал в результате радиационных и техногенных катастроф. В большинстве случаев с них нельзя удерживать долги по исполнительным листам.

Есть исключения: с таких выплат можно удерживать алименты и возмещение в связи со смертью кормильца.

Код не проставляется. Поле остается пустым при переводе денег, которые не относятся к доходам и с которых нельзя списывать долги.

Например, сотруднику перечисляют подотчетные деньги, компенсируют расходы на покупку чего-либо для компании, возвращают или выдают заем.

Чтобы было понятнее, мы собрали выплаты в таблицу:

| Код | Вид выплаты | Пример выплаты |

|---|---|---|

| 1 | Выплаты, по которым есть ограничение размера удержания | Зарплата, аванс, премия, компенсация за неиспользованный отпуск, отпускные, оплата больничного, вознаграждение по договору ГПХ |

| 2 | Выплаты, с которых нельзя удерживать долги | Пособие по беременности и родам, пособие по уходу за ребенком, алименты, надбавки за вахтовый метод работы |

| 3 | Выплаты, с которых можно удерживать только алименты несовершеннолетним и возмещение вреда в связи со смертью кормильца | Возмещение вреда здоровью, выплаты пострадавшим в результате радиационных или техногенных катастроф |

| Не ставится | В остальных случаях | Подотчетные деньги, возврат кредита или займа |

Как заполнять платежные поручения по новым правилам

Код дохода не единственное изменение, которое вступило в силу в 2020 году. Теперь все компании и ИП, кто платит физическим лицам, должны заполнять платежку по определенным правилам:

Сумму взыскания — в назначение платежа. Если в компанию поступил исполнительный лист на сотрудника, сумму взыскания нужно указать в платежном поручении при начислении зарплаты.

Ее указывают в реквизите 24 «Назначение платежа» так:

Например, сумма взыскания — 15 000 ₽. Запись будет выглядеть: //ВЗС//15000-00//.

Код дохода — в поле 20. Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод физическому лицу, нужно указывать код вида дохода в платежном поручении. Его указывают в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Платежка с удержанием долга с зарплаты сотрудника будет выглядеть так:

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом физлица. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата доходом не является — например, пособие по беременности и родам, — то проверяем ее в списке выплат, с которых нельзя списывать долги, — в ст. 101 Закона № 229-ФЗ. Если такая выплата есть в списке, ставим код для банка. Если выплаты в списке нет — код не ставим.

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания арендует у физлица небольшой склад и перечисляет ему арендную плату. Такая выплата — доход физлица. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего учредителя и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход физлица-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, аванс на предстоящие расходы и возмещение уже понесенных работником затрат на покупку билетов и проживание.

Суточные и компенсация уже понесенных затрат — это не доход физлица. Значит, смотрим ст. 101 Закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 2.

А вот при перечислении сотруднику аванса на расходы в командировке, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания ежемесячно перечисляет сумму амортизации и деньги на топливо — это компенсация за использование работником собственного автотранспорта в рабочих целях. Она не относится к доходам физлица, но и в ст. 101 закона 229-ФЗ она не упоминается, там говорится лишь о компенсации в связи с изнашиванием принадлежащего работнику инструмента.

Авто нельзя приравнять к инструменту, поэтому при перечислении компенсации в платежке никакой код указывать не нужно.

Если сотрудник пользуется своим смартфоном или ноутбуком для работы, а компания ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если неправильно указать код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка. Ответственность за это будет на компании, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть 2 дня, если перевод в пределах одного региона, и 5 дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

Отпуск в 2-НДФЛ (примеры, сложные ситуации)

Отпускные облагаются налогом на доходы в обычном порядке. Значит, они должны попасть в справку 2-НДФЛ:

Код дохода для отпускных — 2012, а для компенсации за неиспользованный отпуск — 2013.

Подробнее об этом коде мы рассказывали в нашей статье.

Когда будете составлять справки с отпусками, учитывайте следующие нюансы.

Месяц выплаты

Отпускные в 2-НДФЛ нужно показывать в том месяце, в котором они выплачены. Это важно для отпусков, переходящих с месяца на месяц или оплаченных в одном месяце, а начавшихся в следующем. Чаще всего сомневаются в отношении январских отпусков, оплаченных в декабре. Так вот, сомневаться не нужно. Если деньги вы выдали в декабре 2020 года, а отдыхал работник в январе 2021-го, отпускные следует включить в справку за 2020 год.

Пример заполнения справки 2-НДФЛ при оплате переходящего отпуска вы можете посмотреть в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Отмена, отзыв из отпуска

Если отпуск отменяется или работника из него отзывают, отпускные и НДФЛ с них пересчитываются и сторнируются, а за отработанные дни он получает зарплату. В этом случае в 2-НДФЛ отпускные либо не отражаются вовсе (при отмене отпуска), либо отражаются частично (за те дни, которые работник отгулять успел). Саму сторнировку в 2-НДФЛ с минусами показывать не нужно.

Удержание за неотработанный отпуск при увольнении

Непростая ситуация складывается, когда работник использовал отпуск авансом, а потом уволился. В этом случае заполнение 2-НДФЛ будет зависеть от того, удалось ли удержать или получить с работника лишние отпускные при увольнении.

Вариант 1. Суммы зарплаты при увольнении хватило для удержания или работник вернул их добровольно.

Отпускные с кодом 2012 покажите в месяце их выплаты за вычетом отсторнированных сумм.

В месяце увольнения отразите зарплату (код 2000) в начисленной сумме без вычета удержаний за отпуск.

Вариант 2. Суммы увольнительных не хватило для удержания, возвращать лишние отпускные работник отказался.

В месяце выплаты отпускных:

В месяце увольнения отразите зарплату (код 2000) без вычета удержаний за отпуск.

Указывать ли пособие по беременностии родам?

Нет. Поскольку пособие не облагается налогом, указывать его в справке 2-НДФЛ за 2020 год не нужно. Этот же вывод сделал и Минфин в письме от 02.04.2019 № 03-04-05/22860.

Порядок заполнения справки при увольнении

При увольнении работника в справке 2-НДФЛ отразите все его доходы с начала года. При этом обязательно обратите внимание на коды доходов:

Как заполнить справку при задержке зарплаты?

В данном случае в разделе 1 доходы отражайте по месяцам, за который они начислены. А в разделе 2:

Компенсацию за несвоевременную выплату заработной платы в справке 2-НДФЛ показывать не нужно, т.к. она не облагается налогом.

Пример заполнения справки 2-НДФЛ при задержке зарплаты смотрите в К+. Это можно сделать бесплатно, получив демо-доступ к системе.

Больше разъяснений по заполнению 2-НДФЛ ищите в этой рубрике нашего сайта.

Какой код дохода нужно указать для отпускных в справке 2-НДФЛ?

Почему отпуск надо учитывать отдельно от основного заработка?

Отпускные выплаты работнику являются одной из форм социальных гарантий, предусмотренных ст. 114 ТК РФ. Но рассматривать их как оплату труда нельзя, так как во время отпуска работник де-факто не трудится.

Отличие между выплатами за отработанное время и за время ежегодного отдыха является существенным, так как для них предусмотрены разные моменты начисления налогооблагаемой базы по НДФЛ:

То есть НДФЛ налоговый агент обязан исчислить и удержать в момент выплаты отпускных, а перечислить удержанную сумму в бюджет он вправе до последнего дня месяца, в котором осуществлялась выплата.

Такое суждение официально подтвердил Минфин России в своем письме от 17.01.2017 № 03-04-06/1618.

Таким образом, отражение отдельно кода отпускных в справке 2-НДФЛ требуется, чтобы налоговики могли контролировать соблюдение сроков и сумм перечисления налога.

Рекомендация от КонсультантПлюс:

Рекомендуем заполнять справку 2-НДФЛ в следующем порядке:

общая часть;

разд. 1;

Приложение;

разд. 3;

разд. 2.

Построчный алгоритм заполнения 2-НДФЛ см. К+. Пробный полный доступ к системе К+ можно получить бесплатно.

Действующий код дохода НДФЛ в 2021 году для отпускных и для его компенсации

П. 2 ст. 230 НК РФ определено обязательство работодателя каждый год предоставлять налоговикам справки 2-НДФЛ. Они должны быть составлены с отражением полученных от предприятия выплат в разрезе месяцев начисления, кодов видов дохода и обособленных подразделений, а также с указанием налоговых вычетов, которыми получатель выплат пользуется.

Не забывайте, что с 2021 года меняется форма расчета 6-НДФЛ, а справка 2-НДФЛ, как отдельный документ, отменена. Также напомним, срок сдачи справок 2-НДФЛ в ФНС сократили на 1 месяц. Отчитаться по форме теперь нужно не позднее 01 марта. В 2021 году это рабочий понедельник. А значит переносов не будет. Кроме того отчет нужно сдать в электронном виде, если у вас больше 10 сотрудников. Подробности см. здесь.

Возможные коды выплат, которые практикуются при заполнении регистров учета НДФЛ, упомянуты в Приложении № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@. Для отпускных код выделен отдельно — 2012 «Суммы отпускных», он продолжает действовать и в текущем году, изменения в справочнике кодов его не затронули.

Отдельного упоминания достойны и выплаты компенсации работнику за неиспользованную норму отпускных дней в связи с увольнением. Так как для них начиная с отчетности за 2017 год был введен новый код 2013 «Сумма компенсации за неиспользованный отпуск».

А для выходного пособия, превышающего трехкратный размер среднего заработка, предусмотрен код 2014.

С января 2018 года введены и иные коды доходов и вычетов для заполнения справки 2-НДФЛ.

Подробности см. здесь.

Полный перечень кодов доходов в справке 2-НДФЛ см. в статье “Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др.)”

Какой период начисления по коду дохода отпускных должен быть в справке 2-НДФЛ?

Другой вопрос, волнующий бухгалтера по участку «Зарплата и кадры», — как правильно начислить НДФЛ по временному промежутку с учетом имеющихся у работника вычетов по налогу.

Как известно, отпуск оплачивается по среднему заработку за весь период отдыха сразу. Если в ситуации, когда период отпуска укладывается в рамки одного месяца, все понятно, то что делать с «переходящими» отпусками, конечная дата которых приходится не на тот месяц, когда их оплатили?

Ответ на данный вопрос неоднократно давали и налоговики, и Минфин, в том числе в письмах, которые мы упоминали раньше: вне зависимости от дат начала и окончания отпуска, периодом получения дохода будет являться месяц, в котором отпускные были фактически выплачены.

Об уменьшении налоговой базы для физлиц читайте здесь.

Итоги

В справке 2-НДФЛ выплаты отпускнику необходимо отделять от оплаты труда и учитывать их по отдельному коду дохода. Это позволит соблюсти требования налогового законодательства относительно порядка налогового учета и заполнения отчетности.

Основные выплаты при увольнении, предусмотренные трудовым законодательством

При окончании трудовых отношений работнику полагаются следующие выплаты:

Все положенные выплаты должны быть произведены в день, указанный в приказе на увольнение как последний рабочий день сотрудника (ст. 140 ТК РФ). Если в этот день сотрудник был в отпуске, на больничном или отсутствовал по другим причинам, то выплата осуществляется на следующий день после получения от него требования о выдаче положенных сумм.

О нюансах налогообложения выплат при увольнении читайте в разделе «НДФЛ при увольнении».

С отчетности за 1 квартал 2021 года форма обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФЛ включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А привычная нам форма 6-НДФЛ сильно изменилась.

В обзоре от КонсультантПлюс эксперты рассказали об основных изменениях отчета 6-НДФЛ с 2021 года. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Как заполнить 6-НДФЛ: компенсация отпуска при увольнении

Мы определили, что выплата компенсации за неотгулянные отпуска должна быть сделана в день увольнения. Поскольку эта выплата не является стандартной заработной платой, то датой фактического получения дохода здесь является день ее выплаты (п. 1 ст. 223 НК РФ). И в стр. 110 разд. 2 формы этот доход попадет в том периоде, когда будет выплачен. Исчисление НДФЛ (стр. 140 разд. 2), как и удержание (стр. 160 разд. 2) происходит в день фактического получения дохода (п. 3 ст. 226 НК РФ). В стр. 021 должен быть указан следующий день после даты удержания налога, если по правилам переноса из-за выходных дней он не сместится на более позднюю дату.

Что касается зарплаты, выплачиваемой при увольнении за дни последнего месяца работы, то согласно п. 2 ст. 223 НК РФ, если трудовые отношения прекращены до конца месяца, то днем фактической выплаты зарплаты за этот месяц признается последний рабочий день, если для разных видов доходов с одинаковой датой фактического получения отличаются сроки перечисления налога, то стр. 021-022 заполняются отдельно для каждого срока перечисления налога.

Сотрудник уволен 21.06.2021. В день увольнения работодатель перечислил ему компенсацию за неиспользованный отпуск в размере 33 600 руб. и заработную плату за июнь 64 700 руб. Эти операции в 6-НДФЛ за полугодие будут отражены по строкам, перечисленным в таблице.

Расчет с сотрудником при увольнении, в т. ч. выплата компенсации за неиспользованный отпуск

Увольнение сотрудника — операция, без которой не обходится деятельность ни одной организации. Рассмотрим особенности отражения в 1С расчета с сотрудником при увольнении, а также порядок начисления и выплаты компенсации за неиспользованный отпуск.

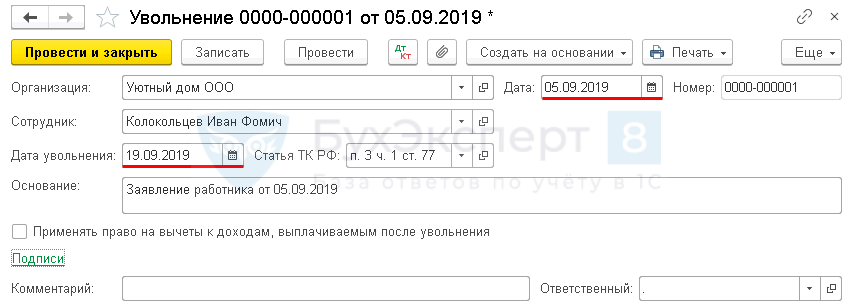

Пошаговая инструкция

05 сентября Колокольцев И.Ф. написал заявление на увольнение по инициативе работника. В тот же день издан приказ о его увольнении 19 сентября.

Сотрудник работал в Организации с 26.12.2016. В октябре прошлого года Колокольцев был в отпуске и полностью использовал право на ежегодный оплачиваемый отпуск, продолжительностью 28 календарных дней.

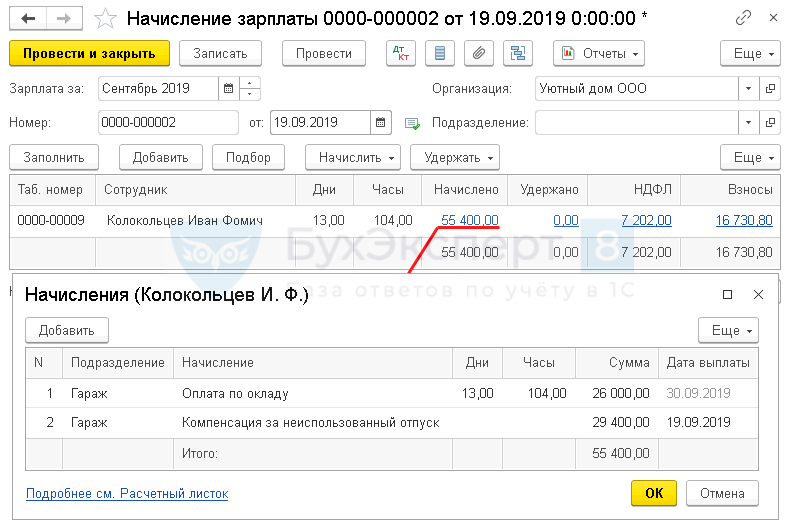

19 сентября Колокольцеву был произведен расчет:

В тот же день денежные средства, согласно расчета перечислены на личную карту Колокольцева И.Ф. с учетом того, что 26 августа он получил аванс за сентябрь в размере 16 000 руб. Кроме того, НДФЛ был уплачен в бюджет.

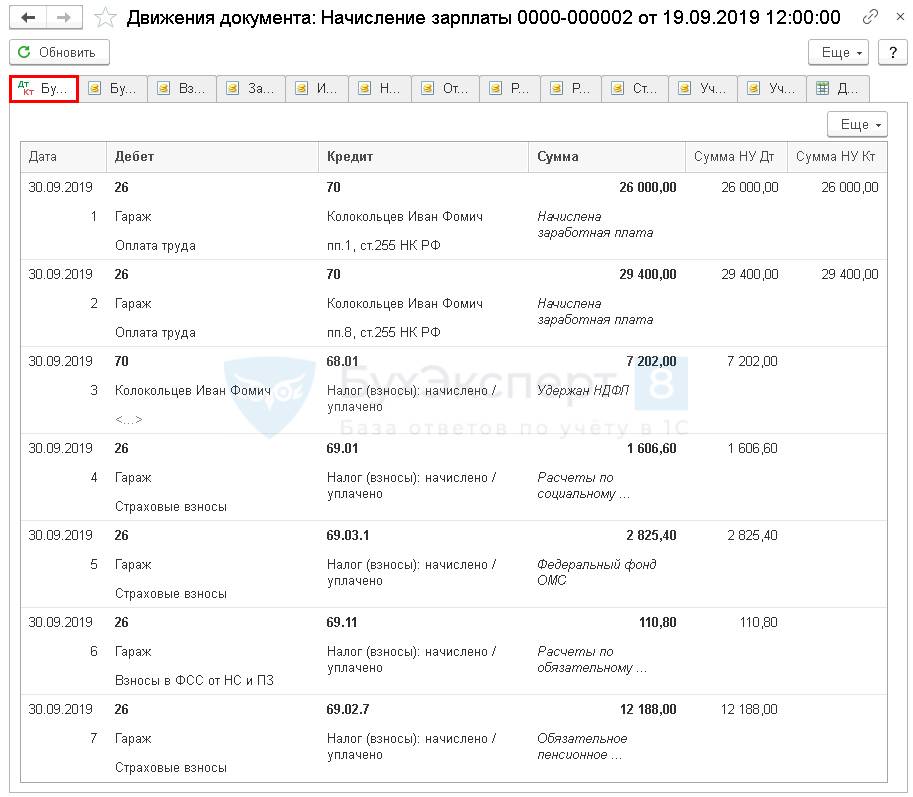

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Увольнение сотрудника | |||||||

| 05 сентября | — | — | — | Приказ на увольнение сотрудника | Увольнение | ||

| Расчет сотрудника при увольнении | |||||||

| 19 сентября | 26 | 70 | 26 000 | 26 000 | 26 000 | Начисление зарплаты | Начисление зарплаты |

| 26 | 70 | 29 400 | 29 400 | 29 400 | Начисление компенсации за неиспользованный отпуск | ||

| 70 | 68.01 | 7 202 | 7 202 | Удержание НДФЛ | |||

| 26 | 69.01 | 1 606,60 | 1 606,60 | Начисление взносов в ФСС | |||

| 26 | 69.03.1 | 2 825,40 | 2 825,40 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 12 188 | 12 188 | Начисление взносов в ПФР | |||

| 26 | 69.11 | 110,80 | 110,80 | Начисление взносов на НС и ПЗ | |||

| Выплата зарплаты на личную карточку сотрудника | |||||||

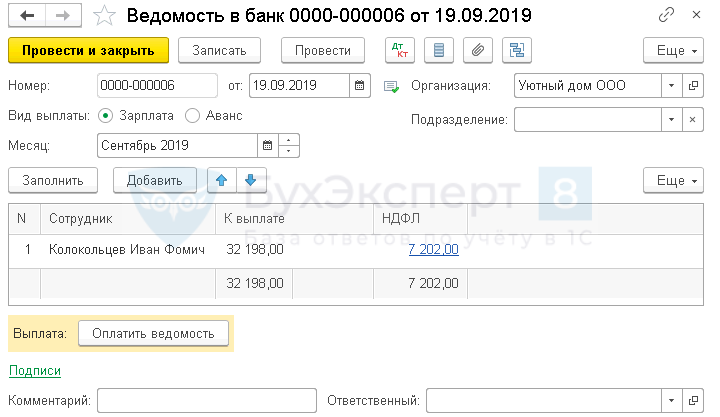

| 19 сентября | — | — | 32 198 | Формирование ведомости на выплату | Ведомость в банк — На счета сотрудников | ||

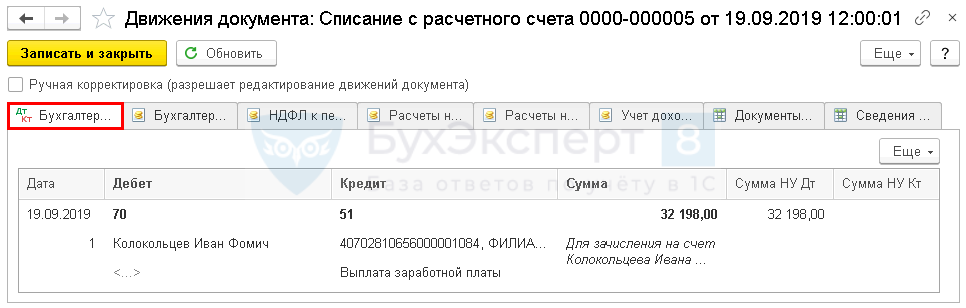

| 70 | 51 | 32 198 | 32 198 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы работнику | ||

| Уплата НДФЛ в бюджет | |||||||

| 19 сентября | 68.01 | 51 | 7 202 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

Нормативное регулирование

Предоставление компенсации

При прекращении трудовых отношений работнику положена компенсация за все дни неиспользованного отпуска в течение всех лет работы в организации (ст. 127 ТК РФ).

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114, ст. 120 ТК РФ).

В некоторых случаях допускается замена ежегодного отпуска денежной компенсацией. Для работников, продолжающих трудиться в организации, выплата компенсации возможна только за дополнительные дни отпуска, превышающие 28 календарных дней в рабочем году (ч. 1 ст. 126 ТК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

Расчет компенсации при увольнении

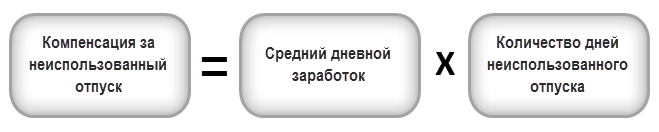

Компенсация за неиспользованный отпуск при увольнении рассчитывается по формуле:

Компенсация за неиспользованный отпуск облагается НДФЛ (п. 1 ст. 210 НК РФ, п. 3 ст. 217 НК РФ) и страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

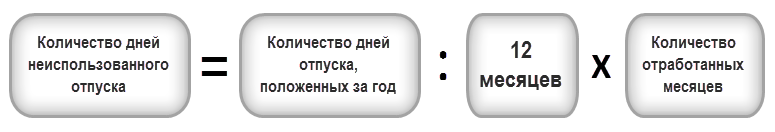

Количество дней неиспользованного отпуска

Если работник отработал неполный рабочий год, количество положенных ему дней отпуска рассчитывается, исходя из отработанных месяцев в течение рабочего года:

Рабочий год — полные 12 месяцев, отработанные сотрудником с даты приема его на работу по дату, предшествующую началу нового рабочего года (п. 1 Правил об очередных и дополнительных отпусках, утв. НКТ СССР 30.04.1930 N 169, Письмо Роструда от 18.12.2012 N 1519-6-1).

При этом месяц считается отработанным полностью, если сотрудник работал в нем половину дней и более. Если отработано менее половины месяца, он не засчитывается (п. 35 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 N 169: действует в части, не противоречащей ТК РФ).

В нашем примере рассчитаем количество дней, за которые работнику положен отпуск. Рабочие годы Колокольцева И. Ф.:

Расчет дней неиспользованного отпуска Колокольцева И. Ф.:

Если в результате расчета количества дней неиспользованного отпуска получается дробное число, трудовое законодательство не требует его округления. Однако, если работодатель принимает решение округлить число дней отпуска, нельзя применять арифметические правила: округляют всегда в пользу работника (Письмо Минздравсоцразвития РФ от 07.12.2005 N 4334-17).

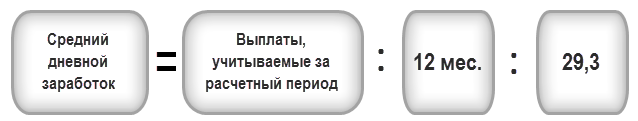

Средний дневной заработок

Расчет среднего дневного заработка работника осуществляется исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих увольнению (ст. 139 ТК РФ), по формуле:

29,3 — это среднемесячное число календарных дней, установленное Правительством для расчета среднего дневного заработка для оплаты отпусков и компенсаций за неиспользованные отпуска (п. 10 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

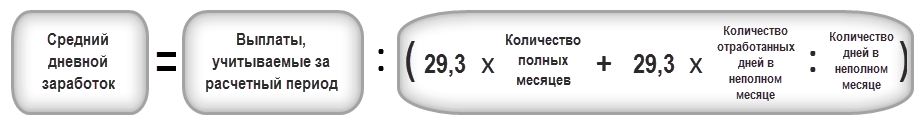

В этих случаях средний дневной заработок рассчитывается по формуле:

При начислении компенсации за неиспользованный отпуск или изменении МРОТ в периоде начисления необходимо сверять средний месячный заработок (для расчета компенсации) с МРОТ: он не может быть ниже федерального МРОТ, действующего на дату начисления компенсации (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Определим средний дневной заработок работника по нашему примеру, принимая во внимание, что в расчетном периоде Колокольцева есть выплаты и дни, исключаемые из расчета.

Рассчитаем количество фактически отработанных дней работником в расчетный период. Дни необходимо считать в календарных днях с учетом среднедневного показателя, установленного Правительством РФ (29,3).

Теперь рассчитаем сумму компенсации за неиспользованный отпуск.

Увольнение сотрудника

Чтобы корректно отразить в 1С операции по начислению финальной заработной платы и компенсации за неиспользованный отпуск, прежде всего, необходимо уволить сотрудника.

Расчет сотрудника при увольнении

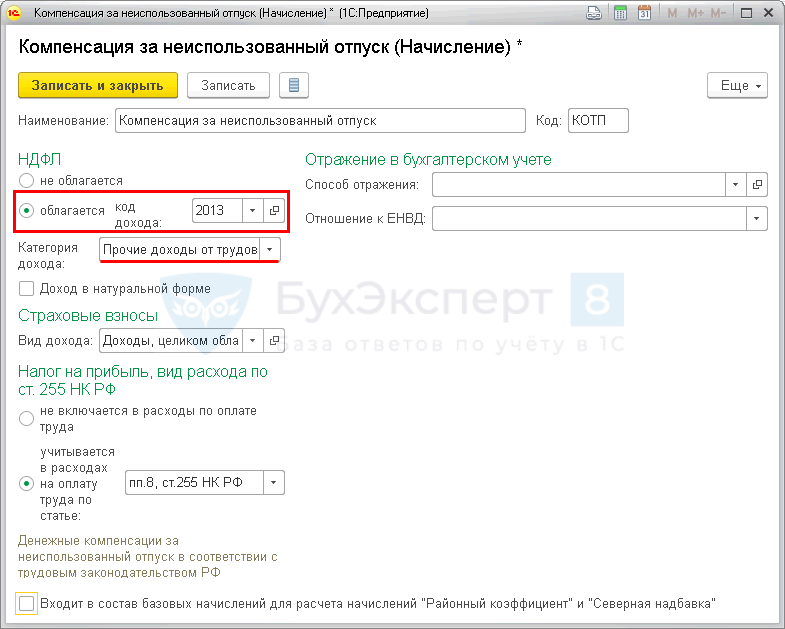

Настройки в 1С по расчету компенсации

При установке программы 1С в базе в справочнике Начисления автоматически должен быть создан предопределенный вид начисления Компенсация отпуска при увольнении под кодом КОТ.

Обратите внимание на заполнение полей:

Раздел НДФЛ :

Раздел Страховые взносы :

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ :

Раздел Отражение в бухгалтерском учете :

Компенсация за неиспользованный отпуск работника должна учитываться на том же счете учета затрат, на котором учитывается его зарплата.

Компенсация за неиспользованный отпуск — это часть заработной платы, поэтому в БУ компенсация отражается в составе затрат на оплату труда (п. 8 ПБУ 10/99):

В НУ компенсация за неиспользованный отпуск также учитывается в расходах на оплату труда (пп. 8 ст. 255 НК РФ) в составе прямых или косвенных расходов. Отнесение затрат на компенсацию к прямым или косвенным расходам зависит от того, куда относится основная зарплата уволенного работника, согласно учетной политике.

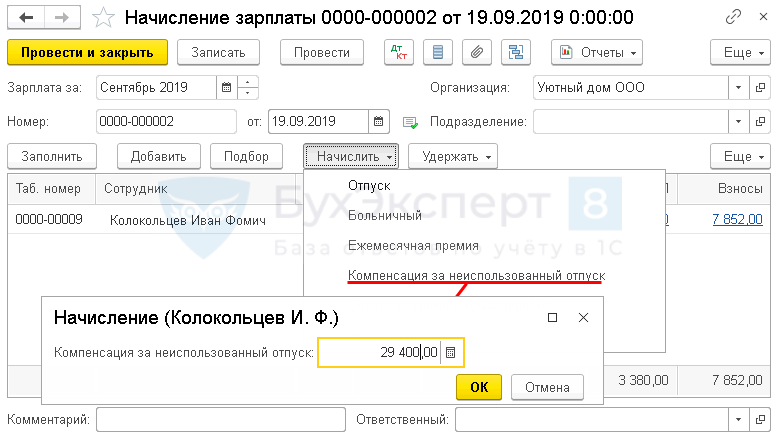

Расчет сотрудника при увольнении

В документе указывается:

По кнопке Добавить необходимо выбрать сотрудника, с которым производится расчет. Программа рассчитает заработную плату исходя из оклада сотрудника и времени отработанного им на дату увольнения.

По кнопке Начислить следует выбрать Начисление Компенсация за неиспользованный отпуск и указать рассчитанную сумму. Расчет компенсации необходимо произвести самостоятельно, например, в таблице формата Excel.

В форме Начисления графа Дата выплаты для начисления Оплата по окладу устанавливается автоматически как последний день месяца начисления и корректировке не поддается.

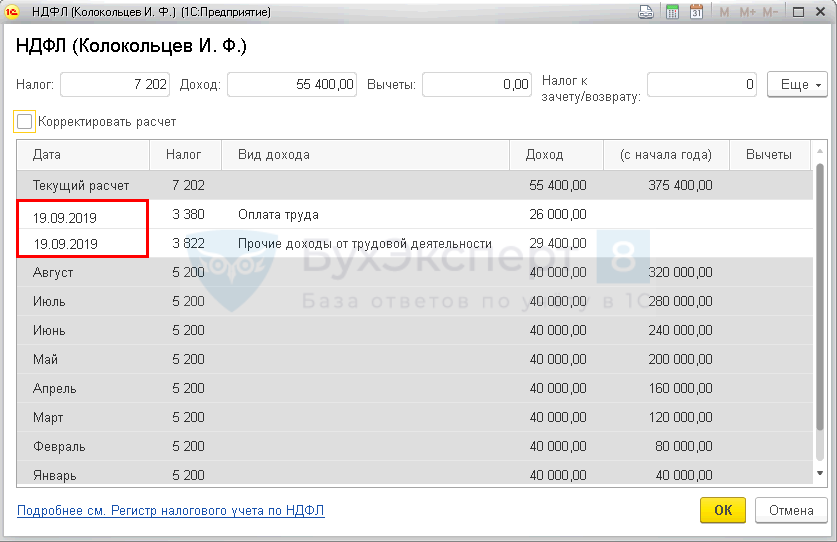

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

Датой фактического получения дохода в виде оплаты труда, в том числе компенсации за неиспользованный отпуск, считается последний день работы, за который начислен доход увольняющемуся сотруднику (абз. 2 п. 2 ст. 223 НК РФ).

В форме НДФЛ документа Начисление зарплаты в графе Дата будет зафиксирована дата, которая впоследствии отразится в расчете 6-НДФЛ:

Проводки по документу

Документ формирует проводки:

Несмотря на то, что документ Начисление зарплаты оформлен последним днем работы сотрудника, начисление зарплаты и взносов на счетах БУ и НУ в 1С производится последним днем месяца.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. для расчета выплат при увольнении. За основу можно принять форму Т-61 «Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении)» (утв. Постановлением Госкомстата РФ от 05.01.2004 N 1).

Декларация по налогу на прибыль

В нашем примере зарплата Колокольцева И.Ф. учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

Выплата зарплаты на личную карточку сотрудника

При прекращении трудового договора все причитающиеся сотруднику суммы выплачиваются в последний день работы — он же день увольнения (ст. 140 ТК РФ).

Рассмотрим выплату начисленных при увольнении сумм на основании документа Начисление зарплаты отдельным платежным поручением. С альтернативным способом выплаты по зарплатному проекту можно ознакомиться на примере выплаты заработной платы.

Ведомость на выплату зарплаты

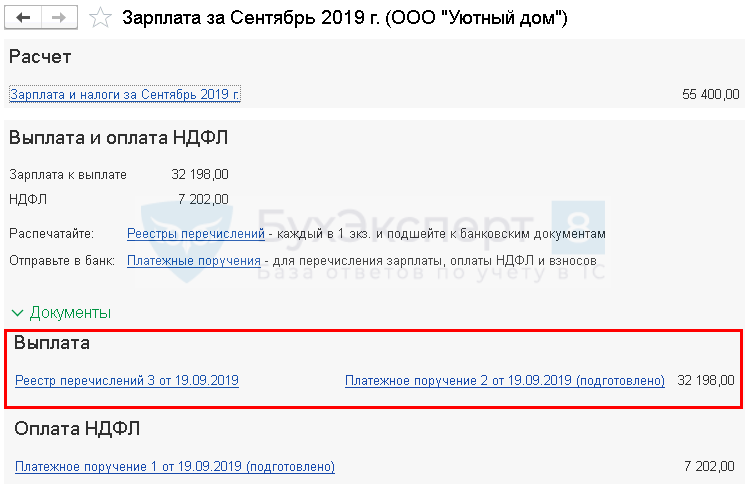

В результате будут сформированы документы в форме Зарплата за Сентябрь 2019 г.- Документы — Выплата :

В нашем примере зарплата к выдаче определяется с учетом аванса в сумме 16 000 руб., выплаченного Колокольцеву 26.08.2019:

В сформированной ведомости следует проверить:

В программе есть несколько способов выплат работникам:

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

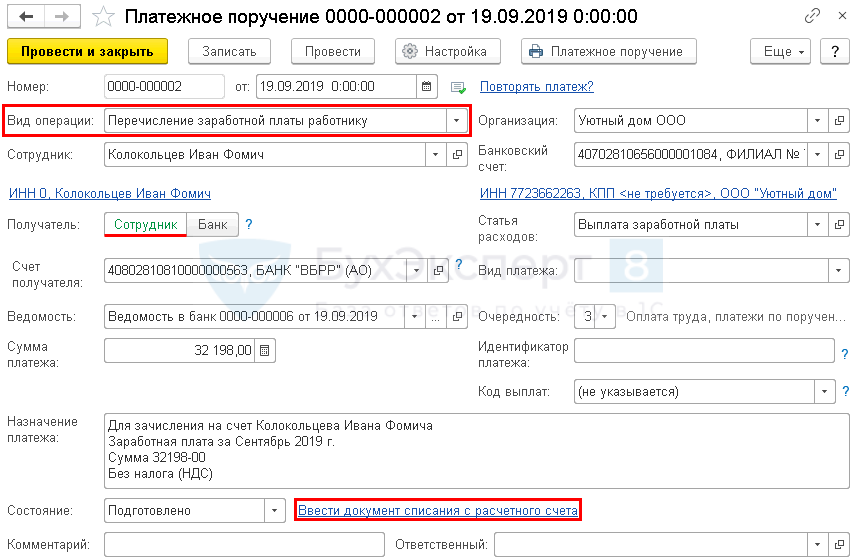

Платежное поручение на выплату зарплаты

Перейдя по ссылке Платежное поручение… из формы Зарплата за Сентябрь 2019, можно проверить и отредактировать платежное поручение на выплаты при увольнении.

Следует обратить внимание на заполнение полей:

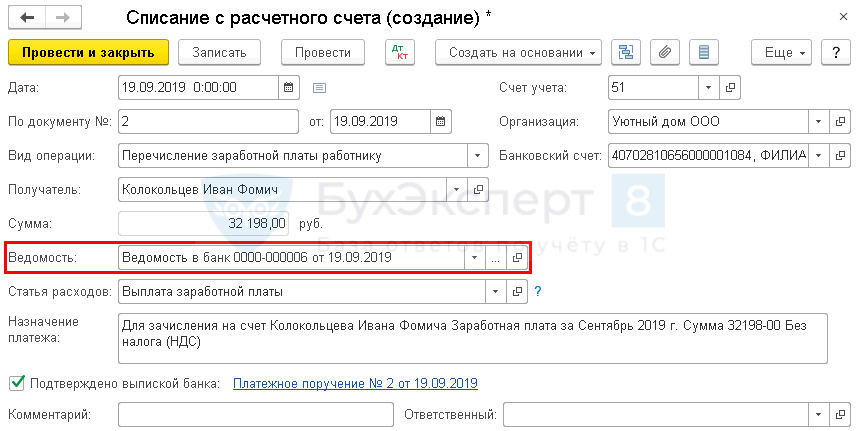

Выплата зарплаты

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

В документе отражается:

Проводки по документу

Документ формирует проводку:

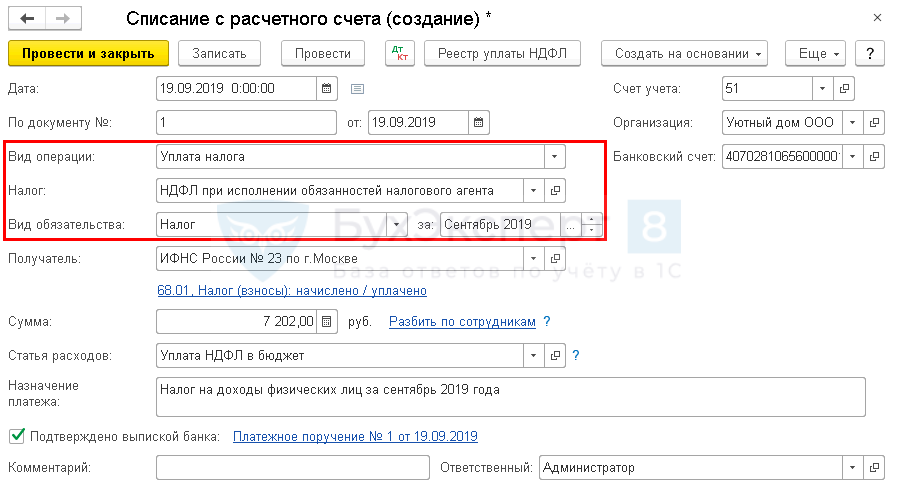

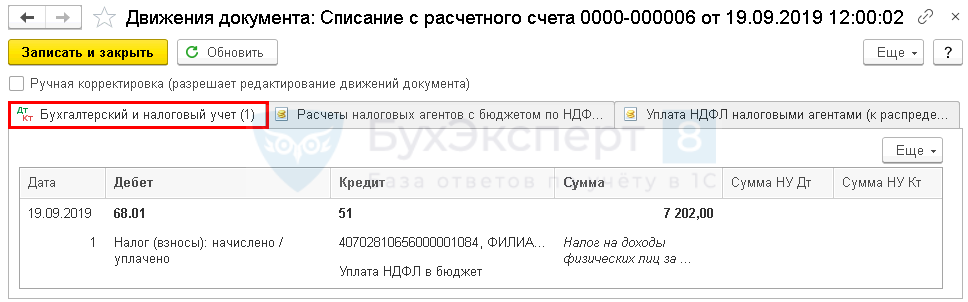

Уплата НДФЛ в бюджет

НДФЛ с компенсации за неиспользованный отпуск уплачивается не позднее дня, следующего за днем ее выплаты работнику (п. 6 ст. 226 НК РФ).

В документе указывается:

Изучить подробнее про отражение уплаты НДФЛ в бюджет

Проводки по документу

Документ формирует проводку:

6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). В отчетности дата получения дохода отражается по стр. 100 Раздела 2 формы 6-НДФЛ. Ее определение зависит от вида дохода. Для компенсации за неиспользованный отпуск и других сумм при увольнении доход будет получен в день его выплаты налогоплательщику (пп. 1 п. 1 ст. 223 НК РФ).

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

Проверка взаиморасчетов

Взаиморасчеты с сотрудником

Отчет логично сформировать на дату увольнения: в нашем примере это 19 сентября. Однако проводки в БУ по начислению компенсации и зарплаты при увольнении по счету 70 «Расчеты с персоналом по оплате труда» сформированы только 30 сентября. Следовательно, отчет необходимо сформировать на эту дату.

Из отчета видно, что задолженность перед уволенным сотрудником на конец месяца отсутствует.

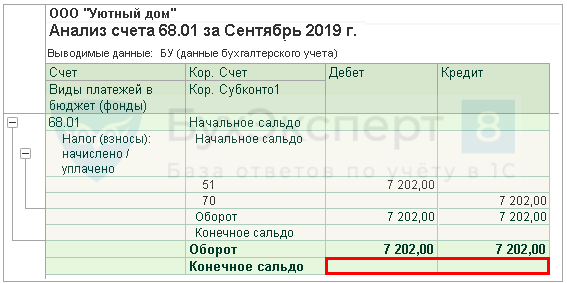

Взаиморасчеты с бюджетом по НДФЛ

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Но в БУ по кредиту счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» НДФЛ, как и зарплата, был начислен 30 сентября.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

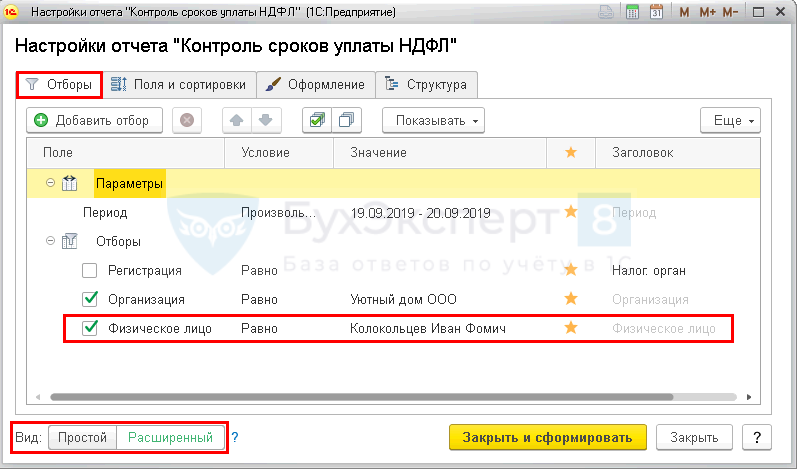

Контроль сроков уплаты НДФЛ

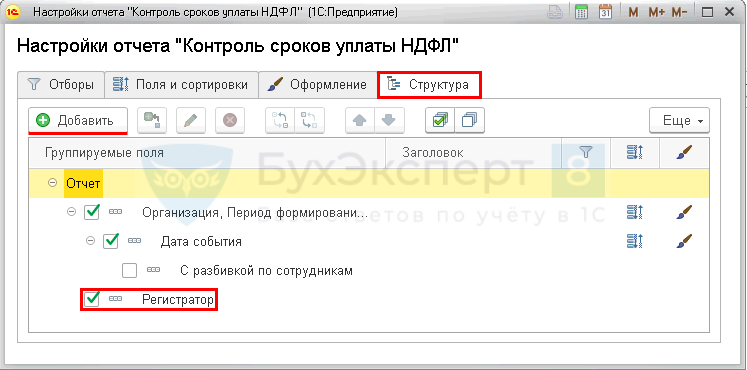

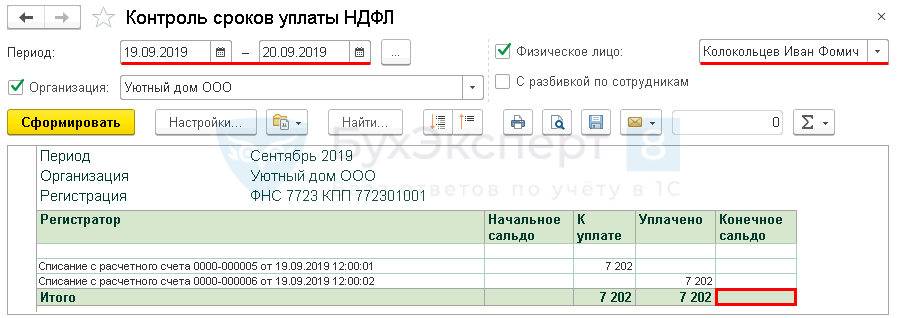

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Сформируем отчет за период 19-20 сентября по Колокольцеву И.Ф. Для формирования нужных данных по кнопке Настройки установите:

Вкладка Отборы по кнопке Добавить отбор :

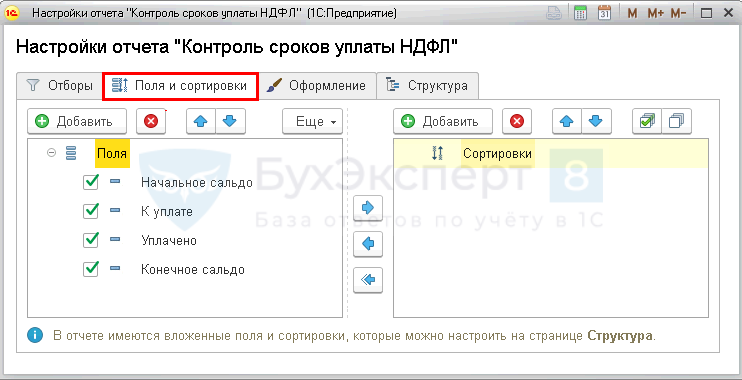

Вкладка Поля и сортировки — не менять установленных настроек.

Вкладка Структура по кнопке Добавить :

Отсутствие конечного сальдо на дату срока уплаты НДФЛ говорит о том, что НДФЛ уплачен в бюджет вовремя.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме “Задать вопрос” возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку “Задать вопрос”, я соглашаюсь с

регламентом БухЭксперт8.ру >>

Вебинар отлично подобранный, огромное количество материала, прекрасно разобранный. Понятно и доступно изложено.