код иностранной организации для нерезидента

Код иностранной организации для нерезидента

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 24 января 2019 г. № ГД-4-14/1130@ Об учете иностранных организаций

Федеральная налоговая служба, рассмотрев обращение, сообщает следующее.

В соответствии с пунктом 1.3 Положения в случаях, предусмотренных разделами 3 (Учет иностранных организаций в связи с открытием ими счетов в банках на территории Российской Федерации) и 4 (Учет иностранных организаций на основе уведомлений) Положения, иностранные организации учитывались налоговым органом без присвоения ИНН. При этом, при постановке на учет иностранных организаций в связи с открытием ими счетов в банках в Российской Федерации (раздел 3 Положения) таким организациям выдавалось Свидетельство об учете в налоговом органе по форме 2402ИМ с указанием КИО и КПП. При учете иностранных организаций на основе уведомлений (раздел 4 Положения) организациям документы о постановке на учет не выдавались.

Таким образом, Свидетельства по форме 2402ИМ, содержащие только КИО, могут быть только у иностранных организаций, поставленных на учет в налоговых органах в связи с открытием им счетов в банках в Российской Федерации.

Учитывая, что приказ Минфина России от 30.09.2010 N 117н и Особенности не содержат положения о признании недействительными Свидетельств по форме 2402ИМ, выданных иностранным организациям до вступления в действие Особенностей (25.12.2010), названные Свидетельства являются действующими, указанные в них КИО изменению не подлежат.

Для сведения сообщается, что если в связи с проведением операций по счетам в банках на территории Российской Федерации у иностранных организаций, состоящих на учете в налоговых органах в связи с открытием им счетов в банках, возникает обязанность самостоятельно уплачивать налоги, то такие иностранные организации подлежат также постановке на учет в налоговых органах в соответствии с иными пунктами Особенностей (пункт 19 Особенностей). В указанном случае постановка на учет таких организаций по иным основаниям подтверждается Свидетельством о постановке на учет по форме N 11СВ-Учет с указанием ИНН и КПП.

Изложенная позиция доводилась письмом ФНС России от 07.07.2011 N ПА-4-6/11027 на аналогичный запрос.

| Действительный государственный советник Российской Федерации 2 класса | Д.Ю. Григоренко |

Обзор документа

С 25 декабря 2010 г. действуют Особенности налогового учета иностранных организаций, которые не являются инвесторами по соглашению о разделе продукции или операторами соглашения. В связи с открытием счетов в банках на территории России компании присваивается ИНН и выдается Свидетельство о постановке на учет по форме N 11СВ-Учет. Ранее оформлялось свидетельство по форме 2402ИМ с указанием КИО и КПП.

ФНС отметила, что выданные до указанной даты свидетельства по форме 2402ИМ действуют, а указанные в них КИО не меняются.

Постановка на учет только в связи с открытием счета в банке не приводит к ведению деятельности в России. Если у компании возникает обязанность самостоятельно уплачивать налоги, то она также ставится на учет по иным основаниям. Это подтверждается свидетельством по форме N 11СВ-Учет с указанием ИНН и КПП.

Получение кода иностранной организации (КИО)

Главная » Регистрация фирм » Получение кода иностранной организации (КИО)

Иностранные (в том числе офшорные) компании подлежат постановке на учёт в налоговых органах РФ по основаниям, предусмотренным налоговым законодательством РФ (вне зависимости от того, получают ли они в России доход и возникает ли у них налоговая обязанность).

В каких случаях иностранная компания ставится на учет в налоговых органах?

При постановке иностранной фирмы на учёт в налоговом органе РФ ей присваивается код иностранной организации (КИО), необходимый, в том числе, при последующем открытии такой иностранной компанией банковского счёта в России.

Как получить код иностранной организации?

Зарубежная компания, осуществляющая деятельность в РФ через филиал, представительство или любое другое обособленное подразделение, подлежит постановке на учёт в налоговом органе по месту осуществления этой деятельности.

Заявление о постановке на учёт подаётся в налоговую инспекцию не позднее 30 календарных дней со дня начала осуществления деятельности на территории РФ по форме, установленной ФНС России.

К указанному заявлению прилагаются:

Состав документов может различаться в зависимости от ситуации. Точный перечень документов, требуемых в каждом конкретном случае, Вы можете узнать у наших специалистов.

Указанные документы (их копии) представляются с нотариально заверенным переводом на русский язык. Документы, выданные или удостоверенные иностранными компетентными органами, должны быть апостилированы или легализованы (если иное не предусмотрено международным договором РФ).

По факту постановки выдаётся свидетельство о постановке на учет иностранной организации в налоговом органе, в котором указывается присвоенный иностранной организации ИНН, частью которого и является код КИО.

Срок получения КИО – 10 рабочих дней.

По любым вопросам, касающимся постановки иностранной компании на учёт в налоговых органах РФ и получения КИО, обращайтесь к нашим специалистам.

Код иностранной организации – все, что надо знать

КИО (код иностранной организации) – это составная часть механизма учета деятельности компаний. Он представляет собой комбинацию числовых значений, присваиваемых организации, учредителями которой являются иностранцы. Такие фирмы базируются за границей, но имеют коммерческую выгоду в России – ведут предпринимательскую деятельность или используют счета в местных банках. За последние годы порядок постановки таких предприятий на налоговый учет в базе плательщиков обязательных взносов в казну изменился. Как было, что поменяли, каким способом создать КИО иностранной организации и что это для оффшора – все это обсудим в текущей статье.

Регулирование деятельности иностранных компаний: взгляд в историю

Не только российские предприятия платят налоги. Если резидент другой страны осуществляет некую хозяйственную деятельность в России, то точно в том же порядке, который принят для отечественных компаний, у иностранного представителя возникают определенные обязательства в области уплаты обязательных государственных сборов.

При каких условиях могут возникнуть такие обязательства?

1 – В том случае, если хозяйственно-экономические отношения, реализуемые в РФ, способствуют появлению постоянного представительства иностранной фирмы.

2 – Если деятельность, осуществляемая нерезидентом не ведет к образованию регулярного представительства.

Однако порядок организации налогового учета предприятий, имеющих разную правовую природу, стал одинаковым не так давно. В чем заключалась разница?

Регулярное представительство – это оценочная категория, которая формируется на основе неких формальных характеристик. Они детализированы в положениях российского налогового законодательства.

В соответствии с нормативными актами, для контроля за деятельностью организации и получения с нее определенных обязательных взносов в казну, вводится особое определение. Так, если у иностранного резидента на территории нашего государства есть некое обособленное отделение или место, через которое он выполняет операции хозяйственно-экономического значения, он признается иностранной организацией с регулярным представительством.

Сфера занятости такой компании должна быть связана:

Чтобы создать регулярное представительство, такой фирме нужно осуществлять деятельность внутри российских территориальных границ не менее 30 дней в году и иметь контору, которая является местом для регулярного осуществления предпринимательской функции. В случае если компания не обладает признаками регулярного представительства, но при этом использует счета в российских банках, она считается иностранным резидентом, но также подвергается налогообложению.

Иностранные фирмы, международные организации и дипломатические представительства в обязательном порядке должны встать на налоговый учет. Раньше (до октября 2003) для контроля за деятельностью и порядком внесения регулярных выплат такими предприятиями им, как и другим российским фирмам, присваивался индивидуальные номер и код причины постановки на учет (выдается организациям по основаниям, предусмотренным законом).

Разумеется, у такого способа учета деятельности предприятий было множество недостатков. Преимущественно, они были связаны с отсутствием согласованной, централизованной системы мониторинга. Не было юридической и технической возможности сформировать на территории всех субъектов РФ единый ИНН иностранного агента. Получалась коллизионная ситуация – в случае если фирма имела единый головный офис, но представительства в разных регионах, все предприятия, разбросанные по субъектам федерации, обладали собственными индивидуальными номерами налогоплательщиков. В таком случае идентифицировать их как одну компанию было невозможно. Формально каждое учреждение являлось обособленным подразделением. Это было неудобно как для самих иностранных представительств, так и налоговиков.

В 2003 году порядок учета финансовой деятельности иностранных предприятий был изменен. Законодатель принял решение об объединении индивидуального номера налогоплательщика и кода организаций, присваиваемого международным и зарубежным фирмам. С этого момента КИО стал частью ИНН юридического лица – это помогло сформировать единый справочник кодов. С этого момента способ идентификации для всех обособленных подразделений компаний, недвижимых объектов собственности, а также движимого имущества, стал одинаковым.

Составлением общего реестра кодов занимается Министерство РФ по налогам и сборам. Учет проводится на основе информации, получаемой от местных инспекций.

Что такое КИО организации в реквизитах?

КИО – это то, что позволяет налоговым органам идентифицировать плательщика взносов, который не является резидентом по отношению к нашей стране. Уникальный код зафиксирован в документе о постановке на учет, который каждая компания обязана получить, совершая финансовые операции в России.

С принятием нового порядка мониторинга за деятельностью иностранных и международных (оффшорных) компаний, КИО не выдается предприятиям в виде самостоятельного номера. Теперь он является составной частью ИНН, хотя иногда рассматривается как отдельный реквизит. Однако это, скорее, номинальный подход, чем формальный. С юридической точки зрения, цифровое значение представляет собой единый номер.

КИО занимает позиции с пятой по девятую в десятизначном числовом идентификаторе фирмы. При этом первые четыре значения – индекс, а последнее используется как число, необходимое для контроля указанных данных.

Получить свидетельство с кодом иностранной организации можно так же, как и узнать его в случае необходимости восстановления утерянного сертификата – обратившись в налоговый орган по месту учреждения компании или нахождения банка, в котором предприятие держит счет.

Что такое справочник КИО?

Он представляет собой совокупность информации, идентифицирующих нерезидентные предприятия. Он состоит из нескольких блоков – кодового и идентификационного.

В первом разделе прописываются числовые данные, характеризующие компанию – КИО, а также даты основных операций, проводимых с ним: присвоения, изменения, прекращения действия.

Второй раздел состоит из более подробных сведений о предприятии: наименования на русском языке, латинице, адреса по месту фактической регистрации, кода ОКСМ, номера регистрации, а также кода налогоплательщика или документа, который его заменяет.

КИО: что это в реквизитах оффшорной компании?

Это номер, который необходимо получить для нерезидентных компаний – оффшоров. Фирмы, зарегистрированные на Сейшелах, Британских Виргинских, Каймановых или Маршаловых островах, а также низконалоговых зонах по типу Кира, Гонконга или Великобритании в соответствии со статьей 83 Налогового Кодекса РФ должны становиться на учет в том случае, если:

Какие документы понадобятся при постановке оффшорной организации на учет?

2 – Выписка из реестра регистратора компании или иной документ, подтверждающий факт учреждения фирмы.

3 – Справка из фискального органа страны, в которой зарегистрирована организация. При отсутствии на указанной территории налогообложения, необходимо предоставить Certificate of Tax Exemption.

4 – Учредительные документы.

5 – Св–во о назначении руководителя предприятия и ксерокопия его паспорта.

6 – При наличии представителя – доверенность на его имя и копия документа, удостоверяющего личность.

Доверенность должна быть заполнена на русском языке от имени руководителя (в простой письменной форме). Она заверяется подписью и печатью фирмы. Несмотря на то, что печать выполнена на языке страны, в которой проходила регистрация, переводить ее не нужно. Если печати нет, то доверенность предоставляют на иностранном языке. Она должна быть надлежащим образом апостилирована, а к оригиналу приложен перевод на русский язык, заверенный у нотариуса.

Все остальные документы также представляются в виде копий. Они должны быть апостилированы, выполнены на русском и заверены в нотариальной службе.

Не забудьте оформить код иностранной организации при наличии иностранного оффшора. В случае его отсутствия у фискальных органов возникнут претензии к оффшорной компании, что повлечет за собой проверки ее благонадежности.

Что делать, если у продавца или покупателя нет российских ИНН/КПП или ИННФЛ

Согласно формату, утвержденному приказом от 29.10.2014 № ММВ-7-3/558@, ИНН и КПП участника сделки должны строго соответствовать формату ИНН/КПП российских организаций или ИП. Указание идентификационных номеров иностранцев в книгах и журналах не допускается. Не допускается заполнение полей с ИННФЛ нулями или прочерком, если у физического лица отсутствует ИННФЛ.

Рассмотрим некоторые случаи отражения операций с физическими лицами без ИНН.

С перечнем всех кодов видов операций, а также их описанием вы можете ознакомиться на данной странице.

Если иностранная организация или физическое лицо без ИННФЛ выступает в качестве покупателя, то при любых кодах вида операции допускается не заполнять сведения о покупателе.

В сведениях из журнала выставленных счетов-фактур сведения о покупателе и сведения о продавце являются необязательными, то есть могут полностью отсутствовать.

В сведениях из журнала полученных счетов-фактур сведения о продавце и сведения о субагенте являются необязательными, то есть могут полностью отсутствовать.

Удалить идентификационный номер иностранной организации-покупателя (продавца) (или с данными физ. лица без ИННФЛ) непосредственно в Контур.Экстерне можно, просто убрав значения из строки 100.

В excel-форме перед конвертацией следует очистить ячейку, содержащую идентификационный номер иностранной организации-покупателя (продавца) (или данных физ. лица без ИННФЛ).

Если иностранная организация (или физическое лицо без ИННФЛ) выступает в качестве посредника, то при редактировании книги или журнала в Контур.Экстерне следует удалить значения из строки 110.

В excel-форме перед конвертацией следует очистить ячейку, содержащую ИНН/КПП посредника.

Как вводить реквизиты российских и иностранных контрагентов в программе “1С:Бухгалтерия 8” (ред. 3. 0)?

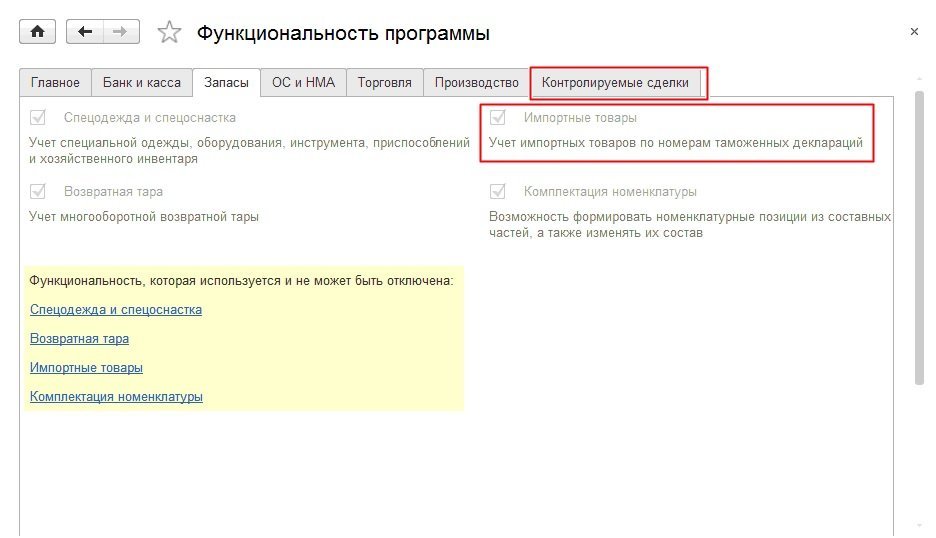

Рис. 1. Раздел “Функциональность программы”

После включения одной из указанных опций, в карточке контрагента может быть указана страна регистрации. Для юридических и физических лиц, зарегистрированных в РФ указывается страна регистрации – «Россия». При вводе российских контрагентов для юридических лиц указываются следующие коды:

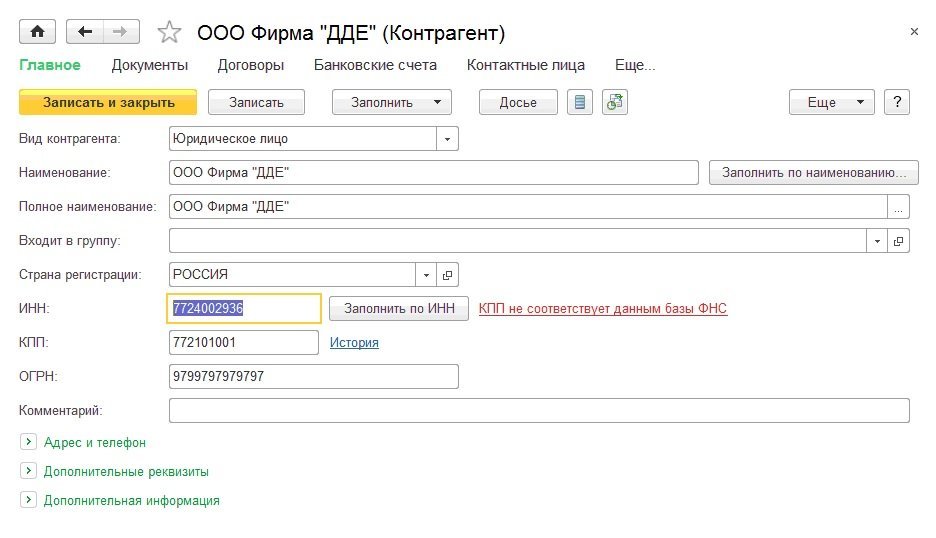

Рис. 2. Ввод реквизитов российских организаций

При вводе индивидуальных предпринимателей, зарегистрированных в РФ указываются следующие коды:

Рис. 3. Ввод реквизитов российских предпринимателей

Для российских юридических лиц и индивидуальных предпринимателей выполняется контроль правильности ИНН и КПП по данным сервиса npchk.nalog.ru. Если контрагент зарегистрирован за пределами Российской Федерации, то для физических и юридических лиц указываются следующие коды:

Рис. 4. Ввод реквизитов иностранных контрагентов

Налоговый номер – это налоговый номер, присвоенный налогоплательщику в стране регистрации, аналог ИНН для российских организаций.

Регистрационный номер – это регистрационный номер, присвоенный налогоплательщику в стране регистрации, аналог ОГРН/ОГРНИП для российских организаций.

В том случае, когда иностранная организация встала на учет в налоговую инспекцию в Российской Федерации, ей присваивается ИНН. Причин для постановки на учет может быть несколько: открытие филиала, приобретение имущества на территории РФ, открытие расчетного счета в российском банке. ИНН иностранной организации присваивается единожды и не меняется в течение всего периода деятельности иностранной организации. В том случае, когда иностранная организация получила ИНН по любому из оснований, нужно указать этот ИНН в карточке контрагента.

(1).jpg)