Кто такой маркетмейкер на бирже

маркет мейкер

маркет-мейкер (от англ. market maker, ММ) — участник рынка (как правило, профучастник), который обеспечивает моментальную ликвидность в тех активах, которые за ним закреплены.

Для поддержания ликвидности в данном активе, маркет-мейкер выставляет заявки на покупку и на продажу в определенном объеме на определенном удалении друг от друга. Как правило, объем и расстояние между заявками, а также время исполнения маркет-мейкером по исполнению этих обязательств, определяются договором с биржей.

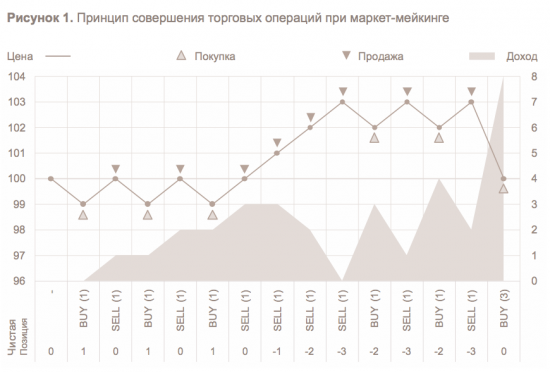

Принцип совершения сделок при маркет-мейкинге[2]:

Помимо официального маркет-мейкера, есть и неофициальные. Они не заключают договор с биржей и не получают плату от биржи за поддержание ликвидности, а пытаются просто заработать за счет разницы цен покупки и продажи.

Преимущество неофициального ММ в том, что он не имеет обязательств по присутствию в стакане и может спокойно уходить с рынка в момент неблагоприятной конъюнктуры.

Доходность робота-маркет-мейкера сильно зависит от скорости соединения с биржей, поэтому как правило, торговый робот размещается в дата-центре биржи.

Увеличение шага цены пропорционально сокращает количество сделок, а следовательно, снижает доходность.

Идеальный размер шага (спрэда) маркет-мейкера по инструменту вычисляется в зависимости от амплитуды колебаний цены данного инструмента. Для этого разумно подсчитать стандартное отклонение разностей соседних разворотных цен.

Маркетмейкер на бирже — кто это, их функции и услуги

Большинство участников биржевых торгов с небольшими объемами капитала и размерами позиций (“толпа”) твердо уверены, что на рынке присутствуют игроки, которые точно знают, куда будет двигаться цена актива в ближайшем будущем. Более того, именно они определяют это направление и всегда играют против “толпы”, обогащаясь за счет ее убытков. Такое явление приписывают участникам рынка, называемым маркетмейкерами. Действительно, они обязательно присутствуют на каждой площадке и в торгах по каждому активу. Однако их функции и деятельность имеют мало общего с такими предрассудками.

Кто такой маркетмейкер

Фактически это профессиональный участник торгов (в основном, наиболее уважаемые банки, инвестиционные компании и фонды, брокеры), который должен обеспечить исполнение заявок клиентов за счет собственных активов. Для выполнения этих условий договора он идет на риск, приобретая и храня определенные объемы объекта торгов, выставляя их в нужные моменты на покупку и/или продажу.

Интересный факт! На некоторых площадках термин “маркетмейкер” не используют. Например, на NYCE (New York Stock Exchange) такого участника торгов называют “биржевой специалист”.

Участие ММ в торгах и его функции определены законодательно. Так, для российского рынка это прописано в законе № 325-ФЗ (21.01.2011, последняя редакция 02.07.2021).

Функции маркетмейкера

Важное по теме! Выдержка из закона “Об организованных торгах“.

Таким образом, функции ММ определены не только договором с биржей, но и законодательством. Хотя определение достаточно лаконично, оно позволяет понять, какие задачи решает маркетмейкер в ходе торгов. Основные из них:

Маркетмейкер как посредник

ММ получает информацию о всех заявках участников рынка и фиксирует ее в Книге специалиста. Сюда включаются не только лимитные заявки, но и рыночные, и ордера, выставленные для фиксации прибыли или ограничения убытков. Таким образом, он видит полную картину рынка и влияет на нее так, чтобы поступившие заявки были исполнены по лучшей цене.

Соответственно, именно через маркетмейкера заключается любая сделка по активу (это также закреплено в законодательных актах, касающихся финансовых рынков).

Создание котировок

Поскольку все сделки на рынке заключаются только через ММ, совершенно логично, что все текущие котировки требуют его подтверждения. Именно после ее объявления маркетмейкером котировка считается действительной.

Информирование участников торгов

Маркетмейкер аккумулирует все заявки от всех трейдеров, подтверждает котировки. Поскольку маркетмейкер является единственным на рынке, кто обладает всей полнотой информации, в его задачи входит довести ее до всех остальных участников торгов (подразумевается та часть, к которой они должны иметь доступ). Причем касается это не только полноты сведений, но и их своевременной публикации.

Это обеспечивает всем равные условия и гарантирует упорядоченность и честность рынка.

Определение цен открытия

Те, кто хоть раз видел ценовые графики любого финансового инструмента, обратили внимание, что на них иногда образуется разрыв между ценами закрытия предыдущей сессии и открытия текущей (гэпы). Это связано с одним из условий биржевых торгов: цена нового торгового дня должна максимально соответствовать интересам большинства продавцов и покупателей.

Поддержание баланса рынка

С этой целью ММ может:

К сведению! Договор с биржей может регламентировать конкретные обязанности ММ по поддержанию баланса. Например, оговариваются время нахождения на рынке с разнонаправленными позициями для поддержания спреда (например, 90% времени торговой сессии), минимальные объемы заявок для ограничения резких движений, минимум открытых в течение торгового дня позиций и пр.

Последнее фактически означает, что при отсутствии необходимых объемов (ликвидности) на текущих ценах для исполнения заявок трейдера на покупку или продажу их исполнит ММ за счет собственных активов (средств). За счет действий маркетмейкера в этом случае нивелируются значительные скачки цен. Практически делает вмешательство специалиста невозможной и такую ситуацию, когда на рынке есть только продавцы или покупатели. Он будет выступать второй стороной сделок до тех пор, пока баланс спроса и предложения не восстановится.

Замечание! В этом случае ММ выступает против рынка, покупая, когда актив падает, и продавая, когда его цена растет. Ситуация потенциально убыточна для любого трейдера, в том числе и маркетмейкера. Но в ней есть и положительная сторона. Такой подход позволяет накапливать позицию к развороту, что может принести весьма существенную прибыль. Кроме того, потери компенсируются вознаграждением, получаемым ММ по договору с биржей.

На чем зарабатывает маркетмейкер

Все же считать ММ альтруистом-бессребреником не стоит. Зарабатывают компании, выполняющие такие функции, весьма неплохо, поскольку роль предполагает сразу несколько источников дохода:

Чтобы забота о стабильности рынка не свалилась в манипулирование ценами, к ММ на всех площадках применяются достаточно жесткие требования. Именно поэтому среди крупнейших маркетмейкеров только наиболее уважаемые банки, инвестиционные компании и фонды, брокеры с солидной репутацией и огромными капиталами.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Кто такой маркет мейкер на бирже?

Сегодня я максимально простым языком расскажу, кто такие маркетмейкеры и чем они занимаются на примере Фридом Финанса и ЗПИФ ФПР (Фонда первичных размещений), а также попробую объяснить, в чём заключаются логика и нюансы их работы.

За моими действиями и размышлениями можно следить в Telegram и на YouTube.

Для наглядности представлю следующую схему. Есть фондовый рынок, есть покупатели, которые приходят покупать, есть продавцы, продающие бумаги, и всё это формируется в стакан.

С одной стороны – цена, по которой покупают, с другой – количество заявок. Есть цена, которая постоянно скачет, что видно по биржевому графику.

Бывают разные типы заявок, когда человек выкупает из стакана, есть лимиты (как раз вот это наполнение выше), есть стоп-лоссы, есть тейк-профиты. Когда достигается определённая котировка, выставляется лимитная заявка, и она либо переставляется, либо выставляется, когда цена до определённого допустимого диапазона пойдёт в стакан.

Сейчас, для понимания работы маркетмейкера, нам достаточно знать, что есть график цены, стакан, а также биржа с продавцами и покупателями. Маркетмейкер играет роль некоего «хранилища» тех активов, к которым они относятся. Например для ЗПИФ ФПР маркетмейкером является Фридом Финанс.

Это значит, что Фридом Финанс держит активы ЗПИФ ФПР и по договоренности с биржей, на которой торгуются бумаги, не допускает серьёзных движений цен вверх и вниз. Тут грустно улыбнутся текущие пайщики ЗПИФ ФПР, глядя на график ниже.

В обмен на определённые комиссионные от биржи ММ управляет движением цены и поддерживает ликвидность, удовлетворяя спрос, и сохраняет цены на примерно одном уровне, согласованном с биржей, не допуская её болтанку.

Для маркетмейкера такое, понятно, не очень выгодно: цена идёт вверх, а он должен её сдерживать, выставляя невыгодные для себя заявки на продажу, чтобы удовлетворить растущий спрос. При движении цены вниз он выставляет заявки на покупку, снова нивелируя колебания.

При этом возможны спекуляции: у маркетмейкера есть доступ не только к стакану лимитных размещённых заявок, которые видят все трейдеры, но и к тейк-профиту и стоп-лоссу, т.е. он видит полную картину того, куда и какие «ставки» делают трейдеры и куда пойдёт цена. В случае ЗПИФ ФПР Фридом Финанс видит всех трейдеров: не только тех, что в стакане, но вообще всех, кто выставил заявки.

Задача маркетмейкера по умолчанию – сделать максимально выгодные сделки для всех, то есть допустить цену до того уровня вверх или вниз, где бы удовлетворились все заявки. Либо, если таких продавцов и покупателей нет, выступить в их роли самому. Обратите внимание: если вы видите в ЗПИФ ФПР заявку на 1111 акций на продажу или покупку, это маркетмейкер.

Эта заявка висит всегда, она иногда передвигается, когда маркетмейкер отпускает цену, но чаще всегда висят двумя котлетами вверху и внизу. Иногда, из-за большого количества дробящих заявок, они не видны, но они есть. Если заметите, знайте: это маркетмейкер сдерживает или поддерживает цену.

По идее, маркетмейкер не должен быть аффилирован с той компанией, чьи бумаги торгуются. Например, у Сбербанка не может быть маркетмейкером сам Сбербанк. У Фридом Финанса не может быть маркетейкером Фридом Финанс. Но поскольку ЗПИФ ФПР формально принадлежит не Фридому, а управляющей компании «Восток-Запад» и не является активом Фридом Финанса, последний имеет возможность быть маретмейкером, коим и является.

С учётом того, как активно в прошлом году Фридом Финанс активно зазывал людей в ЗПИФ ФПР, мы с вами понимаем, что есть определённая заинтересованность и аффилированные лица. И хотя формально бумага не относится к Фридом Финансу, он всё равно, мягко выражаясь, рассматривает её «несколько иначе», чем если бы вместо него был другой маркетмейкер.

Фридом Финанс, как маркетмейкер, имеет возможность не только управлять ценой, но и влиять на неё. Что наталкивает на определённые размышления. Вспомните февральскую историю, когда блогеры разогнали биржевую стоимость на 30% больше расчётной стоимости пая.

По идее, маркетмейкер должен всё это срезать, и этот поток он тоже был обязан нивелировать. Тем не менее, этого не произошло, из чего можно сделать вывод, что Фридом, пользуясь положением маркетмейкера по условно своей же бумаге, может влиять на цену. Все эти допэмиссии и прочие телодвижения простых инвесторов по большему счёту ничего не значат: они, конечно, колеблят цену, но не настолько, насколько разрешает Фридом.

Если бы он разрешил упасть бумаге, она бы упала и до тысячи, если бы разрешил расти до 4000+, был бы рост. Так что нужно иметь в виду, что к нынешним колебаниям Фридом тоже прикладывает руку, а потому и за его позицией, и за тем, что он говорит по поводу фонда первичных размещений, нужно внимательно следить.

Не нужно полагаться на «чистую руку рынка»: рынок здесь не разрулит, разруливает управляющая компания, которая постоянно выпускает (или не выпускает допки), выход на IPO, который повышает размер фонда за счёт прямых инвестиций – и, конечно, Фридом Финанс, причём даже не через компанию «Восток-Запад», а напрямую, в роли маркетмейкера.

Я очень много раз наблюдал ситуацию, когда котировка очень сильно шла вверх, и маркетмейкер всё продавал – либо исходя из своих соображений, либо на основе договорённости с биржей, чтобы цена не слишком поднималась вверх и не слишком опускалась вниз. По поводу вниз – понятно, потому что иначе инвесторы побегут за бумагой, она будет непрезентабельной. Почему не пускают вверх – пока не очень ясно. Моё предположение, достаточно конспирологического плана, в следующем.

В феврале тестировали блогеров, чтобы понять, насколько они могут влиять на общее мнение. Увидели скачок на 30%, все, кто хоть немного разбирался в бумаге, понимали, что будет коррекция. Она произошла, сейчас бумага стоит 2570, в пике доходило до 3600, грубо говоря, 30% бумаги срезали.

Почему не пускают вверх и постоянно проводятся допэмиссии? На мой взгляд, кому-то, кто имеет очень много денег, нужно войти в фонд. Пока он не получил свою допэмиссию, не купил эти пои по приемлемой цене на бирже, о которой договорился условно с Фридомом, он цену вверх не отпустит.

Как только эта процедура завершится, и нужный человек получит нужное количество паёв, цена будет отпущена. Здесь важно предугадать, когда этот человек будет выходить из фонда. Это может случиться и через месяц, и через полгода и через 5 лет.

Однако активный рост самой бумаги будет остановлен только в момент, когда крупные пайщики будут сливать свои паи. А это произойдёт, когда IPO перестанут давать должную доходность.

Тут я никаких рекомендаций не даю, следите за моим каналом в телеграм и выпусками на Ютубе, буду там выкладывать свои умозаключения. Скажу лишь, что тем, кто сейчас закупился, начиная, как и я, «в низине», важно дождаться, когда нужные люди наберут нужное количество бумаг, и вся эта штука полетит вверх.

На мой взгляд, этот частичный скачок между приёмом заявок и выпуском новых паёв должен был случиться где-то в конце апреля. Но этого не произошло, т.к. обычные инвесторы, кто држит в фонде от 50 тыс до нескольких миллионов начали нервничать и выходить с убытком, перестав верить в фонд.

То есть, пока фонд не пробьёт исторический максимум в 3 600р, мы будем видеть периодические выходы пайщиков. Основной пик должен прийтись на диапазон 2800-3000р за пай.

Кто такие маркетмейкеры или почему торгуя через брокера ни один трейдер не станет миллиардером

При разборе данного термина использовал материалы брокера Открытие. С удовольствием узнаю Ваше мнение.

Так кто такой маркетмейкер на бирже? Market maker (ММ) с английского дословно переводится как «участник рынка». Это юридическое или физическое лицо, заключившее договор с биржей о поддержании уровня цен торгуемых активов. Причём условия соглашения определят направление деятельности: один ММ отвечает за привилегированные акции, другой — за сохранение ликвидности и необходимого спреда в конкретный период торговой сессии. Простыми словами, это те же трейдеры, но с определёнными обязанностями.

Как определить маркетмейкера? К ним относятся центральные и коммерческие банки, крупные фонды, брокеры и частные инвесторы.

Звучит неплохо. Посмотрим, какие обязанности по мнению брокера у маркетмейкера:

1. удержание котировок в определённом диапазоне. Разумеется ни один брокер или банк не станет сжигать свой капитал без выгоды для себя. И кстати, многие брокеры сообщают вам эти самые диапазоны?

2.предоставление дополнительной ликвидности по мере необходимости. Здесь я думаю, все понятно.

3. Предотвращение разрывов цен.

Отлично справляются, не правда ли?

При этом анализ ситуации на бирже идёт не в привычном для трейдера горизонтальном варианте, а в вертикальном. Маркетмейкерам доступен стакан заявок, где обозначены не только операции купли-продажи, но и отложенные ордера, стоп-лоссы и тейк-профиты. Они оценивают тенденции на рынке, потенциальный доход и надёжность акций, извещая о выводах менее крупных дилеров. Предложения собираются вместе, и заключается сделка, максимально выгодная для всех сторон.

Заметьте, это не мои домыслы. А официальное положение дел от брокера. По сути вы играете на бирже в темную с другими участниками, а брокер видит все ваши планы и извлекает из этого выгоду.

Именно поэтому успешные трейдеры удивляются, что произошло невозможное стечение обстоятельств и он всё потерял. Не могло ли так быть, что кто-то просто решил “пообстричь” слишком разбогатевших участников рынка?

Я думаю, в доступе к отложенным ордерам и стопам, есть основная причина нулевой комиссии у многих брокеров. Разумеется поэтому мелким участникам не разрешается торговать напрямую на бирже без мудрой опеки брокера

Мифы про выбивание стопов, кукловодов и заговор маркет-мейкеров.

Достаточно часто приходится слышать от трейдеров о том, что рынком манипулирует какая-то невидимая рука, которая направляет котировки в нужную ей сторону. О том, что существуют некие лица, они же маркет-мейкеры, которые сутками напролет «охотятся на лосей» (в переводе со старотрейдерского – выбивают стопы, то есть продавливают цену туда, где скопилось огромное количество stop–lossордеров, тем самым собирая убытки трейдеров себе в карман).

Заблуждающиеся новички – это нормальное явление, поскольку любая информация, которая имеет хотя бы грамм логики, может восприниматься ими как святая истина. Заблуждающиеся «старички», которые все свои убытки сваливают на кукловодов и прочих рыночных массонов и тамплиеров – явление страшное, поскольку рассказывают они об ужасах творящихся на рынке, не редко с умным видом, трейдерам-новичкам. Конец всему наступает тогда, когда они начинают говорить о том, что торговать надо без stop loss и take profit, поскольку в противном случае stop loss обязательно выбьют маркет-мейкеры, а до take profit цена не дойдет, маркет-мейкер не пустит.

Кто такие маркет-мейкеры?

В дословном переводе — это создатель рынка. На деле, это такой же участник финансовых рынков, как и мы с вами, но управляющий более крупным капиталом. Являясь, как правило, крупным финансовым институтом, например, банком, фондом или брокером, маркет-мейкер исполняет ордера своих клиентов или ордера партнеров на рынке, выступая в качестве посредника. По договоренности с той или иной биржей, за определенную плату или льготы, маркет-мейкер может выступать поставщиком ликвидности. Проще говоря, обеспечивать достаточным капиталом и объемом торгов биржу. Создателем рынка его назвали потому, что своим капиталом он способен влиять на цену актива. Однако при этом, он не становиться охотником на чужие депозиты, тем более не пытается грабить маленьких и беззащитных трейдеров, которые чаще всего являются его же клиентами. Настоящее название маркет-мейкера на биржах – специалист, по своей сути, это просто посредник.

Я попробую вкратце изложить суть, без углубления в дебри специфики бизнеса и деятельности маркет-мейкинга. Заодно, развенчаю 3 самых популярных и абсурдных мифа о маркет-мейкерах.

Мифы про маркет-мейкеров

Это игра слов, которая чаще всего и вводит в заблуждение многих трейдеров. Маркет-мейкер действительно выставляет позиции противоположные рынку, но это делается для того, чтобы ваши ордера на покупку были обеспечены продавцами, а ваши продажи – покупателями. Если бы не было маркет-мейкеров, вы могли бы неделями ждать, пока ваша заявка на покупку найдет своего продавца на рынке и наоборот. Например, если вы совершаете покупку объемом 10 лотов, а продавцов есть только на 8 лотов, маркет-мейкер продает недостающие 2 лота. Таким образом, ваш ордер исполняется практически моментально, а не тогда, когда найдется еще кто-то, чтобы продать или купить оставшийся объем. Чувствуете разницу? Маркет-мейкер дополняет и формирует рынок, но не противодействует ему.

Очень важно помнить и то, что на рынке присутствует много маркет-мейкеров, их тысячи, а в стакане цен, где работает ММ, не указывается тип ордера. Поэтому маркет-мейкер не только не видит ваши стоп-ордера, но и в попытке сбить что-то неведомое, может нарваться на другого, более крупного по силе участника рынка или на несколько таких участников, которые в момент перекроют его позицию и лишит торгового капитала. Такие риски лишены всяческого смысла.

2. Маркет-мейкер манипулирует ценой.

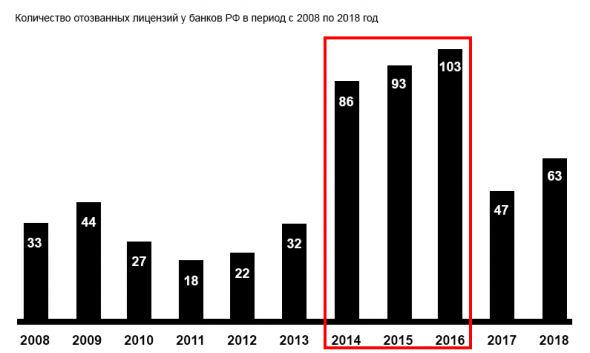

Не манипулирует ценой и никогда так делать не будет. Манипуляции на финансовых рынках – это, мягко говоря, уголовно-наказуемое преступление. В США можно получить пару пожизненных заключений, в Китае заработать смертную казнь. Столь радикальные меры, конечно же, применяются редко, но отзыв лицензии гарантирован 100%. За далеким примером ходить не нужно. В период с 2014 по 2016 год, за манипуляции с курсом рубля, на фоне ситуации на Украине и введения санкций, лицензий лишилось огромное количество российских банков. Лишись в основном те, кто противились политике ЦБ РФ, пытаясь извлечь выгоду из сложившейся ситуации и те, кто помогали бежать капиталам из России в другие юрисдикции.

Да, манипуляции на рынке есть, с этим поспорить невозможно, но они глобальны как по целям, так и во времени и вряд ли рассчитаны на ваших «лосей». Чаще всего, такие манипуляции не проводятся без ведома центральных банков и носят скрытые политические или экономические мотивы. Речь сейчас не идет о валютных или вербальных интервенциях.

3. Маркет-мейкер выбивает стопы.

На десерт я оставил самое главное и самое парадоксальное явление – «Выбивание стопов». Обычно, в момент сильной волатильности, например, во время выхода различных новостей, когда огромная свеча, на первой космической скорости, сначала летит в одну сторону, потом улетает в противоположную, трейдеры говорят: «Выбили стопы». Пример подобной свечи на графике ниже.

Боюсь огорчить самых ярых сторонников теории заговора, но в такой момент, маркет-мейкеров на рынке нет. В момент выхода новостей регуляторы позволяют им выходить с рынка, дабы избежать огромных убытков. Рынок, по сути, предоставляется самому себе и становится хаотичным, эта ситуация знакома всем, когда цена ведет себя не совсем «адекватно». Да, на рынке остаются крупные игроки, спекулянты, но не маркет-мейкеры. Спекулянты, как и вы, не могут видеть чужие ордера или «отложники» ни при каких обстоятельствах.

Узнать, когда маркет-мейкер присутствует на рынке очень просто, размер спреда максимально узкий, например, 1-3 пипса по паре EUR/USD. Его присутствие на рынке сглаживает волатильность и делает движение цены плавным. В основном, место обитания маркет-мейкера – это флэт, в народе «боковик». Именно в боковике маркет-мейкер чувствует себя комфортно и зарабатывает. Как видите, это совершенно не похоже на те моменты, когда, как многие считают, происходит выбивание стопов.

Все вышеописанное не касается крупных спекулянтов на рынке, которые здесь также присутствуют. Они являются такими же трейдерами и зарабатывают так же, как и мы с вами, но с той лишь разницей, что их торговые капиталы имеют 6-7-значные цифры.

Да, они способны продавливать цену объемом, но это происходит либо очень быстро, либо крайне редко и они совершенно не в курсе где находятся ваши стопы, могут лишь интуитивно догадываться.

Среди этих крупных игроков могут быть и те, кто также занимается и маркет-мейкингом, например, любой коммерческий банк или инвестиционный фонд. При этом, направление маркет-мейкинга и трейдинга, а также других видов деятельности разделены на отдельные бизнес-юниты и имеют совершенно разные цели и задачи.

Также, не стоит забывать одну простую истину, на финансовых рынках теряют и зарабатывают все, не только трейдеры, но и крупнейшие банки, хедж-фонды и инвест фонды. Порой, они несут колоссальные убытки, которые невозможно перекрыть «выбивая стопы» таких маленьких трейдеров как мы с вами, даже со всех вместе взятых и одновременно.

Подводя неутешительный итог, можно вычленить следующее:

Никто не выбивает стопы, никто не манипулирует рынком в надежде «срубить бабла» на бедных трейдерах. Мало того, что это сложное и рискованное мероприятие, которое может лишить капитала и лицензии самого маркет-мейкера, так еще и бессмысленное, в виду того, что мелкие трейдеры, пусть даже оптом, вообще не интересуют больших игроков на рынке. Причиной неудач трейдеров является кто угодно, кроме маркет-мейкеров, но чаще всего, источником всех своих убытков является сам трейдер.