Неправильно начислен больничный лист что делать

ЧТО ДЕЛАТЬ, ЕСЛИ В ЭЛЕКТРОННОМ ЛИСТКЕ НЕТРУДОСПОСОБНОСТИ ДОПУЩЕНА ОШИБКА?

Электронные листки нетрудоспособности (ЭЛН) оформляются в Приамурье уже более 4 лет. Сегодня в регионе доля электронных больничных составляет свыше 70% от всех выданных листков нетрудоспособности. Ежедневно формируется более тысячи листков нетрудоспособности в электронном виде. При этом около 100 из них оформлены в нарушении порядка формирования ЭЛН, утвержденного Приказом Минздрава РФ от 01.09.2020 № 925н.

Большинство ошибок выявляется при оформлении паспортных данных застрахованного лица (фамилии, имени, отчестве, дате рождения) и СНИЛС.

Чаще всего встречаются ошибки, связанные с указанием пола гражданина или гражданки: взамен мужского пола указывается женский и наоборот.

Отмечаются ошибки, связанные с нарушением порядка выдачи ЭЛН:

– в период отпуска без сохранения заработной платы застрахованного лица;

– в период очередного оплачиваемого отпуска либо отпуска без сохранения заработной платы застрахованного лица по уходу за больным членом семьи;

– на период освобождения от работы по карантину, превышающим период, определенный предписанием (постановлением) Роспотребнадзора;

– на период освобождения от работы по карантину, связанным в уходом за ребёнком до 7 лет, посещающим дошкольную образовательную организацию при отсутствии постановления Роспотребнадзора о введении карантина в детском дошкольном учреждении;

– неверное указание должности лечащего врача («заведующий», «завед», «зам. гл. врача», «главный врач», «терапевт общей практики»);

– вместо «продолжение листка №» оформляется ЭЛН как «первичный»,

– ошибочное внесение отметки о нарушении режима;

– неверное оформление «дубликата» ЭЛН;

– неверное оформление выдачи за прошедший период;

– направление на медико-социальную экспертизу при сроках, превышающих установленные.

Региональное отделение Фонда обращает внимание, что оплате за счет средств обязательного социального страхования подлежат только листки нетрудоспособности, оформленные надлежащим образом!

Поэтому в целях соблюдения прав граждан на своевременное получение страховых выплат мы рекомендуем медицинским работникам и представителям работодателя тщательно проверять правильность оформления ЭЛН в соответствующих разделах (в разделе «Заполняется врачом медицинской организации» и «Заполняется страхователем») до момента отправки сведений, указанных в ЭЛН, в Фонд. Ведь именно на этом этапе легко всё исправить!

ЧТО ДЕЛАТЬ, ЕСЛИ В ЭЛЕКТРОННОМ ЛИСТКЕ НЕТРУДОСПОСОБНОСТИ ДОПУЩЕНА ОШИБКА?

При наличии ошибок в ЭЛН до момента выплаты пособия по временной нетрудоспособности, по беременности и родам медицинская организация по решению врачебной комиссии формирует дубликат ЭЛН.

При наличии ошибки в ЭЛН, находящихся в статусах:

«040» – «Направление на МСЭ»

медицинской организации необходимо аннулировать «ошибочный» ЭЛН, переведя его в статус «090» – «Действия прекращены», после чего сформировать дубликат ЭЛН.

Для выдачи дубликата ЭЛН в указанных случаях работнику (застрахованному лицу или его представителю) необходимо обратиться в медицинскую организацию, оформившую ЭЛН.

В случае, если ЭЛН уже находится в статусе «060» («Заполнен Страхователем») или «070» («Заполнен Страхователем (реестр ПВСО)»), аннулировать ЭЛН и выдать дубликат возможно только при направлении обращения в региональное отделение Фонда с целью изменения статуса ЭЛН, переведя его в статус «030», закрыт.

КАК ИЗМЕНИТЬ СТАТУС ЭЛН?

Региональное отделение Фонда осуществляет рассмотрение обращений на изменение статуса ЭЛН, заполненного страхователем, с целью его последующего аннулирования медицинской организацией и формирования дубликата ЭЛН.

Заявление на замену статуса ЭЛН оформляется на бланке работодателя (медицинской организации) за подписью руководителя или главного бухгалтера с указанием контактного телефона исполнителя.

В региональное отделение обращение можно направить дистанционно, используя сервис «Личный кабинет страхователя», размещенный по адресу: https://lk.fss.ru.

После рассмотрения обращения работодателя (медицинской организации) региональным отделением ЭЛН со статусом «060» или «070» переводится в статус «030» («Закрыт») для последующего аннулирования медицинской организацией.

Для своевременного исправления ошибок в ЭЛН, гражданин имеет возможность проверить достоверность сведений, указанных в ЭЛН посредством сервисов ФСС (личный «Кабинет получателя услуг» (lk.fss.ru) или в мобильном приложение «Социальный навигатор», а также на портале Госуслуг в разделе «Запрос сведений по электронному листку нетрудоспособности» (eln.gosuslugi.ru).

ЭЛЕКТРОННЫЙ ЛИСТОК НЕТРУДОСПОСОБНОИМ ЗАСТРАХОВАННОГО ЛИЦА: ГДЕ ПОСМОТРЕТЬ НОМЕР И ВЫПЛАТУ?

Листки нетрудоспособности выдаются только медицинскими организациями, имеющими лицензию на медицинскую деятельность, включая работы (услуги) по экспертизе временной нетрудоспособности. Оформить ЭЛН онлайн в территориальных органах Фонда социального страхования Российской Федерации, минуя обращение в лечебное учреждение, невозможно.

После того, как электронный листок нетрудоспособности будет закрыт к оплате, его номер нужно сообщить работодателю (лично, по телефону или другим способом) для формирования реестра сведений и выплаты пособия по временной нетрудоспособности.

Номер выданного электронного больничного могут сообщить в медорганизации. Самостоятельно можно посмотреть в «Личном кабинете получателя услуг» на сайте https://lk.fss.ru/ сведения о номере ЭЛН, начисленных и выплаченных по нему пособиям, а также распечатать ЭЛН.

Информацию о назначенном пособии также можно увидеть в мобильном приложении «Социальный навигатор» (кнопка «Отслеживание пособий и выплат»).

ВНИМАНИЕ! В соответствии с изменениями в федеральном законодательстве, с 1 января 2022 года будут отменены бумажные листки нетрудоспособности, выдача листков нетрудоспособности будет осуществляться в электронном виде.

Таким образом, основанием для назначения и выплаты пособия по временной нетрудоспособности и пособия по беременности и родам будет являться электронный листок нетрудоспособности.

В связи с этим напоминаем работодателям о необходимости обеспечения приема и оплаты ЭЛН, а также информирования своих сотрудников по вопросам получения электронных листков нетрудоспособности.

Кроме того, в связи с переходом на ЭЛН работникам не придется приносить работодателю какие-либо документы для получения пособия по временной нетрудоспособности. Номер ЭЛН будет приходить непосредственно в Фонд социального страхования, а также направляться работодателю.

Для работы с ЭЛН работодатель может использовать программы для ведения бухучета, операторов ЭДО, либо скачать на сайте ФСС бесплатную программу. Электронная цифровая подпись может быть использована та же, что и для сдачи отчетности.

Кроме того, с целью оперативного взаимодействия с ФСС рекомендуем уже сейчас подключиться юридическим лицам и индивидуальным предпринимателям к сервису социальный электронный документооборот (СЭДО).

В публикации использована информация из Telegram-канала «ФСС_ info ».

Как исправить ошибку в больничном листе, рассмотрим на примере

Допустимые ошибки в больничном в 2021 году

Все ошибки, которые допустит работодатель при заполнении своей части листка нетрудоспособности, необходимо исправлять, руководствуясь установленными законодательством правилами. Но есть и недочеты, наличие которых не приводит к необходимости корректировать информацию, отраженную в больничном. Например, если в нарушение требований соцстраха данные внесены не печатными буквами, а прописными. Или некоторые цифры или буквы вылезают за пределы ячеек. Главное требование — информация должна легко читаться.

То же самое относится и к цвету чернил. Согласно п. 63 Порядка выдачи больничных листов, утвержденного приказом Минздрава от 01.09.2020 № 925н (далее — Порядок), бланк можно заполнять только черной ручкой или с помощью компьютера. Это объясняется тем, что сам бланк изготовлен с несколькими степенями защиты, в том числе с содержанием синих волокон. При сканировании заполненного бланка защитные волокна и информация, нанесенная синей ручкой, сливаются.

Однако существует судебная практика, подтверждающая, что, например, подписание больничного листа чернилами ненадлежащего цвета не является причиной для отказа в оплате по больничному листу (например, постановление ФАС Западно-Сибирского округа от 21.01.2014 № А27-8345/2013).

Что делать, если работодатель испортил больничный

Согласно п. 72 Порядка, если сотрудник организации допустил ошибку в заполнении граф листка нетрудоспособности, недопустимо использовать корректирующие средства. Для исправления ошибки следует зачеркнуть неверные данные и с обратной стороны бланка указать правильную информацию, которую необходимо заверить надписью “исправленному верить”, подписью должностного лица и печатью (при наличии).

Важно! Рекомендация от КонсультантПлюс

Если вы заполнили строку, которая должна оставаться пустой, ошибочную запись зачеркните, а на оборотной стороне больничного листа напишите, например.

Пример надписи смотите в К+. Пробный доступ к системе можно получить бесплатно.

Что делать, если работник принес больничный без указания некоторых данных

Отсутствие какой-то информации не всегда служит причиной для переоформления листка нетрудоспособности. Например, согласно информации ФСС «Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (вопрос-ответ)», приведенной на официальном сайте соцстраха, если в больничном неправильно указано наименование организации или оно вписано не полностью, это не приводит к выдаче дубликата при условии, что предприятие можно идентифицировать по регистрационному номеру и что работник действительно оформлен в компании.

Но если вовсе в больничном не указано место работы, то на этот счет однозначных разъяснений нет. Работодатель не имеет права заполнять ту часть бланка, которая предназначена для лечебных учреждений. А бланки с пустой графой в разделе для медучреждений о месте работы признаются заполненными с нарушением правил, что подтверждает и судебная практика (например, решение Кисловодского городского суда Ставропольского края от 29.01.2015 по делу № 2-88/2015). Но, с другой стороны, есть судебная практика, подтверждающая и обратную позицию, что неполное заполнение своей части бланка медучреждением не служит причиной для отказа физлицу в социальном пособии (например, апелляционное определение Челябинского областного суда от 12.05.2015 по делу № 11-4532/2015).

Сложившаяся практика говорит о том, что иногда медицинские учреждения оставляют незаполненным наименование работодателя, боясь сделать ошибку, потому как обычно сотрудники называют не название юрлица согласно уставу, а бренд компании или просто ошибаются в организационно-правовой форме своего предприятия. О сложностях оплаты пособий по таким больничным следует рассказать работникам заранее и сообщить, что если в больничном не указано наименование организации, то предприятие не будет выплачивать по такому документу пособие. Для того чтобы такие ситуации предотвратить, рекомендуется выдавать сотрудникам справки с наименованием предприятия для предоставления в медучреждения при оформлении больничных.

О том, что делать, если был выдан дубликат, а реквизиты испорченного больничного уже отражены в продолжении листка нетрудоспособности, разъясняется во втором абзаце п. 3 письма ФСС РФ от 28.10.2011 № 14-03-18/15-12956. Медицинская организация должна снять копию с испорченного листка и на ней сделать отметку с номером нового больничного или оформить справку о выдаче дубликата больничного с указанием реквизитов старого листка нетрудоспособности.

Письмо ФСС РФ от 30.09.2011 № 14-03-11/15-11575 указывает на недопустимость ситуаций, когда организация отказывается принять у сотрудника больничный лист по причине сомнений в его достоверности или в случае имеющейся ошибки. Соцстрах рекомендует обращаться в свои отделения за получением разъяснений.

Прочитайте о том, как проверить больничный, в материале «Действия работодателя с поддельным больничным листом».

Что делать, если больничный оформлен с ошибкой: в названии неверно указали форму собственности или неправильно указано наименование организации

Как уже отмечалось выше, если ошибку в наименовании организации допустило медицинское учреждение, то необходимо руководствоваться следующими правилами:

Но если ошибка в наименовании организации в больничном листе допущена работодателем, то необходимо внести исправления по установленным правилам.

Как вносить исправительные записи в больничный (примеры)

Как уже было отмечено выше, запись об исправлении ошибки вносится на обороте листка нетрудоспособности, а сама ошибка аккуратно зачеркивается. В таблице приведены примеры возможных исправлений.

Ошибочная запись после исправления

Исправление на обороте, заверяемое записью «Исправленному верить», подписью и печатью (при наличии)

Перерасчет больничного после предъявления справки

Заявление на перерасчет больничного листа после его оплаты (образец)

Согласно п. 2.1 ст. 15 закона «Об обязательном соцстраховании…» от 29.12.2006 № 255-ФЗ работодатель рассчитывает сумму пособия по больничному на основании документов, которые есть у него в распоряжении на день расчета. Но позднее сотрудник может принести справки о заработке с предыдущих мест работы, и на их основании делается перерасчет пособия. Пересчитать можно только те больничные листы, пособие по которым было назначено не ранее чем за 3 года до момента, когда сотрудник принес справку.

ВАЖНО! С 2021 года пилотный проект ФСС действует на всей территории РФ. Это значит, что работодатель рассчитывает пособие только за первые 3 дня болезни сотрудника. Остальные дни оплачивает ФСС напрямую работнику на карту.

Прочитайте о нюансах расчета больничного в этом материале.

Для пересчета пособия с работника необходимо получить заявление по форме, утвержденной ФСС. Образец вы можете увидеть в КонсультантПлюс, оформив пробный демо-доступ к системе. Это бесплатно:

Как правильно сделать перерасчет пособия, если работник принес справку от предыдущего работодателя, разъяснили эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе К+ и переходите к расчетному примеру.

Возмещение доплаты больничного из ФСС в связи с перерасчетом

Возмещение расходов на доплату пособия происходит так же, как и возмещение любого другого соцобеспечения — путем подачи в соцстрах соответствующего комплекта документов, в т.ч. заявления и справки-расчета с приложением больничного листа, в который предварительно работодатель вносит исправления, уточняя размер среднего заработка и сумму пособия.

Образец справки-расчета к больничному листу вы найдете здесь.

В информации «Обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (вопрос-ответ)» соцстрах поясняет, что если физлицо не может получить справку от предыдущего работодателя, то текущий работодатель по заявлению сотрудника может направить запрос в ПФР для получения сведений о прошлых доходах. На основании информации от ПФР можно рассчитать пособие, и такое пособие будет пересчитано ФСС.

Итоги

Если сотрудник принес справку о заработке с предыдущих мест работы, то можно пересчитать больничные за предшествующие 3 года. Предварительно с сотрудника необходимо получить заявление на перерасчет.

Перерасчет больничного листа в программах 1С. Нужно ли пересдавать отчетность?

Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

4-ФСС. Согласно подпункту 1 пункта 1 статьи 20.1 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», пособие по нетрудоспособности не облагается взносами на травматизм, однако начисленная сумма отражается. Однако, на основании подпункта 1 пункта 1 статьи 24 ФЗ № 125 от 24.07.1998 корректировочный отчет сдавать нет необходимости, так как переплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

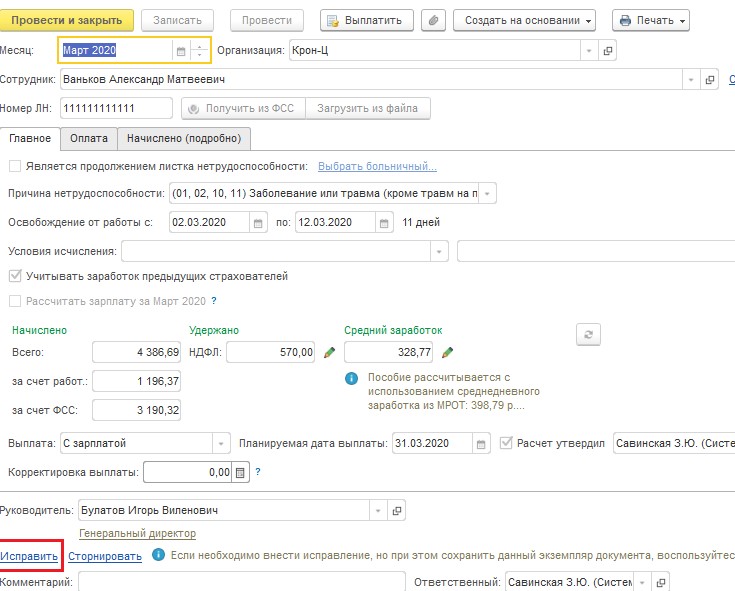

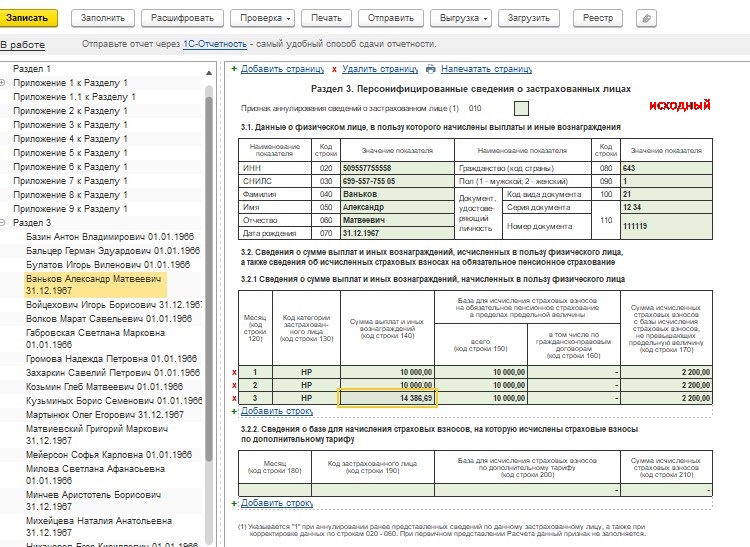

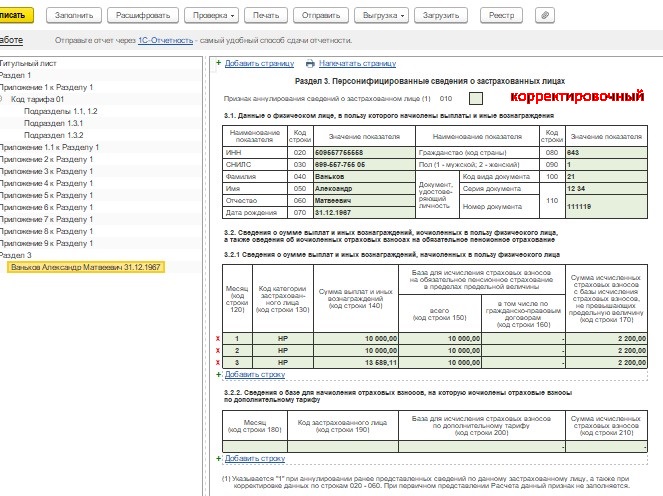

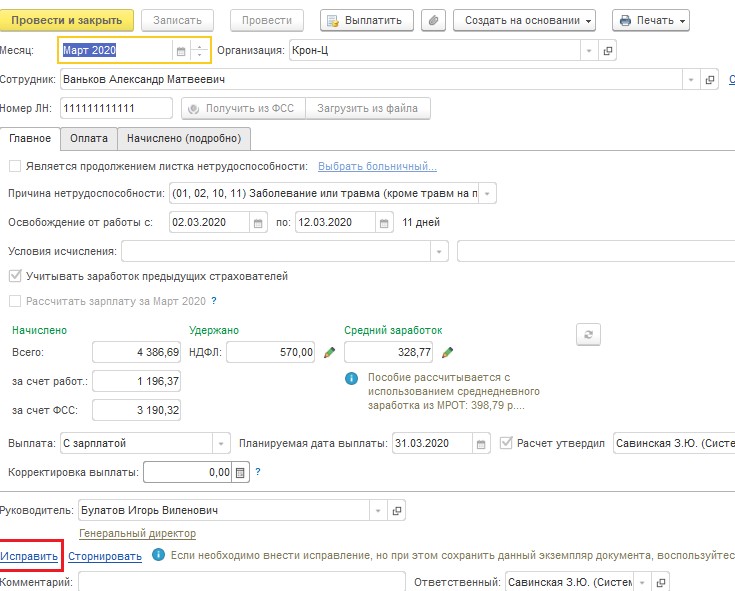

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

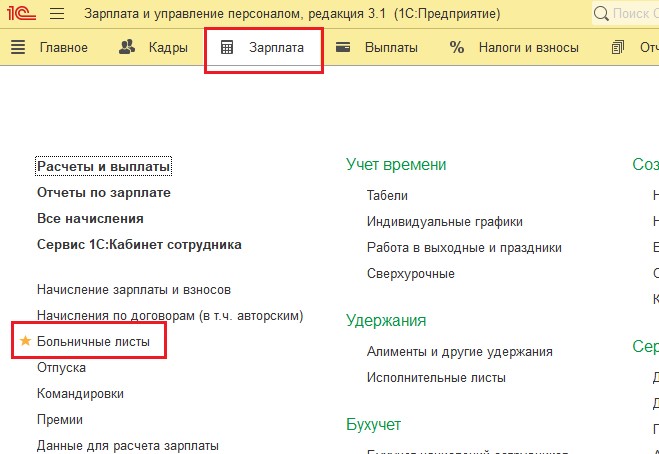

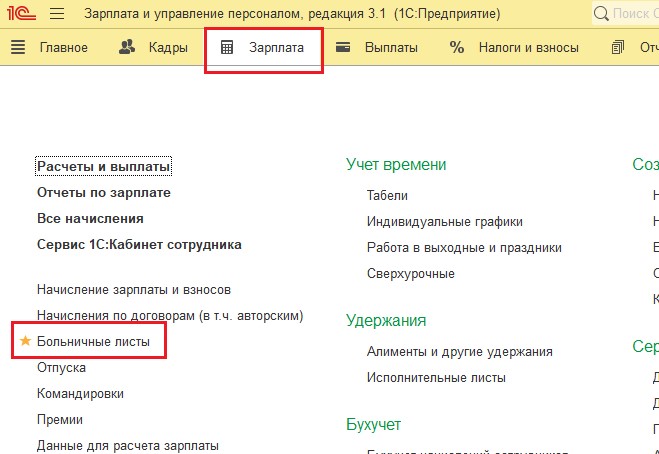

Для правильного изменения расчета пособия в связи с нетрудоспособностью необходимо исправить неверный больничный лист. Для этого заходим в раздел Зарплата — Больничные листы.

Находим больничный за предыдущий период, заходим в документ, по ссылке Исправить создаем новый больничный лист.

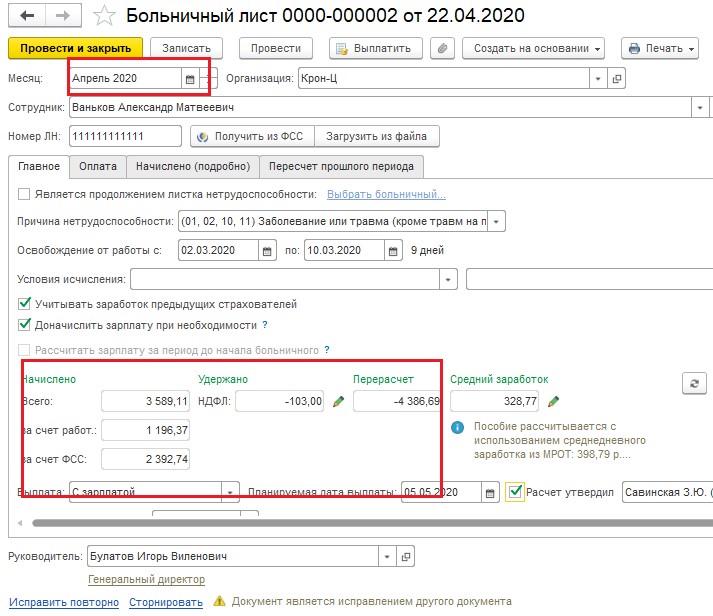

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

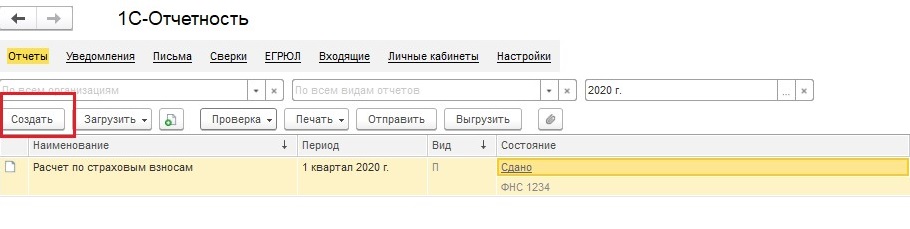

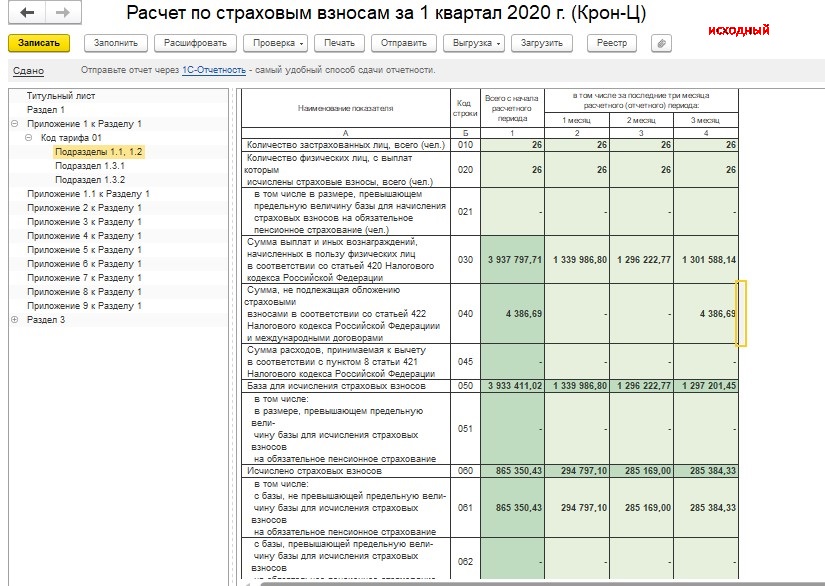

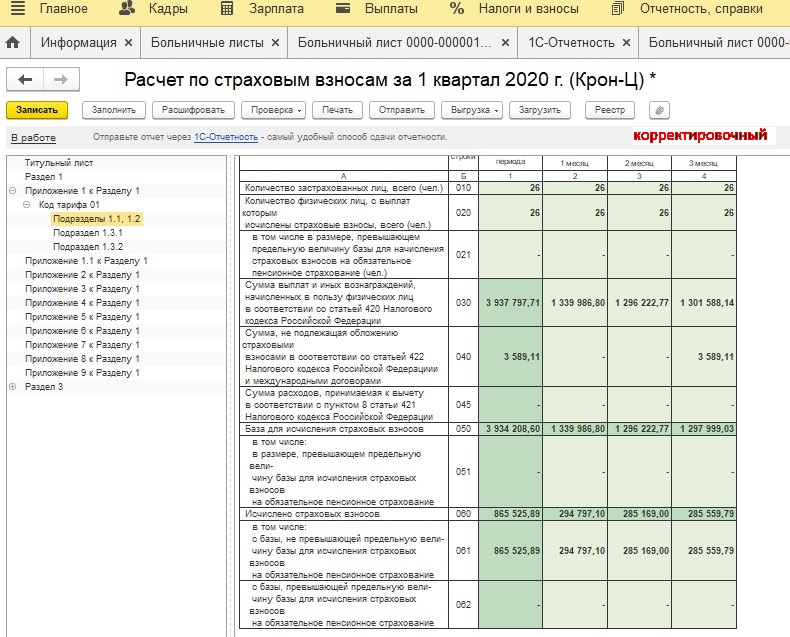

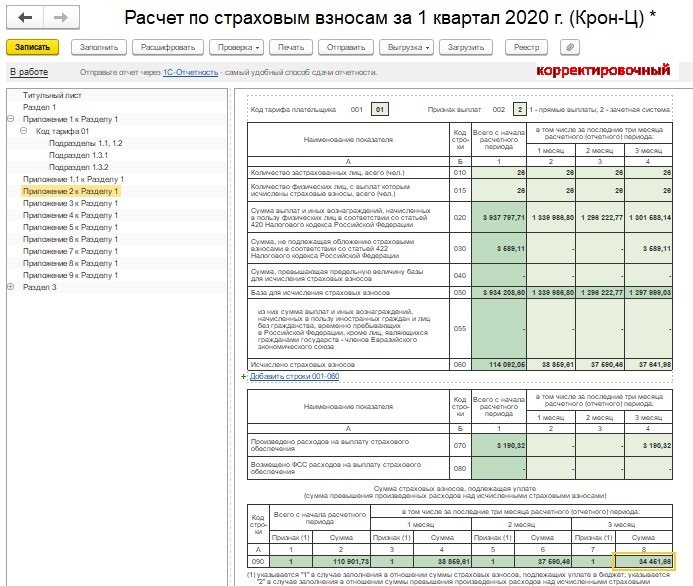

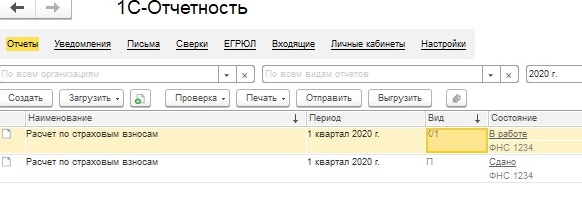

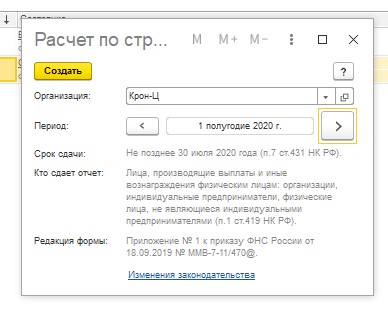

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

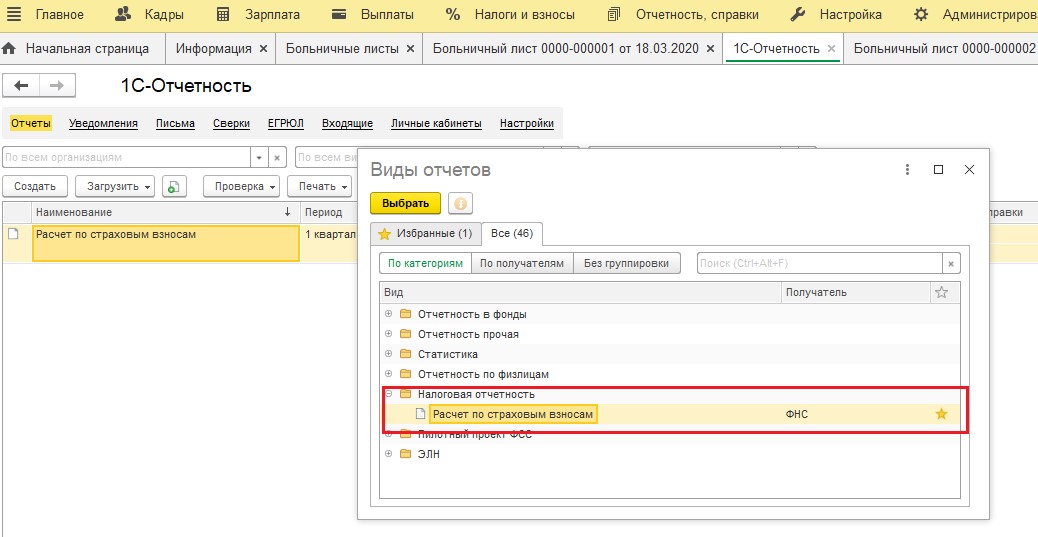

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

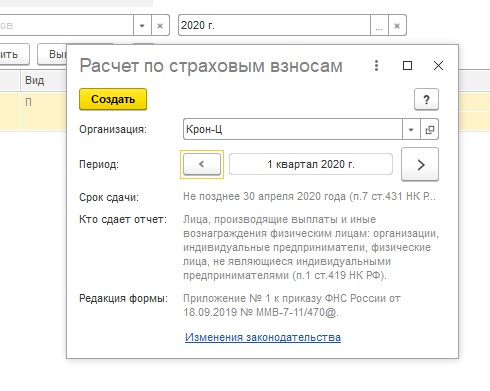

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

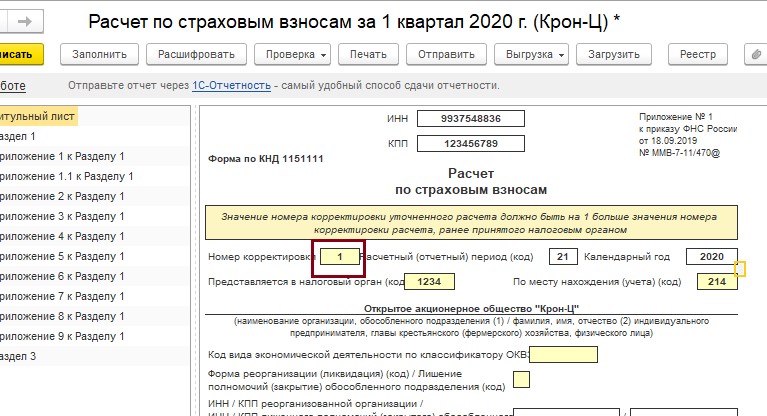

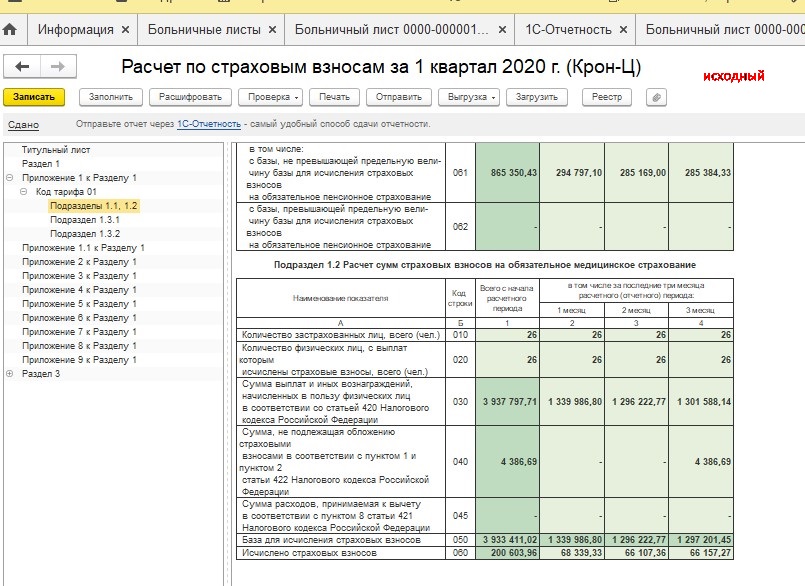

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

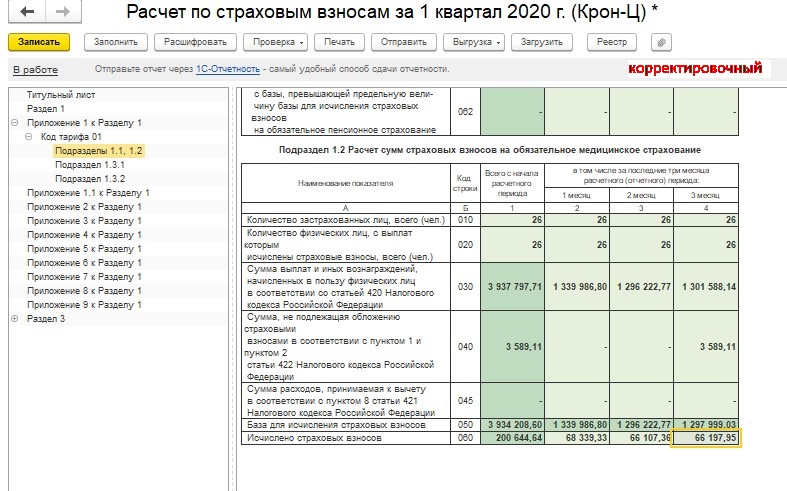

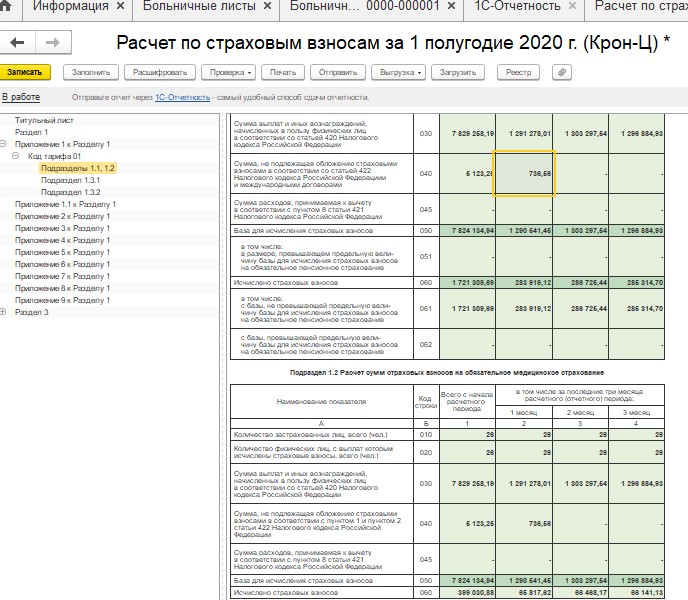

Сравним данные двух отчетов.

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

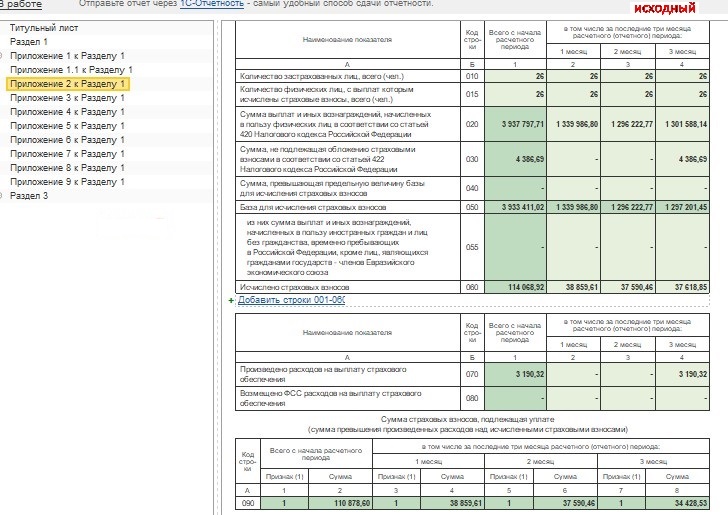

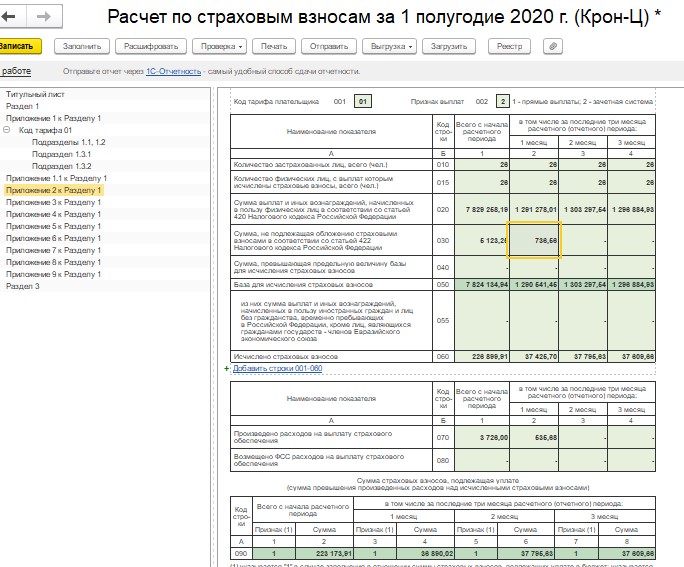

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

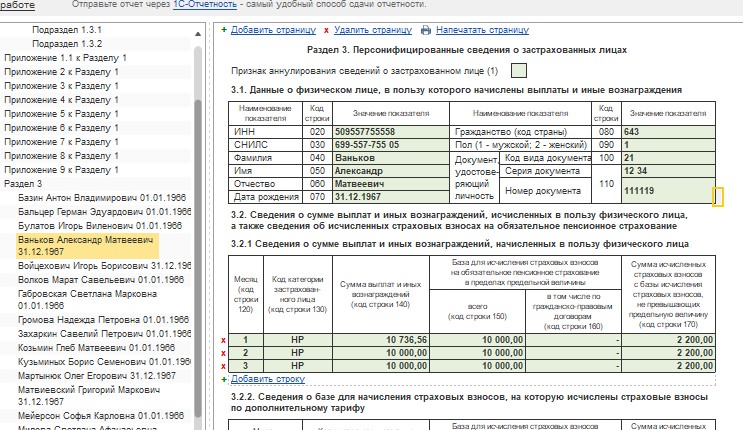

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

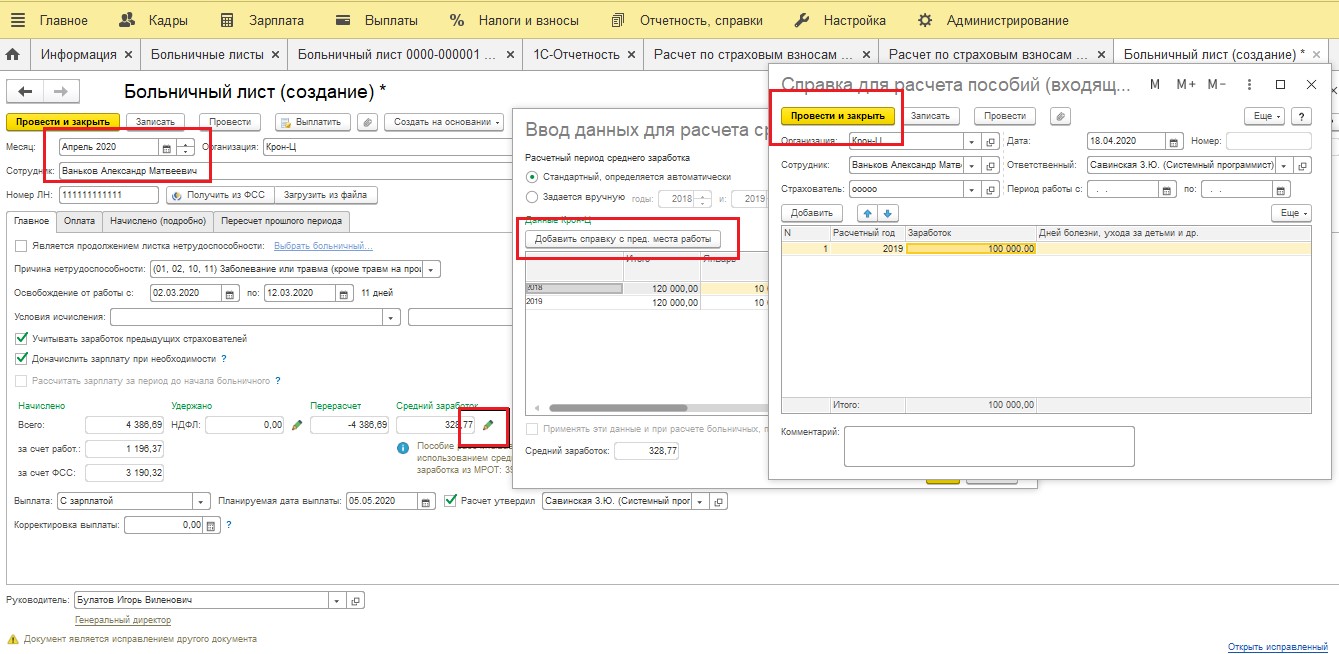

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Выбираем неверно заполненный документ, открываем его и по ссылке Исправить создаем документ- исправление.

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

4-ФСС. На основании подпункта 1 пункта 1 статьи 24 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», корректировочный отчет сдавать нет необходимости, так как недоплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

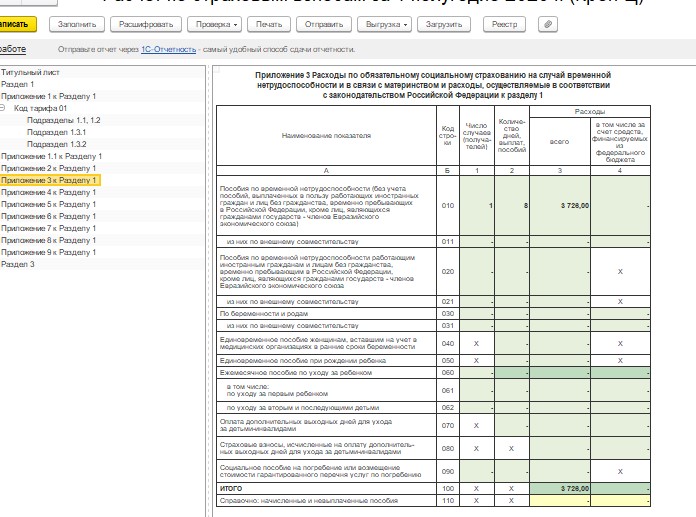

В Приложении 2: по строкам 030, 070.

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

Вот таким образом необходимо будет исправить неверные документы по оплате больничных листов, а также сведения в отчетах в разных периодах.

Хорошего дня, уважаемые коллеги!

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок