Номер налогоплательщика присвоенный налоговым органом в иностранном государстве что это

Как заполнить и отправить уведомление об открытии счета у зарубежного брокера

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

К сожалению, на текущий момент в Личном кабинете налогоплательщика не доступно заполнение формы уведомления для счетов, открытых у зарубежных брокеров или в иных организациях финансового рынка.

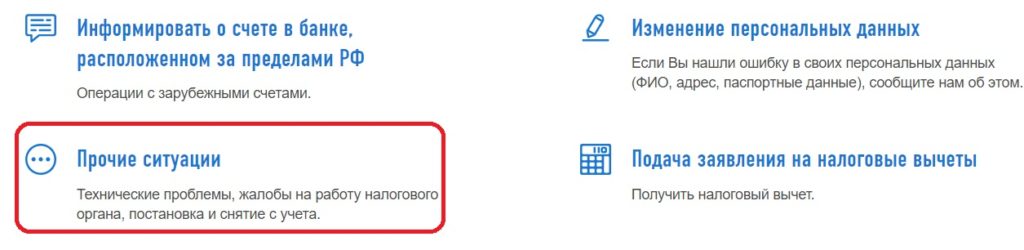

Если в Личном кабинете налогоплательщика на сайте nalog.ru зайти в раздел «Жизненные ситуации»,

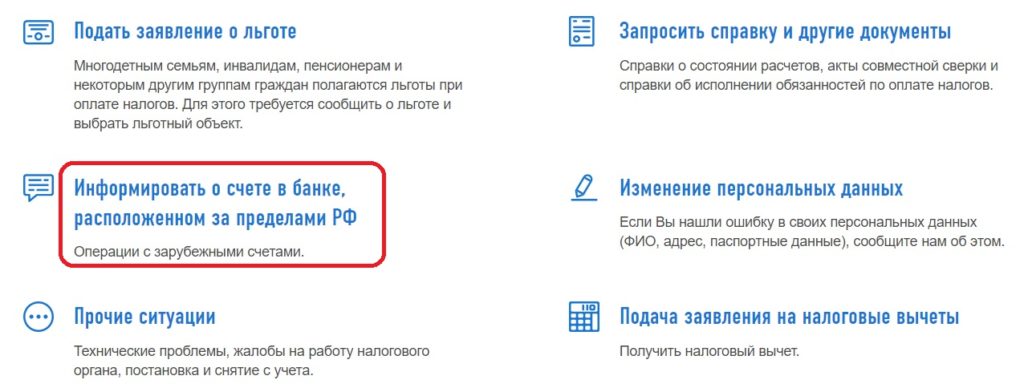

далее в подразделе «Все жизненные ситуации» выбрать в пункт «Информировать о счете в банке, расположенном за пределами РФ»:

то там будут различные формы уведомления и отчета о движении денежных средств только для счетов в зарубежных банках:

Информировать о счете у зарубежного брокера по форме уведомления для зарубежного банка лучше не надо, т.к. налоговая инспекция автоматически может начать считать этот счет банковским, после чего начнутся проблемы (налоговая может потребовать отчеты о движении средств за предыдущие годы, назначить штрафы за позднее уведомление и др.). Поэтому необходима форма уведомления, в которой в явном виде можно указать, что это счет не в банке, а в иной организации финансового рынка.

На текущий момент скачать новую форму уведомления можно на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

Когда эта форма станет доступна в Личном кабинете налогоплательщика, тогда заполнить ее можно будет в электронном виде. Однако сейчас пока придется скачивать pdf-файл, заполнять, распечатывать и подписывать бумажный вариант формы. Рассмотрим, как можно заполнить эту форму, а потом отдельно поговорим о том, как ее можно будет отправить.

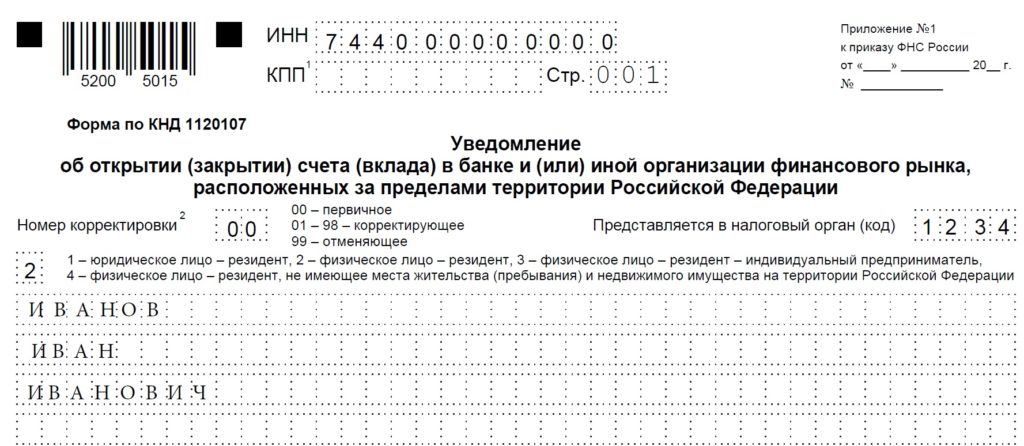

Узнать номер своей налоговой инспекции можно здесь: https://service.nalog.ru/addrno.do

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

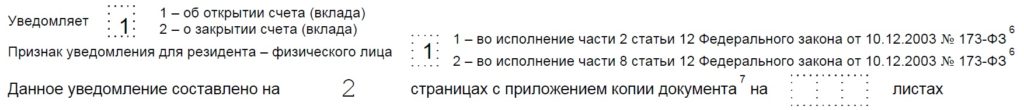

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

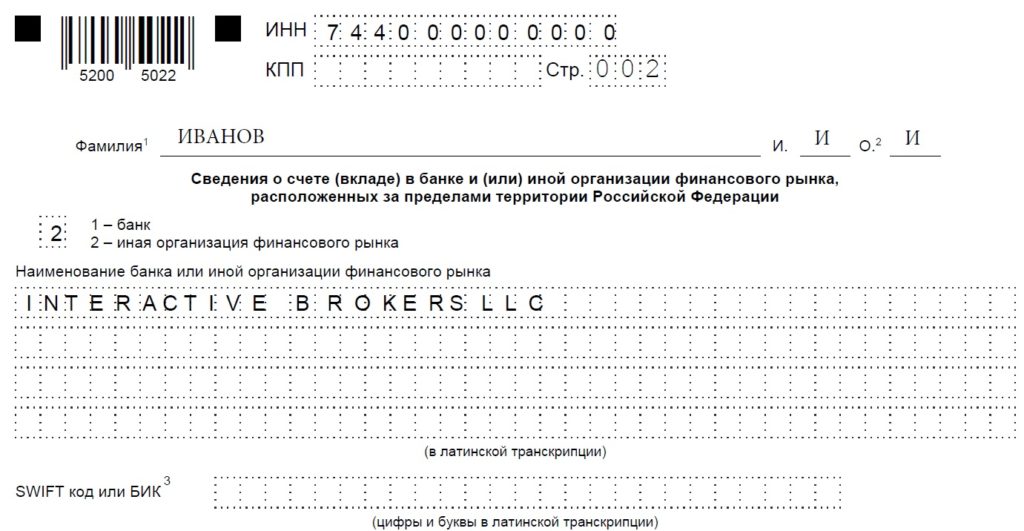

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

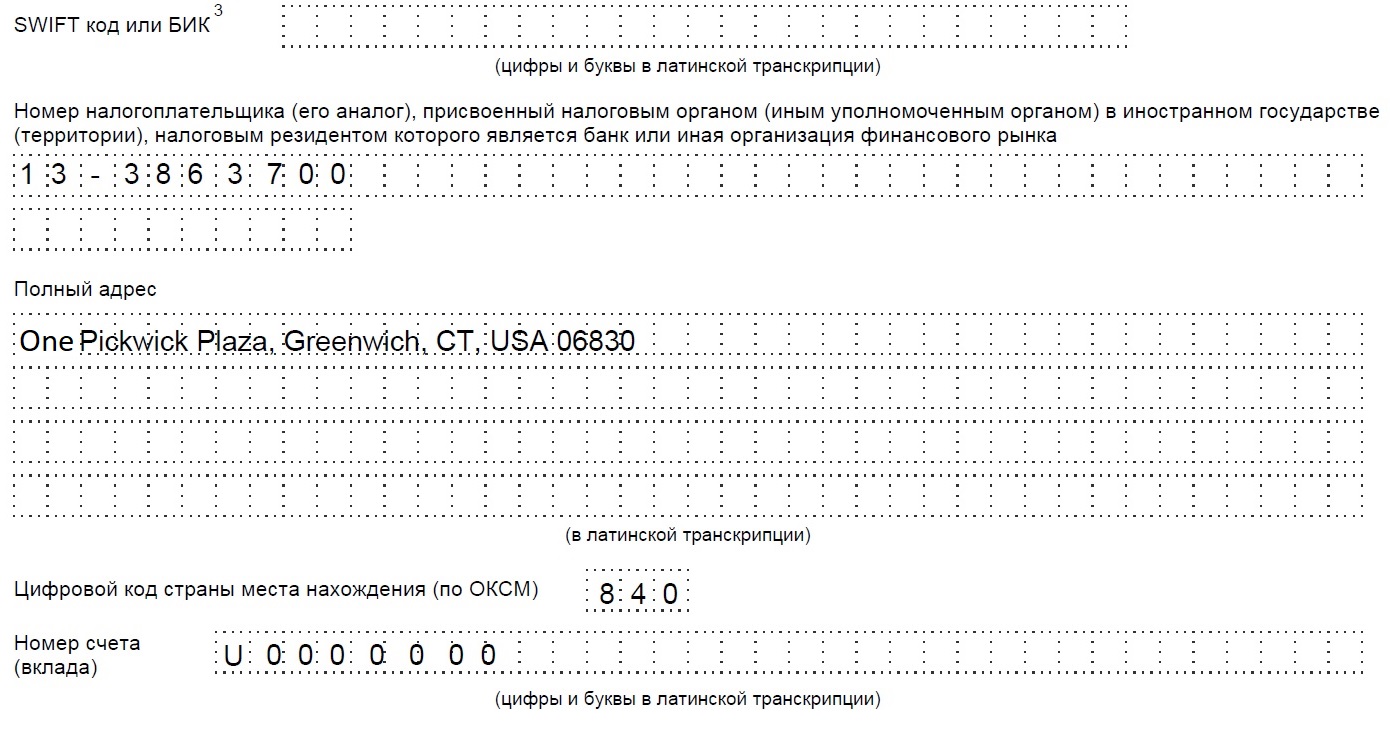

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

Фактически здесь нужно указать налоговый номер брокера в той стране, где он зарегистрирован. Для американского Interactive Brokers этот номер «13-3863700». В документах от брокера или банка этого номера может не быть. В таком случае его стоит уточнить, например, в поддержке брокера.

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Далее пишем адрес брокера (эти данные можно узнать в справке о подтверждении счета, в договоре, в отчетах, либо в поддержке брокера) и цифровой код страны, где зарегистрирован брокер.

Для США это значение «840». Значения для других стран можно посмотреть, например, здесь: https://classifikators.ru/oksm

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

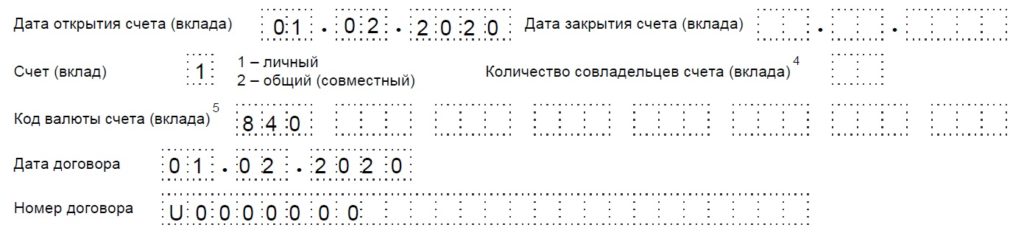

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении.

Как отправить уведомление

Можно подать уведомление на бумажном носителе, непосредственно обратившись в налоговую инспекцию. Однако это все же не самый идеальный вариант, особенно в текущей ситуации в мире.

Можно отправить уведомление по почте заказным письмом с уведомлением о вручении.

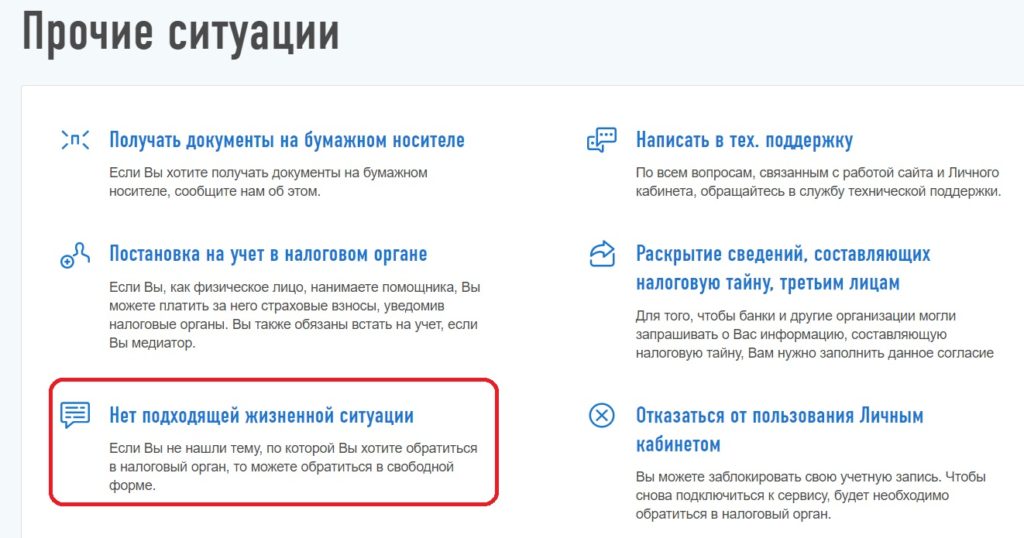

Либо можно попробовать отправить уведомление через Личный кабинет налогоплательщика в виде обращения в налоговую инспекцию. Для этого в разделе «Жизненные ситуации» в Личном кабинете нужно выбрать подраздел «Прочие ситуации»

Далее «Нет подходящей жизненной ситуации»

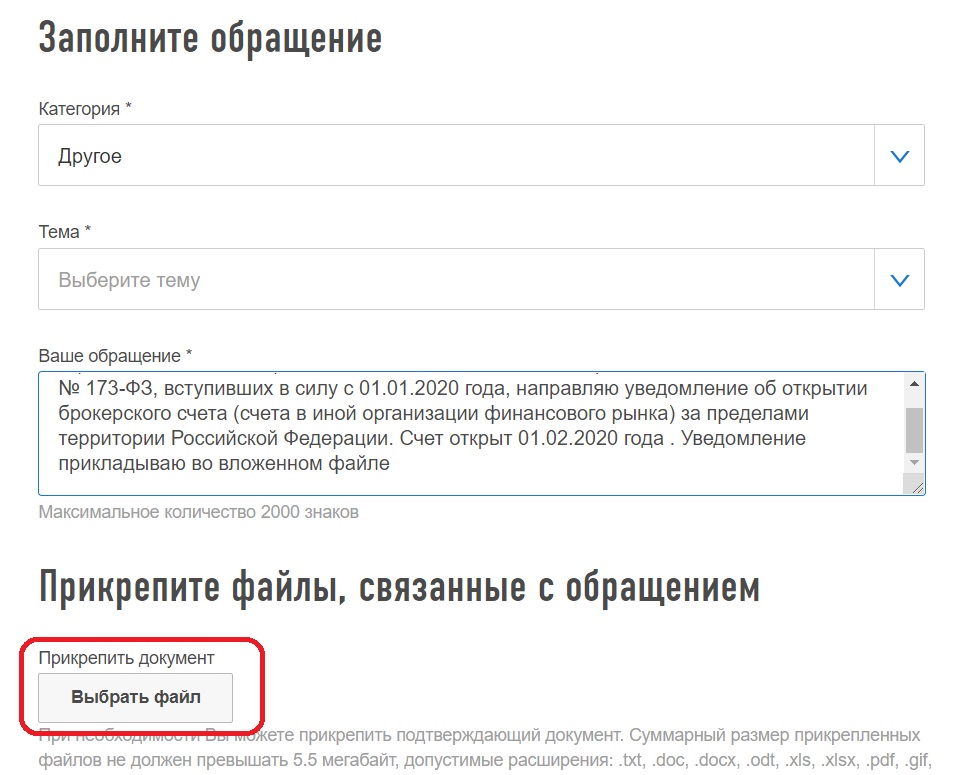

После этого в открывшейся форме «Заявление в свободной форме» в поле «Категория» выбрать значение «Другое», а в поле «Ваше обращение» написать, например, такой текст:

«В рамках исполнения требований части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ, вступивших в силу с 01.01.2020 года, направляю уведомление об открытии брокерского счета (счета в иной организации финансового рынка) за пределами территории Российской Федерации. Счет открыт __.__.2020 года (укажите дату открытия счета). Уведомление прикладываю во вложенном файле».

После этого, нажав на кнопку «Выбрать файл», прикрепляем заполненное уведомление и нажимаем на кнопку «Далее». Предварительно нужно будет распечатать форму уведомления, заполнить ее, подписать и отсканировать заполненное и подписанное уведомление в виде файла.

На этом можно считать уведомление поданным. Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Идентификационные номера налогоплательщика (TIN)

More In Подача налоговых деклараций

Идентификационный номер налогоплательщика ( TIN ) представляет собой идентификационный номер, используемый Налоговым управлением США при администрировании соблюдения налогового законодательства. Этот номер выдается Администрацией социального обеспечения ( SSA ) или Налоговым управление США ( IRS ). Номер социального обеспечения ( SSN ) выдается Администрацией социального обеспечения ( SSA ), а все другие идентификационные номер налогоплательщика ( TIN ) выдаются Налоговым управление США ( IRS ).

Идентификационные номера налогоплательщика

Нужен ли мне такой номер?

Идентификационный номер налогоплательщика ( TIN ) должен предоставляться в налоговых декларациях, заявлениях и других налоговых документах. Например, номер должен предоставляться в следующих случаях:

TIN должен указываться в сертификате об удержаниях налогов из заработной платы, если бенефициарный владелец заявляет что-либо из следующего:

Как получить идентификационный номер налогоплательщика ( TIN )?

Номер социального обеспечения ( SSN )

Форму SS- 5 также можно получить позвонив по телефону 800-772-1213 или посетив местное отделение социального обеспечения. Эти услуги являются бесплатными.

Идентификационный номер работодателя ( EIN )

Идентификационный номер работодателя ( EIN ) также называется федеральным налоговым идентификационным номером и он используется для идентификации коммерческого юридического лица. Этот номер также используется наследственными имуществами и трастами, получающими доход, который должен указываться в Форме 1041, «Подоходная налоговая декларация США для наследственного имущества и трастов» (Английский). Для получения дополнительной информации смотрите Идентификационные номера работодателя.

Индивидуальный идентификационный номер налогоплательщика ( ITIN )

ITIN или индивидуальный идентификационный номер налогоплательщика представляет собой номер для обработки налоговой документации доступный только для определенных постоянно проживающих в стране иностранцев, их супругов и иждивенцев, которые не могут получить номер социального обеспечения ( SSN ). Это 9-значный номер, начинающийся с цифры “9” и имеющий формат аналогичный номеру социального обеспечения ( SSN ) ( NNN-NN-NNNN ).

Вы можете использовать инструмент Интерактивный помощник по налоговым вопросам (Английский) Налогового управления США для помощи в определении того, нужно ли вам подавать заявление для получения индивидуального идентификационного номера налогоплательщика ( ITIN ).

Для получения ITIN вы должны заполнить документ Налогового управления США Форма W- 7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США». Для Формы W- 7 требуется документация, подтверждающая статус иностранца и подлинную личность каждого человека. Вы можете либо отправить по почте документацию вместе с Формой W- 7 по адресу, указанному в Инструкции к Форме W- 7, представить ее отделении Налогового управления США, не требующем предварительной записи на прием, либо обработать ваше заявление через Агента по приему заявлений, уполномоченного Налоговым управлением США. Форма W- 7( SP ), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos PDF доступна для лиц, говорящих на испанском языке.

Агентами по приему заявлений являются юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы, и т.д.), уполномоченные Налоговым управлением США помогать заявителям при получении ITIN. Они рассматривают документацию заявителя и направляют заполненную Форму W- 7 для обработки в Налоговое управление США.

ПРИМЕЧАНИЕ. Вы не можете запрашивать налоговый зачет за заработанный доход, используя ITIN.

Иностранные физические лица должны подавать заявление на получение номера социального обеспечения ( SSN, если они имеют право на это) с помощью Формы SS- 5, направленной в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика ( ITIN ) с помощью Формы W- 7. С настоящего момента каждый заявитель на получение ITIN должен теперь:

Заявитель, соответствующий одному из исключений требования подавать налоговую декларацию, (смотрите Инструкции к Форме W- 7) должен представить документацию, подтверждающую право на это исключение.

Новые правила для W- 7/ ITIN были выпущены 17 декабря 2003 года. Краткая сводка этих правил приведена в новой Форме W- 7 и инструкциях к ней.

Для получения дополнительной информации о ITIN см.:

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN )

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN ) (Английский) является временным девятизначным номером, выдаваемым Налоговым управлением США физическим лицам, находящимся в законном процессе усыновления или удочерения ребенка, являющегося гражданином или постоянным жителем США, но которые не могут получить SSN для этого ребенка к моменту подачи налоговой декларации.

Форма W- 7 A, «Заявление на получение идентификационного номера налогоплательщика для детей, удочерение или усыновление которых оформляется в США (Английский)» используется для подачи заявления на получение ATIN. (ПРИМЕЧАНИЕ. Не используйте Форму W- 7 A, если ребенок не является гражданином или постоянным жителем США.)

Индивидуальный номер составителя налоговой декларации ( PTIN )

Начиная с 1 января 2011 года, если вы являетесь специалистом, предоставляющий платные услуги по подготовке налоговой декларации, вы должны использовать действительный индивидуальный номер составителя налоговой декларации ( PTIN ) на подготовленных вами налоговых декларациях. Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны его получить используя новую систему регистрации Налогового управления США (Английский). Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 года, вы должны подать заявление на новый PTIN или продлить срок действия имеющегося PTIN, используя новую систему. Если вся ваша подтверждающая личность информация совпадает, вам может быть выдан тот же самый номер. Вы должны иметь PTIN, если вы за плату подготавливаете все или почти все федеральные налоговые декларации или заявления на получение возврата налогов.

Если вы не хотите подавать заявление на получение PTIN по Интернету, используйте Форму W- 12, «Заявление в Налоговое управление США для получения индивидуального номера платного составителя налоговой декларации ( PTIN )» (Английский). Обработка бумажного заявления займет 4-6 недель.

Если вы являетесь иностранным специалистом по оформлению налоговой документации и заполнению налоговых деклараций, который не может получить номер социального обеспечения США, пожалуйста, смотрите инструкции в Новые требования для специалистов по оформлению налоговой документации и заполнению налоговых деклараций: часто задаваемые вопросы (Английский).

Иностранные физические лица и идентификационный номер работодателя Налогового управления США

Иностранные организации, не являющиеся физическими лицами (например, иностранные корпорации и т. д.), которые должны иметь федеральный идентификационный номер работодателя ( EIN ), чтобы претендовать на освобождение от удержания налога в соответствии с договором об избежании двойного налогообложения (заявлено в Форме W- 8 BEN ) должны подать Форму SS- 4, «Заявление на получение идентификационного номера работодателя» (Английский) в Налоговое управление США для подачи заявления на получение такого EIN. Иностранные организации, подающие Форму SS- 4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS- 4. При заполнении строки 7 b Формы SS- 4 заявитель должен написать « N / A » (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS- 4 заявитель должен написать « other » (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

« For W- 8 BEN Purposes Only » (Только в целях W- 8 BEN )

« For Tax Treaty Purposes Only » (Только в целях договора об избежании двойного налогообложения)

« Required under Reg. 1.1441-1( e )(4)( viii )» (Требуется в соответствии с Правилом 1.1441-1( e )(4)( viii ))

«897( i ) Election » (897( i ) выбор)

Если вопросы с 11 по 17 в Форме SS- 4 не относятся к заявителю, поскольку он не должен подавать налоговую декларацию в США, такие вопросы следует отметить как « N / A » (не применимо). Иностранная организация, заполнившая форму SS- 4 описанным выше способом, должна быть внесена в документацию Налогового управления США как не имеющая требования подачи каких-либо налоговых деклараций США. Однако, если иностранная организация получает письмо от налогового управления США с просьбой подать налоговую декларацию США, иностранная организация должна немедленно ответить на это письмо, заявив, что к ней не относятся требования подавать какие-либо налоговые декларации США. Отсутствие ответа на письмо Налогового управления США может привести к процессуальному определению размера налога Налоговым управлением США в отношении иностранной организации. Если иностранная организация позже становится обязанной подать налоговую декларацию США, иностранная организация не должна подавать заявку на получение нового EIN, а вместо этого должна использовать EIN, который был впервые выдан для всех налоговых декларациях США, поданных впоследствии.

Для ускорения выдачи EIN иностранному юридическому лицу, пожалуйста, звоните по телефону 267-941-1099. Это платный телефонный звонок.

Новый приказ ФНС: как сообщать о счетах в иностранных банках

Сообщать налоговой о ваших счетах стало проще. Но если не сообщить или просрочить, за это будут штрафовать.

Что нужно знать владельцам счетов за границей

Самое важное, чтобы спать спокойно:

Что это за приказ

Если у человека или компании есть счет в другой стране, об этом нужно сообщить налоговой. О счетах в России рассказывать не нужно, потому что информацию передают банки. А вот о счетах в иностранных банках должен сообщить сам владелец счета. На это у него есть 30 дней. Сообщать нужно о том, что счет открылся, закрылся или у него изменились реквизиты. Так работает закон о валютном контроле. Сообщать о счетах — это обязанность.

Если сообщить о счете позже, то это нарушение, за которое штрафуют: людей — на 1500 рублей, а фирмы — на 100 000. Причем штраф выпишут, даже если сообщить, но не по правилам. А если совсем никак не сообщать, то, когда узнают, оштрафуют на 5000 рублей. Компаниям вообще не поздоровится: им светит 1 000 000 рублей штрафа.

Как правильно сообщать о счетах за границей

Есть четыре способа сообщить налоговой, что вы открыли или закрыли счет в банке за пределами России. Или если у вас изменились реквизиты, причем не только счета, но и любого вклада.

Лично. Уведомление нужно принести в налоговую по месту жительства. Если постоянной прописки нет, тогда по месту временной регистрации. Если и ее нет — то по месту расположения вашей недвижимости. А когда и недвижимости нет, можно сообщить в любую налоговую. Не подходят только те, которые занимаются регистрацией бизнеса.

По почте. Если не хотите приходить лично, можно отправить уведомление почтой даже из другой страны. Датой представления будет считаться день, когда вы отправили заказное письмо. Налоговую выбирают по тому же принципу, как для личного представления.

Через представителя. Допустим, сами вы приехать не можете, тогда уведомление за вас подает кто-то из родственников. Но при условии, что вы заранее сделали ему доверенность. Форма и сроки при этом не меняются.

В личном кабинете на nalog.ru. Теперь уведомления об иностранных счетах можно подать через интернет и вообще никуда не ходить. Заполняете форму, подписываете бесплатной неквалифицированной подписью — и все, ваша обязанность перед страной выполнена.

Отчет о движении денег по счетам за границей

Налоговая хочет знать не только о том, что у вас есть счет в иностранном банке, но и о том, сколько там денег. Для этого есть отдельный отчет — о движении денежных средств.

Начиная с 2015 года резиденты должны сдавать такие отчеты до 1 июня следующего года. Это тоже можно сделать через личный кабинет, лично и почтой. В отчете нет информации о каждой операции, но должно быть написано, сколько денег у вас было в начале года, сколько пришло, ушло и осталось. Отдельно по каждой валюте.

Форму такого отчета устанавливает правительство. И штрафы за него еще выше. В отчете два листа, но вторых должно быть столько, сколько счетов у вас за границей. Если неправильно заполнить или что-то скрыть, налоговая может об этом узнать: у нее есть инструменты для контроля. Тогда она потребует исправить и все равно оштрафует. Суммы штрафов зависят от длительности просрочки и количества нарушений.

штраф за опоздание с отчетом по счетам за границей

Я гражданин РФ, но почти не бываю в России. Мне нужно сообщать что-то в налоговую?

Заметьте, вы можете быть резидентом, но уведомление и отчет при этом не подавать. Достаточно прожить за границей больше 183 дней именно за календарный год. К примеру, если в 2017 году вы больше полугода прожили за рубежом и ничего не подавали о своих счетах, вы не нарушили закон. И если в 2018 году будет так же, спокойно открывайте вклады и не рассказывайте о них налоговой: вам за это ничего не будет. Это федеральный закон, который работает с 2018 года.

Налоговый и валютный резидент — это не одно и то же. Их определяют по-разному. Не перепутайте, когда будете считать дни в загранпаспорте.

Еще не нужно сообщать о счетах, которые были закрыты до конца 2014 года. Это касается всех.

Я ничего не предоставлял. Что теперь делать?

С апреля 2016 года срок давности по таким нарушениям — два года. Вас все еще могут оштрафовать в течение двух лет после того срока, когда вы должны были отчитаться, но не отчитались. Чем больше просрочка, тем выше штраф.

По движениям средств за 2018 год нужно отчитаться до 1 июня 2019 года.

Зачем налоговой эта информация

Налоговая хочет знать о ваших счетах и доходе, который вы получаете. Так она сможет проверить, все ли налоги вы заплатили. Может быть, вы сдаете недвижимость за границей, а в российский бюджет ничего не платите. Или у вас вклад в швейцарском банке, а налогов нет. А может, вы продаете ценные бумаги или вообще совершаете операции, которые запрещены.

Все это налоговая хочет разузнать, чтобы что-нибудь вам доначислить. Штрафы за непредставление уведомлений — это еще цветочки. Иногда в российский бюджет придется заплатить 100% дохода, который вы получили в иностранном банке.

С валютным законодательством все строго. Прежде чем открывать счет за границей или заключать договор в долларах, лучше проконсультироваться с экспертом или хотя бы в отделе валютного контроля своего банка.