О чем говорит рост активов банка

Что такое активы банка

При анализе банковской деятельности можно столкнуться с различными показателями. Среди них — активы банка. Все банковские компании раскрывают эту информацию, существуют даже рейтинги банков по объему их активов. На практике это важный показатель, указывающий на то, сколько имущества принадлежит компании.

Активы банка — один из ключевых аспектов при изучении работы финансовой организации. На Бробанк.ру представлена информация по многим российским банкам. И чем крупнее организация, чем больше у нее собственности, тем больше объем активов. Это может быть актуально при выборе банка для инвестирования, для размещения там крупной суммы.

Что входит в активы банка

На практике в это понятие включается различное имущество. Не всегда речь именно о каких-то конкретных вещах, находящихся в собственности компании. А активы включают:

Банки обязаны регулярно предоставлять Центральному Банку отчеты о своей работе, об активах и пассивах. Эта информация не является коммерческой тайной, поэтому располагается в свободном доступе.

Анализ активов всех банков страны позволяет определять финансовую ситуацию в стране и дать прогнозы, в том числе для работы на рынке ценных бумаг.

Что такое пассивы

Кроме активов организации имеют еще и пассивы. Если первое — это личное имущество банка, то второе — это его обязательства. Понятно, что если пассивы перевешивают активы, то дело плохо. Поэтому менеджеры банков пристально следят за соотношением показателей.

В пассивы включаются долговые обязательства перед различными структурами, выпущенные банком ценные бумаги, отчисления от прибыли. Депозиты тоже относятся к пассивам, так как это обязательство перед вкладчиками. Но, между тем, эти деньги прокручиваются, например, банк может выдать их в долг, купить на них ценные бумаги. В итоге при действующих пассивах создаются активы.

Ликвидность банка

Тоже неотъемлемый термин в анализировании работы банковской организации. Задача руководства — поддерживать достаточный уровень ликвидности. Если он снижается, это говорит о наличии финансовых проблем. Из-за значительного снижения ликвидности банк может лишиться лицензии.

Уровень ликвидности определяется соотношением активов и пассивов организации. То есть банк должен иметь финансовую возможность выполнить все взятые на себя обязательства.

Центральным Банком введены три норматива ликвидности, которые тщательно отслеживаются: мгновенный, текущий и долгосрочный.

Нарушение нормативов карается штрафами, запретом на проведение некоторых банковских операций, и крайняя мера — отзыв лицензии. Понятно, что если обязательств у банка больше, чем собственного имущества, то есть риск возникновения серьезных финансовых проблем.

Важную роль в определении показателя ликвидности играют вклады. Это ключевые активы для банка, все организации заинтересованы в привлечении такого капитала. Но если вдруг банк начинает испытывать проблемы, то в первую очередь он сталкивается с оттоком средств — вкладчики забирают свои деньги. В итоге уровень ликвидности быстро сокращается, появляется риск полного краха.

Рейтинг банков по активам

Обычно самые большие активы отмечаются в банках, которые занимают топовые показатели по многим направлениям деятельности. Ведутся не только рейтинги по активам внутри страны, но и международные, но мы рассмотрим только отечественные организации.

Обратите внимание, что динамика отслеживания активов ведется часто, каждый месяц. В итоге можно отследить по месяцам динамику, на рост и отток активов по каждому конкретному банку.

По состоянию на февраль 2020 года десятка самых крупных российских банков по активам выглядит так (показатель в миллиардах рублей):

Как видно, уверенный лидер рейтинга — Сбербанк, отрыв от второго места (банка ВТБ) — в два раза. Что не удивительно, потому что Сбер по праву можно назвать главной финансовой организацией страны. Он имеет огромный круг вкладчиков, заемщиков, обслуживает много представителей бизнеса. Это самый надежный банк страны, с ликвидностью которого проблем точно не будет, правительство этого не допустит.

Рейтинг банков России практически повторяет рейтинг по надежности, что актуально для вкладчиков.

Финансовые показатели банка для вкладчика

Если человек планирует открыть вклад и выбирает для этого финансовую организацию, крайне важно анализировать финансовые показатели компании. Если она несет какие-то риски, лучше выбрать другую структуру.

Отслеживайте рейтинг банков по активам, но смотрите не только показатели за последний месяц. Они обновляются ежемесячно, поэтому проанализируйте и другие периоды. Разовое сокращение активов не говорит о плохой ситуации в банке, но если оно происходит от месяца к месяцу, лучше рассмотреть другую компанию.

Кроме рейтинга по активам можете посмотреть и рейтинг по объему привлеченных вкладов от физических лиц. В ТОП входят банки, которым больше всего доверяют граждане. Кроме того, рейтинг позволяет оценить отток средств.

На февраль 2020 года ТОП выглядит так (млрд. руб.):

Незначительные изменения в большую или меньшую сторону не должны настораживать. Это нормальный процесс, цифры не могут быть постоянно одинаковыми.

Как и по объему активов, лидером по объему вкладов является Сбербанк. Разрыв со вторым местом ВТБ — почти в три раз. Вообще, по рейтингу видно, каким банкам больше всегда доверяют граждане, где больше всего сосредоточены их средства. Но это не означает, что другие компании, даже не входящие в ТОП-10, ненадежные.

При выборе банка анализируйте его активы по отношению к пассивам. Если в новостях есть информация о проблемах с ликвидностью, лучше отказаться от сотрудничества. Конечно, все клиентские средства застрахованы государством, но придется побегать, чтобы вернуть их обратно.

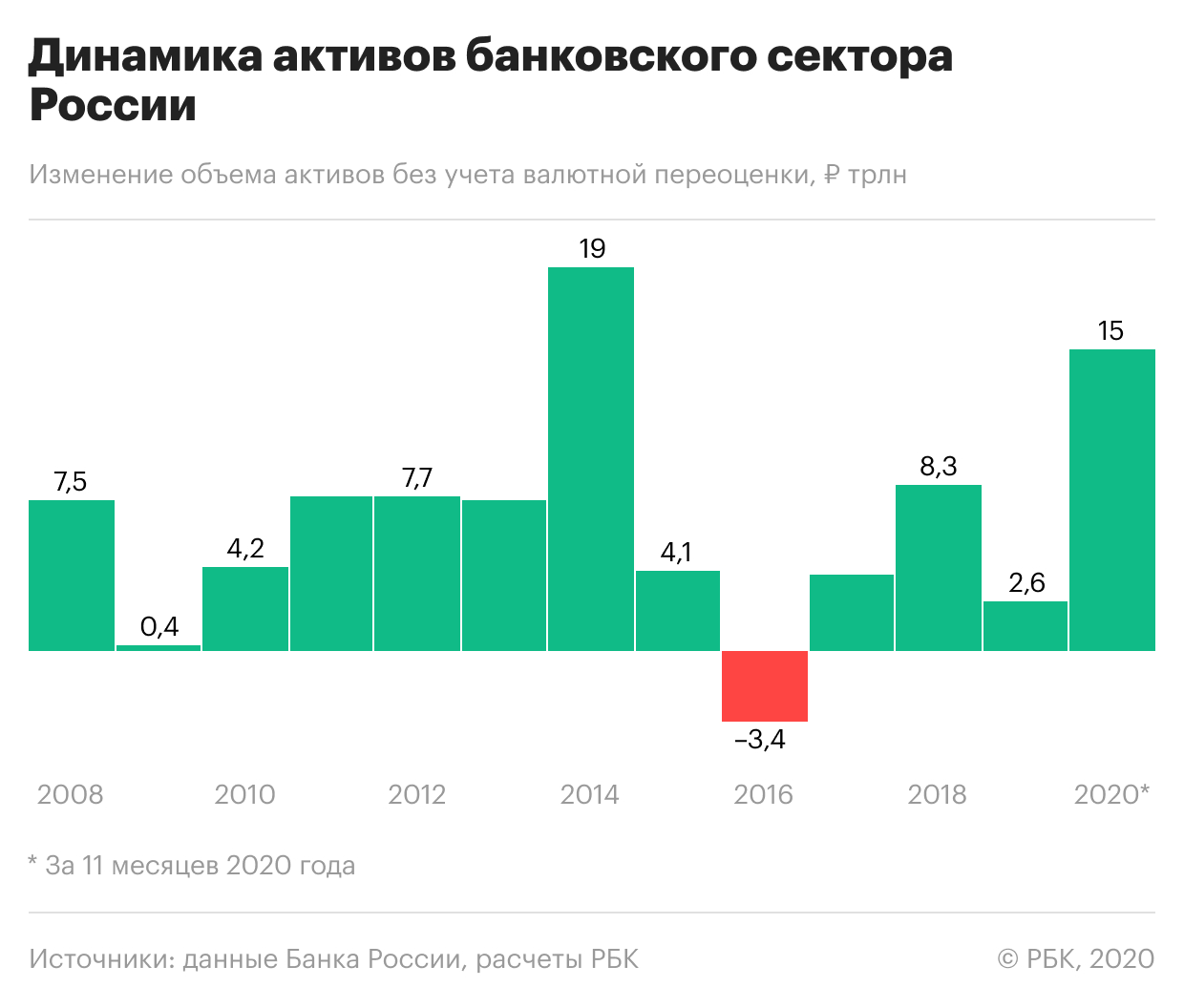

Российские банки показали рекордный рост активов за шесть лет

Активы российских банков на 1 декабря 2020 года достигли 103,7 трлн руб., с начала года они выросли почти на 15 трлн руб., или на 16,8%, следует из статистики ЦБ. Более высокие темпы роста наблюдались только шесть лет назад: в кризисном 2014 году банковские активы увеличились более чем на 19 трлн руб., или на 35%, почти половину этого прироста обеспечила валютная переоценка на фоне обвала курса рубля.

В текущем году на валютную переоценку приходится больше четверти прироста, или 4 млрд руб., поскольку рубль на фоне пандемии потерял 22% по отношению к доллару с начала года, оценил по просьбе РБК директор аналитической группы по финансовым организациям Fitch Антон Лопатин. Даже без учета этого фактора рост активов был заметным, подчеркивает он.

Почему пандемия дала импульс для роста банковских активов

2020 год можно считать уникальным для российского банковского сектора, считает управляющий директор рейтингового агентства НКР Михаил Доронкин: «В условиях экономического спада мы наблюдаем рост как розничного, так и корпоративного кредитования». Поддержку кредитному портфелю оказали масштабные льготные госпрограммы (ипотека под 6,5% и кредиты бизнесу под 2%), общее снижение ставок на рынке и спрос клиентов на реструктуризацию долгов, перечисляет аналитик. В этом главное отличие эффекта нынешнего кризиса от кризиса 2014 года, добавляет он.

По данным ЦБ, совокупный кредитный портфель российских банков в январе—ноябре вырос на 7,3 трлн руб. (13,6%). Основной вклад внесли рублевые ссуды: за отчетный период корпоративный портфель увеличился на 12,2%, а розничный — на 12,7%. «Реальный рост кредитов за 11 месяцев составил 5–5,5 трлн руб., что уже превысило рост за весь 2019 год — 4,7 трлн руб.», — замечает Лопатин.

Ускорение корпоративного кредитования также объясняется снижением выручки у компаний в результате пандемии, добавляет Лопатин: «Из-за потребности устранения кассовых разрывов вырос спрос на кредиты».

Еще один драйвер роста активов — вложения банков в ценные бумаги. Как следует из данных регулятора, за 11 месяцев 2020 года совокупный объем ценных бумаг на балансе кредитных организаций увеличился почти на треть (30,1%), или на 3,5 трлн руб. Прирост можно считать историческим рекордом для российского банковского сектора (такого не наблюдалось как минимум с 2008 года, с тех пор как ЦБ раскрывает подобную статистику). Участники рынка стали основными покупателями ОФЗ, размещенных Минфином в 2020 году, и в целом были заинтересованы инвестировать в корпоративные облигации в условиях низких ставок, напоминает Лопатин.

Как ситуацию в секторе оценивали сами банкиры

Для банков 2020 год «точно не был самым тяжелым», заявлял РБК председатель совета директоров Альфа-банка Петр Авен. «1998 год, например, был значительно тяжелее, когда действительно мы рисковали потерять капитал», вспоминал топ-менеджер. По прогнозам Авена, в 2021 году новых угроз для сектора не возникнет и банковский бизнес покажет восстановительный рост.

Почему банки пока мало пострадали от кризиса

«Большинство крупнейших банков нарастили буфер капитала по сравнению с предыдущими кризисами, что обеспечило им определенный запас прочности. А меры господдержки позволили отложить отражение в отчетности ухудшения качества кредитов», — отмечает директор по банковским рейтингам «Эксперт РА» Людмила Кожекина.

С апреля 2020 года российские заемщики могли обратиться в банки за кредитными каникулами по новому закону (106-ФЗ) и по собственным программам организаций. На реструктуризацию кредитов также мог рассчитывать малый бизнес и крупные корпоративные клиенты. Всего под реструктуризацию попали ссуды на 6,5 трлн руб., оценивал Банк России.

Эксперты не раз отмечали, что значительную поддержку сектору во время пандемии оказали послабления от регулятора. ЦБ, в частности, разрешил банкам временно не отражать ухудшение качества кредитов, попавших под реструктуризацию из-за кризиса, и не формировать по таким ссудам резервы. Мера вводилась до 30 сентября, но была продлена до 1 апреля 2021 года для корпоративных кредитов и до 1 июля для розницы и ссуд малому бизнесу. Аналитики «Эксперт РА», НКР, АКРА, Fitch, Moody’s и S&P указывали в обзорах, что такой шаг со стороны ЦБ заметно поддержал устойчивость сектора. Еще одно ценное для банков послабление — снижение повышенных надбавок по ипотеке и необеспеченным кредитам, мера позволила высвободить капитал для покрытия возможных убытков и наращивания бизнеса, говорит Доронкин.

Но считать банки бенефициарами кризиса не стоит, уверен Лопатин: «Как минимум 2020 год стал для них сложным, и доходность снизилась по сравнению с 2019-м». По данным ЦБ, за 11 месяцев прибыль сектора составила 1,4 трлн руб., что ниже результатов прошлого года, но лучше показателя 2018 года. Для сравнения: в 2019 году финансовый результат сектора до налогов был на уровне 2 трлн руб., чистая прибыль — 1,7 трлн руб., в 2018 году банки показали чистую прибыль около 1 трлн руб. Доходность же на капитал в среднем по сектору нестабильна: в апреле она упала до 8%, к сентябрю восстановилась до 22%, а потом вновь начала снижаться, до 18% на 1 декабря (pdf.).

Прогнозы на 2021 год

Чистая прибыль банков по итогам года превысит 1,5 трлн руб., оценивает Доронкин, напоминая, что часть проблем сектора еще не видна на балансах.

По оценкам «Эксперт РА», объем недосозданных резервов по проблемным кредитам у банков составляет около 1,7 трлн руб. «Необходимость в досоздании резервов будет оказывать давление на прибыльность сектора на протяжении следующих двух лет. Адекватное резервирование таких ссуд может абсорбировать до половины прибыли, которую банки получат в 2021–2022 годах», — заключает Кожекина. Как считают в агентстве, объем еще не сформированных резервов не критичен для системы в целом, но необходимость признать потери от кризиса может стать проблемой для отдельных банков.

Игроков, у которых есть запас прибыли для покрытия убытков, в секторе пока большинство, считает Лопатин, но предупреждает: качество активов будет главным вызовом для банков в 2021 году.

Активы банка

Понятие активы банка включает в себя всё имущество организации, начиная аккумулированными финансами и заканчивая дебиторской задолженностью. Специфика работы коммерческих учреждений, которые работают на рынке финансовых услуг, считается большое количество дебиторской задолженности различных типов, которая выдаётся в виде кредитов, ссуд и займов других типов.

Активами банка являются

В категорию активов банка попадают:

Активы банка растут благодаря проведению мероприятий, направленных на размещение привлеченных и собственных средств, а если говорить ещё конкретнее, за счёт инвестиционных операций и кредитования. Главный критерий качества банковского актива – прибыль, которую он приносит.

К банковским активам принято относить недвижимость, ценные бумаги, инвестиции, ссуды, а также все остальные объекты, которые могут оцениваться в денежном эквиваленте.

Активы банков России

Для активов отечественных банков сегодня настали не лучшие времена. В 2015 году снижение роста активов по банковской системе РФ в целом наблюдался несколько кварталов подряд. И хотя в последнее время этот процесс несколько замедлился, поводов для оптимизма ещё слишком мало.

С апреля по июнь темпы сокращения активов банков зафиксированы на уровне 1.3%, что несколько приятнее значения 4.1% за первый квартал. Вместе с этим прирост по второму кварталу за предыдущие четыре года составлял в среднем порядка 5%.

Анализ активов банка

Особый интерес представляет тот факт, что самую плохую динамику прироста активов демонстрируют крупнейшие банки России. За второй квартал 2015 года учреждения, входящие в ТОП-10 рейтинга продемонстрировали сокращение активов на 1.9%, в то время как остальные 760 банков потеряли всего 0.1% от своих активов. По состоянию на 1 июля 2015 года в распоряжении ключевых игроков банковского сектора находилось 65.3% активов всей банковской системы РФ, в то время как начало года это значение составляло 66.1%. Несмотря на негативную тенденцию в динамике за последние несколько лет крупнейшие банки страны демонстрируют стабильный прирост активов.

Продажа активов банков

Финансовые активы банка

К финансовым активам банка не относится оборудование, здания, земля и другие физические, т.е. так называемые материальные активы. Категорию формируют права-требования, денежные средства, а также ценные бумаги в виде акций, облигаций, векселей и других документов, которые подтверждают владение финансовым или физическим активом юридического лица.

В группу прав и требований, которые понимаются под термином финансовые активы, входят долговые обязательства внешнего и внутреннего характера компаний, частных лиц и государства. В эту же категорию принято относить опционы, деривативы и акции финансовых учреждений.

Совет от Сравни.ру: Увеличение или уменьшение активов банковской системы государства – индикатор состояния экономики всей страны. Внимательное наблюдение за состоянием активов компаний финансового сектора помогает аналитикам и экономистам составлять более точные прогнозы, а трейдерам и брокерам принимать правильные решения в процессе работы на финансовых рынках.

В помощь инвестору: как анализировать отчетность банков

Значимость оценки банковской отчетности обусловлена глобальной ролью банковской системы в экономике государства. Банк как финансовый посредник между лицами, обладающими временно свободным капиталом, и теми, кто нуждается в финансировании своей деятельности, выполняет функцию кровеносной системы страны.

От полноты представляемых банками данных и их достоверности зависит объективность принимаемых инвестиционных решений. Учет динамики финансовых и операционных показателей позволяет осуществлять рациональный выбор банковских акций в качестве объекта вложения средств.

При анализе банковской отчетности следует учитывать особенности кредитных финансовых организаций (банков) перед нефинансовыми – производственными и сервисными предприятиями.

Во-первых, это высокая доля заемного капитала в структуре баланса (отчете о финансовом положении) при низком удельном весе собственного капитала. Например, для Сбербанка России доля собственных средств в валюте баланса на конец II кв. 2019 г. составляла около 13%.

Данный факт является естественным для банковской отрасли, поскольку основным видом деятельности финансового посредника является привлечения заемных денежных средств с последующим их предоставлением заинтересованным в капитале лицам на основе срочности, платности и возвратности.

Собственный же капитал банка играет роль «подушки безопасности» на случай непредвиденных расходов, связанных с неблагоприятными условиями хозяйствования и возможным оттоком средств вкладчиков.

Капитал банка (собственные средства) рассматривается в качестве предельной величины гарантий по своим обязательствам.

Для нефинансовых организаций такая низкая доля собственного капитала относительно величины заемных средств означала бы ухудшение финансового положения и снижения финансовой устойчивости, способной привести к банкротству организации. Исключением могут служить отрасли, характеризующиеся высокой оборачиваемостью капитала, например, предприятия розничной торговли-ритейл.

Во-вторых, существенным отличием банков от производственных предприятий является процесс регулирования их деятельности.

В данном случае Центральный банк РФ выполняя функции регулятора банковской системы, устанавливает обязательные нормативы деятельности, соблюдение которых призвано снизить риски функционирования кредитной организации и обезопасить вкладчиков и контрагентов от возможных потерь своих средств.

Установлены 23 обязательных норматива ЦБ, характеризующих достаточность капитала, ликвидность активов, предельные размеры активных операций и величину различных видов риска. Основными из них считаются нормативы достаточности капитала и ликвидности.

В-третьих, отличительной особенностью банковской деятельности является процесс ведение бухгалтерского учета.

Непрерывный, ежедневный банковский учет оборотов и остатков по счетам обусловлен необходимостью контроля за рациональным использованием финансовых ресурсов и оценки рисков проведения банковских операций.

На рисунке 1 приведем перечень показателей и мультипликаторов, используемых для экспресс-оценки деятельности кредитной организации и ее ценности.

Для принятия взвешенного инвестиционного решения рассмотрим совокупность показателей деятельности кредитной организации, сгруппировав их в 3 блока.

Следует отметить, что абсолютные значения показателей интересны для сравнения масштабов деятельности организации и определения ее места в конкурентной среде.

Для оценки же эффективности деятельности банка в первую очередь необходимо учитывать относительное изменение показателей во времени. Динамическая оценка финансовых результатов для принятия инвестиционного решения является определяющей.

Основные финансовые показатели

Так, в блоке «основные финансовые показатели» отражены финансовые результаты деятельности банка, которые можно найти в отчете о прибылях и убытках (ОПУ).

Разница между доходами от ссудного капитала (процентные доходы по эффективной процентной ставке + прочие %-ные доходы) и расходами по депозитам (процентные расходы по эффективной процентной ставке + прочие %-ные расходы + страхование вкладов) формирует чистый процентный доход банка. Обычно удельный вес этих статей ОПУ является определяющим в итоговом результате деятельности организации.

Комиссионный доход банка не относится к процентным доходам, формируясь за счет комиссий за проведенные операций. По данным финансовой отчетности крупнейших российский банков за II кв. 2019 г. комиссионные доходы составляли 32% от величины процентных доходов у Сбербанка и 24% у ВТБ.

Величина данного показателя достаточно волатильна, поэтому для корректного учета комиссионной составляющей деятельности банка можно использовать и показатель комиссионной доходности, как отношение комиссионного дохода к сумме работающих активов.

Так называемое «золотое правило экономики» заключается в стремлении к превышению темпов роста доходов над темпами роста расходов. Нарушение же этого правила приводит к снижению эффективности деятельности и в конечном счете к нарушению финансовой устойчивости организации.

Таким образом, для оценки финансового положения банка нам необходим учет динамики показателей доходных и расходных статей за отчетный и предшествующие периоды времени, а также соотнесение темпов изменения данных показателей.

Обязанностью банка является формирование резервов под возможные потери по выданным кредитам.

Рост данного показателя отражает естественный процесс увеличения кредитного портфеля банка и это мы можем оценить, сравнивая темпы изменения Активов (ОПФ) с темпами изменения резервов (ОПУ).

При этом, увеличение резервов характеризует закладываемую банком вероятность невозврата выданных средств, изменяя при этом категорию качества кредита с менее рискованного на более и наоборот.

Результаты от торговых и прочих операций окончательным образом формируют операционные доходы банка.

После корректировки последних на административные расходы и содержание персонала (операционные расходы), а также налог на прибыль мы получаем искомую чистую прибыль.

Заметим, что при оценке эффективности деятельности, используя показатели рентабельности, применяются различные виды прибыли. Некоторые организации, например Сбербанк, и ряд отраслевых аналитиков для получения сопоставимых в разные периоды результатов, используют чистую прибыль без учета финансового результата от прекращенной деятельности в этом периоде, так называемую прибыль от продолжающейся деятельности.

Основные балансовые показатели

Во втором блоке «основные балансовые показатели» рассматриваются статьи отчета о финансовом положении (ОФП) кредитной организации.

Кредитный портфель банка представлен сочетанием корпоративных и розничных кредитов. Для оценки кредитного портфеля в динамике используют укрупненный показатель, включающий в себе обязательные резервы на счетах Центрального банка. Рост кредитного портфеля отражает процесс расширения ссудного бизнеса организации.

При этом доходность корпоративного портфеля обычно является меньшей, чем по розничному кредитному портфелю. Это обусловлено тем, что более высокие риски частных лиц соответствуют и более высокой доходности, требуемой от них со стороны банка.

Например, доходность корпоративных кредитов Сбербанка находилась на уровне 8,6% годовых во II кв. 2019 г., а более рискованные операции по розничному кредитованию банк оценивал в 12,2% годовых.

Именно поэтому, учет изменения в структуре кредитного портфеля так важен для получения итоговых финансовых результатов.

В Пассиве баланса (ОФП) находятся средства клиентов. Структура также представлена средствами физических и юридических лиц. Как правило к клиентскому портфелю не относятся средства банков, долговые и налоговые обязательства.

Для обеспечения финансовой устойчивости банка важно, чтобы стоимость средств клиентов для организации была ниже доходности кредитного портфеля.

Здесь относительными показателями оценки служат: отношение чистых кредитов к депозитам или кредитного портфеля к средствам клиентов.

Капитал банка (собственные средства) один из важнейших показателей финансового положения кредитной организации, характеризующий ее устойчивость.

На основе капитала рассчитывается несколько показателей эффективности деятельности банка, в том числе обязательные нормативы ЦБ России по достаточности средств кредитной организации.

Динамика собственных средств отражает изменение величины нераспределенной прибыли накопленным итогом.

Доля неработающих кредитов (сумма всех кредитов с задержкой платежа свыше 90 дней) в кредитном портфеле и покрытие резервами неработающих кредитов показывает способность банка управлять кредитными рисками и меру ответственности по страхованию своего финансового состояния путем формирования достаточных для этого резервов.

Финансовые коэффициенты и мультипликаторы стоимости

Третий блок показателей для оценки и анализа банковской отчетности, включает в себя многочисленные «финансовые коэффициенты и мультипликаторы стоимости». Рассмотрим каждый из них и определим их значимость в процессе принятия инвестиционного и управленческого решения.

Оценку эффективности работы любой организации проводят исходя из отдачи на вложенный капитал или рентабельности ее деятельности. И банк не исключение.

Рентабельность деятельности банка рассчитывается исходя из того, какой показатель мы хотим оценить. Это может быть рентабельность капитала банка (пассив баланса) или рентабельность его активов (актив баланса).

Рентабельность активов, ROA (Return on Assets) – коэффициент, отражающий способность активов банка генерировать прибыль.

Как уже было отмечено выше, содержание числителей и знаменателей коэффициентов рентабельности может отличаться в зависимости от базы расчета, применяемой в той или иной организации и аналитической группе исследователей.

Активы оцениваются или на конец отчетной даты или как средние активы за исследуемый период времени (среднеарифметическое активов на конец и начало периода).

При оценке рентабельности за период, отличный от года в числителе используется поправочный коэффициент, равный 365 дням / количество дней в периоде.

Ряд банков и экспертов используют показатель чистой прибыль за период, другие используют доналоговую прибыль или прибыль от продолжающейся деятельности, которая учитывает налог на прибыль организации.

Важно, не то, какой вид прибыли, активов или капитала используется для расчета финансового коэффициента. Для получения сопоставимых во времени оценок методика расчетов должна быть неизменной у каждого из экспертов.

Данное правило касается и прогнозных значений показателей, рассчитываемых различными профессиональными пользователями информации.

Рентабельность капитала (собственных средств), ROE (return on equity) – показатель, характеризующий эффективность использования не всего капитала (или активов) банка, а лишь той его части, что принадлежит собственникам банка.

Международное агентство финансовой информации Reuters данный показатель рассчитывает, используя прибыль до налогообложения, т.е. без учета налога на прибыль и корректировки на прибыль от прекращенной деятельности, отнесенную к среднеарифметическому значению капитала (собственных средств банка) за период:

Сбербанк для расчета ROE использует показатель чистой прибыли от продолжающейся деятельности, соотнося его с общим капиталом на конец предыдущего периода, рассчитанным в соответствии с требованиями «Базель III».

При прочих равных чем выше значения коэффициентов рентабельности, тем лучше. Положительная динамика коэффициентов также говорит о росте эффективности деятельности банка. Однако у доходности есть и обратная сторона – риск, учет которого предопределяет финансовую устойчивость организации.

Чистая процентная маржа, NIM (Net Interest Margin) – коэффициент, характеризующий эффективность проведения активных операций. Это один из основных показателей, применяемый для оценки динамики процентных доходов банка и стоимость его фондирования относительно активов.

Расчет чистого процентного дохода мы рассматривали в 1 блоке основных финансовых показателей. Знаменатель формулы представлен в качестве среднеарифметических активов, генерирующих процентный доход банка.

Стагнация данного показателя наблюдается при снижении процентных ставок в экономике и росте рисковых операций банка, влекущих как создание резервов под обесценение кредитов, так и полную потерю их стоимости.

Отрицательное значение коэффициента будет означать, что управляющий банка получил убыток от инвестиций в исследуемом периоде в силу того, что процентные расходы по вкладам превысили инвестиционные доходы от ссудного капитала.

Стоимость риска, COR (cost of risk) – коэффициент отражающий устойчивость финансовой организации. В общем смысле, это стоимость страхования на случай ущерба. Для банка – это затраты на создание резервов под возможные потери, соотнесенные с размером кредитного портфеля.

Чем выше данный показатель, тем выше риск проводимых операций, обуславливающих необходимость доначисления резервов и соответственно выбытие данной части капитала из рабочего, приносящего банку доход. Снижение данного показателя является позитивным сигналом и означает снижение риска отдельно выданного банком кредита.

Отношение операционных расходов к доходам, CIR (cost to income ratio) – коэффициент, отражающий способность банка управлять своими доходами и расходами.

Чем ниже этот показатель, тем меньше своей прибыли банк тратит на административные расходы и зарплату персонала.

При значении показателя 100% и больше банк ведет убыточную деятельность. Например, отношение операционных расходов к операционным доходам Сбербанка по итогам II кв. 2019 г. составило 34,6%.

Обязательные нормативы Банка России, Н1/Н23 – коэффициенты, отражающие способность кредитной организации вести беспрерывную деятельность, отвечать по своим обязательствам и управлять рисками.

Основными нормативами для обязательного их соблюдения банками являются нормативы достаточности собственных средств, отражающие способность банка отвечать по своим обязательствам и нормативы ликвидности, характеризующие возможность в кратчайшие сроки и без существенных потерь обеспечить банком возвратность капитала, таким образом нивелируя риск потери платежеспособности кредитной организации.

Например, норматив Н1.0 (достаточность собственных средств (капитала) банка). Требуемое ЦБ минимальное значение коэффициента составляет 8%.

Формулы для расчета обязательных нормативов громоздки. С целью оценки устойчивости банка достаточно использовать официальную информацию о значениях этих коэффициентов от ЦБ РФ и в отчетности банка (Таблица 1).

Здесь главное – отслеживать динамику данных показателей во времени с целью избегания рисков «санкций» со стороны регулятора к банку, нарушившему данные нормативы. За последние годы большинство случаев санирования или отзыва банковских лицензий предвещало снижение показателей обязательных нормативов.

Из таблицы видно, что Сбербанк соблюдает с «запасом» обязательные нормативы достаточности капитала. Нисходящая динамика по основному нормативу Н1.0 обусловлена выплатой больших годовых дивидендов организацией по итогам деятельности 2018 г., что привело к снижению собственных средств банка.

Наконец, финансовыми коэффициентами, на которые следует обращать свое внимание при оценке инвестиционной привлекательности акций банков являются мультипликаторы стоимости P/E, P/BV.

Сравнительный подход к оценке стоимости бизнеса предполагает исследование финансовых мультипликаторов различных компаний и нахождение инвестиционно привлекательных акций для вложения средств.

Специфика банковской отрасли накладывает свои ограничения на использование тех или иных финансовых мультипликаторов. Как правило, именно эти 2 коэффициента наиболее часто встречаются в отраслевых аналитических оценках.

P/E – срок окупаемости инвестиций в акцию, рассчитываемый в годах.

При прочих равных считается, что если значение p/e низкое, относительно аналогов и среднеотраслевого значения, то компания является недорогой, обладающей потенциалом роста.

Однако, у развивающихся компаний с высоким темпом роста прибыли значение мультипликатора будет более высоким, нежели у давно функционирующей организации. Для учета темпа роста прибыли используется модифицированный показатель P/E Growth Ratio.

Например, если показатель P/E Сбербанка по итогам полугодия составил 5,9, а темп роста годовой чистой прибыли за последние годы находился на уровне 19%, то P/E GR=0,31. Это значит, что компания торгуется с дисконтом относительно своих будущих прибылей. При прочих равных мультипликатор P/E GR ≤ 1 означает высокий инвестиционный потенциал от вложения в акции банка.

P/BV – финансовый мультипликатор, показывающий на сколько текущая рыночная цена соответствует балансовой стоимости активов банка.

Рассчитывается как отношение капитализации банка к его собственным средствам (капиталу):

Так, капитал Сбербанка на конец I полугодия по ОФП составлял 3983,1 млрд. руб., а капитализация на соответствующую дату 4964 млрд. руб. Значит P/BV = 1,25. Это значит, что компания торгуется на 25% дороже собственных средств. По этому показателю у ВТБ Банка P/BV = 0,6, что отражает некое сравнительное преимущество последнего.

В качестве примера оценки и последующего анализа финансовой отчетности возьмем результаты ПАО Сбербанк России за I полугодие 2019 г. Динамика показателей относительно I полугодия 2018 г. отражена в таблицах в соответствии с предлагаемой в исследовании блочной структурой оценки банковской отчетности.

Анализируя основные финансовые показатели из отчета о прибылях и убытках (ОПУ) мы видим, что процентные доходы банка увеличились на 12,3% за последние 12 месяцев. Причиной такого изменения послужили рост кредитного портфеля Банка и стоимости заимствования как для юридических, так и для физических лиц.

При этом, отмечается опережающий темп роста процентных расходов (+34%) над доходами организации. Это привело к ограниченному росту чистого процентного дохода в 1,2%.

На положительную динамику чистых комиссионных доходов оказала прибыль по операциям с драгоценными металлами и иностранной валютой, против существенного убытка годом ранее.

Расходы на создание резервов снизились на 17,5% ввиду улучшения качества кредитного портфеля по части выбытия неработающих кредитов, таким образом ускорив рост операционных доходов банка до 8,67% за период.

По итогам I полугодия 2019 г. Сбербанк России заработал 476,9 млрд руб. чистой прибыли, увеличив финансовый результат на 11,6% относительно аналогичного периода прошлого года.

Согласно отчету о финансовом положении (ОФП) мы видим рост кредитного портфеля банка на 6,74% по сравнению с I полугодием 2018 г.

При этом отмечается двукратное несовпадение темпов роста привлекаемых (средства клиентов) и размещаемых средств, что может быть отражением снижения потребительской и деловой активности в стране. Показатель отношения чистых кредитов к депозитам снижается.

Доля неработающих кредитов в общем портфеле снизилась до 4,22% за счет улучшения ситуации по кредитной линии компании «Агрокор», тем самым улучшив качество кредитного портфеля. В следствии этого мы видим рост покрытия резервами неработающих кредитов до 29%.

В общем динамика финансовых коэффициентов банка выглядит нейтрально с тенденцией к снижению большинства показателей.

Наблюдается небольшое изменение по коэффициентам рентабельности активов и капитала. Однако текущие значения рентабельности находятся на уровнях, существенно превышающих средние значения по отрасли. Так, по данным ЦБ РФ на 1 июня 2019 г., рентабельность активов (ROA) кредитных организаций России составляла 1,9%, а рентабельность капитала (ROE) – 16,8%.

Чистая процентная маржа (NIM) Сбербанка после учета корректирующих показателей составила 5,34%, при этом произошло ее снижение относительно прошлого года на 0,72 п.п. Снижение стоимости риска (COR) отчасти было нивелировано отрицательной динамикой объемов кредитования юридических лиц.

Рост операционных расходов над доходами (CIR), как сообщает в своем пресс-релизе Сбербанк, был обусловлен «изменением методологии капитализации расходов на создание программных продуктов и повышением ставки НДС».

Коэффициенты достаточности капитала находятся на комфортном для банка уровне. Снижение обязательного норматива достаточности H1.0 вызвано уплатой годовых дивидендов по акциям Банка. Однако высокая доходность по чистой прибыли в постдивидендный период компенсирует выбытие капитала.

Мультипликаторы стоимости отражают высокую инвестиционную привлекательность вложения в акции Сбербанка России. Срок окупаемости инвестиций не превышает 6 лет, а текущая дивидендная доходность стремится к 8% годовых.

Таким образом, анализ финансовых результатов деятельности банка позволяет осуществить рациональный выбор наиболее инвестиционно привлекательных банковских акций и обезопасить себя от риска вложения своих средств в кредитные организации, обладающие низкой финансовой устойчивостью.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.