О чем говорят объемы в трейдинге

Биржевой рынок растет с объемами — это истинный рост или ловушка

Финансовые рынки находятся постоянно в движении: то растут, то падают, то консолидируются. Давайте поговорим о том, как можно предсказывать движения рынка на основании цены и объёмов.

1. Что такое объёмы торгов

Трейдеру доступны всего лишь 4 значения цены: максимум, минимум, открытие, закрытие. Все индикаторы строятся по этим данным. Но есть ещё один источник информации — торговый оборот.

На графиках цены он отображается в виде вертикальных гистограмм. Чем больше был оборот, тем выше столбик. В зависимости от таймфрейма столбик с объёмом может показывать разные значения.

Вот как это выглядит на реальных графиках:

До появления компьютеров на информацию о торговом обороте почти никто не обращал внимания. Она мало где публиковалась.

Несмотря на это, первые анализы объёма были сделаны Джозефом Гранвиллом (1976) и Ларри Вильямсом (1972). Они пытались найти закономерности в дивергенции между объёмом и ценой.

В онлайн трейдинге XXI века такой подход вряд ли будет прибыльным. Его можно лишь учитывать в совокупности с другими параметрами.

2. Не всё так просто с объёмами

Когда начинающие трейдеры начинают знакомиться с графиками и индикаторами, то мало кто обращает внимание на обороты торгов. Когда они прочитают где-то информацию о том, что это также важно, то уже начинают смотреть, но мало кто понимает как идентифицировать эти данные.

Я много времени уделил на изучение взаимосвязи цены и объёма. Могу сказать, что есть довольно сильная зависимость от вида финансового рынка, где мы проводим наблюдение.

В трейдинге есть даже целое отдельное направление касающегося поведения цены и сопутствующего объёма. Оно называется VSA (Volume Spread Analizes). Довольно сложное для начинающих, но какие-то интересные моменты можно взять в рабочие паттерны.

На текущий момент главной проблемой VSA является то, что маркетмейкер, брокер (или просто у кого есть желание и возможности ввести в заблуждение публику) может “поднакрутить” объём в нужный момент, тем самым сбив публику с толку. Как это делается? Просто выставляются крупные заявки на покупку или продажу и сразу же их исполняют сами. Например, если на счёте есть 1 млн акций и 1 млрд рублей, то можно выставить на продажу 100 тыс. акций и сразу же их купить по рынку. Получится, что состав портфеля не изменился, а на гистограмме объёма образуется довольно большой столбец.

На рынке есть покупатели и продавцы. В компьютеризированных торгах можно лёгко накрутить объём. Например, если есть участник с крупной позицией, то он может выставить свой актив на продажу и сразу же моментально сам его выкупить. В итоге на графике образуется большой столбик. Однако по факту это ложный сигнал. Особенно часто, про накрутку объёмов говорят на криптовалютных биржах. Здесь сами биржи могут делать, что хотят. Возможно даже ситуация, когда заявка даже не попадет в биржевой стакан, а в ленте ордеров вы их увидите.

3. Постулаты объёма и цены

Стоит выделить ещё одно популярное правило:

Если цена упала на огромном объёме и резко отскочила, а потом на маленьких оборотах дошла до того же минимума и пошла наверх, то это сильный сигнал на зарождение новой тенденции. В техническом анализе это называют «двойное дно».

4. Применение информации про объёмы в трейдинге

Как я отметил ранее, нужно ориентироваться на рынок и историю.

4.1. Фондовый рынок

На фондовом рынке зелёные бары с большими объёмами почти всегда свидетельствуют о закупе крупными игроками и фондами. После такой ситуации можно ожидать продолжения роста (как минимум в ближайшие пару дней). Приведем примеры на реальных графиках

Фондовый рынок хорошо отрабатывает сигналы даваемые объёмами.

Что касается падения, то здесь ситуация не однозначная. Чаще всего высокий оборот торгов показывает высокий интерес со стороны участников. Как правило, падение останавливается.

Однако, акции Магнита не смогли остановиться:

На фондовом рынке США очень часто случаются V-образные развороты на больших объёмах, что является идеальной точкой входа в лонг позицию.

Есть такая поговорка: «buy the dip», что означает «выкупай просадки».

4.2. Рынок Форекса

На рынке Форекса представлены тиковые объёмы. По сути они никакой информации не дают. По ним можно лишь судить о количестве сделок “толпы” в конкретное время. Сколько я не пытался найти логику или закономерность, но ничего интересного не нашел.

На Форексе редко бывают стабильные долгосрочные тренды. Котировки ведут себя крайне эмоционально. Для начинающих — это сложный рынок.

Если развернуть историю торговли, то можно сделать вывод, что со временем оборот торговли на Форексе неуклонно растет. Поэтому сделать какие-то выводы проблематично о том, насколько он “большой” по сравнению с годом ранее.

4.3. Рынок криптовалюты

Поскольку торговля происходит на криптовалютных биржах, которые никем не регулируются, то и с оборотами торгов здесь всё не так прозрачно и гладко. Здесь широко используются понятия «памп» и «дамп» (pump, dump).

В моменте стоимость актива может подскочить на невероятные проценты (в 100-300%), а потом упасть ниже первоначальной отметки. В этом случае входить в позицию стоит только на шорт, хотя кажется, что этот рост продолжится.

Резкий рывок на верх получил название в техническом анализе шорт-сквиз, что означает «срезание стопов-лоссов» у шортистов.

На рынке криптовалюты объёмы стоит учитывать. Лучше всего они работают на тенях японских свечей. То есть уже по факту можно сделать вывод, что здесь был большой объём, который остановил падение. Значит можно войти в лонг.

В случае повышения котировок оборот нарастает по мере роста. Порой кажется, что больше уже быть не может, а он все увеличивается с каждым барам. Также растёт и цена.

Но как я уже сказал ранее: здесь обороты могут сильно накачивать. Криптовалютные биржи борются за то, чтобы быть первыми в списке оборота торгов.

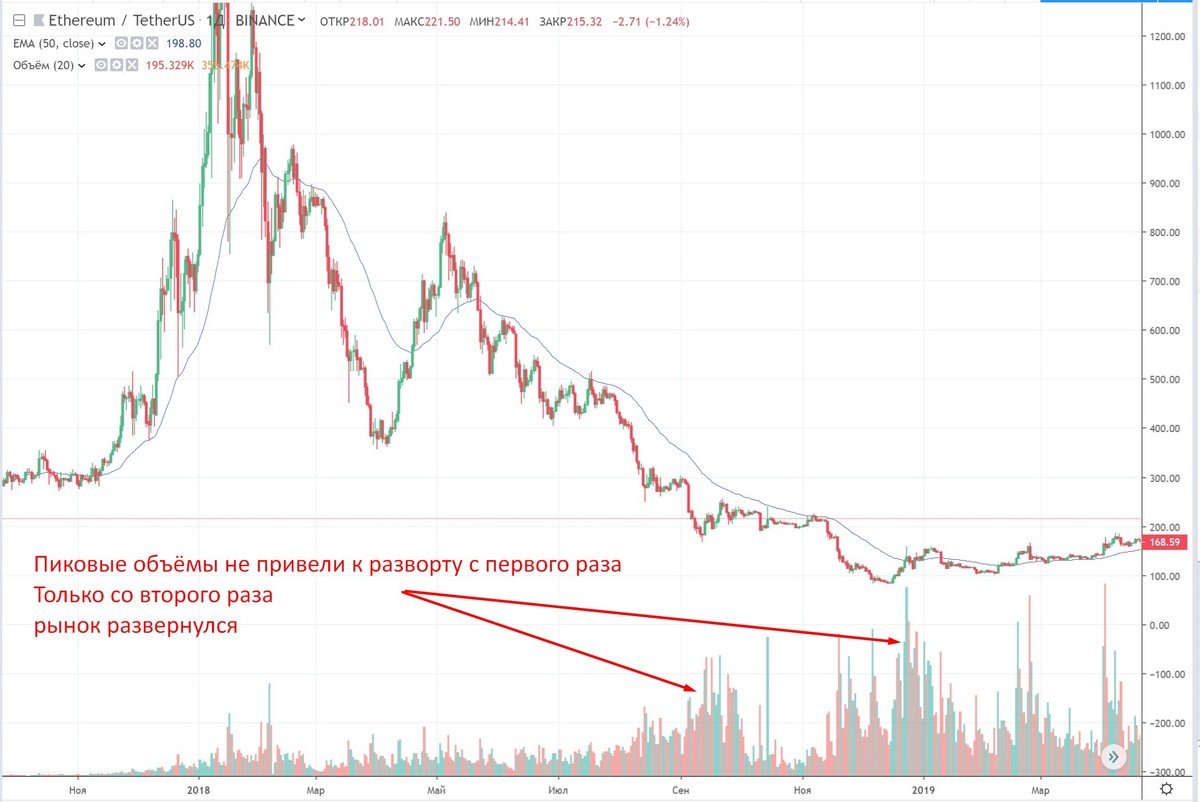

В целом можно сделать вывод, что ориентироваться в своей торговле на объёмы стоит. Однако они могу вводить в заблуждение. Приведём примеры, которые могли поставить трейдера в неприятную ситуацию:

Но почти на всех графиках можно найти то, что растущей тенденции ещё не было. Скользящие средние с большим периодом (200) ещё не повернулась на вверх, поэтому говорить о полноценном росте было рано.

Смотрите также видео “Объем торгов”:

Как подружить объемы с графиком

Чем бы технические аналитики не занимались, все сводится к двум вещам. Анализируется либо сама цена на графике, либо ее различные статистические интерпретации. Если добавить к этому уравнению еще и объемы, мы получаем дополнительный, мощный инструмент для оценки психологии толпы. Соответственно, изучая объемы в трендах, мы сможем лучше понять, почему ценовые паттерны вообще работают.

Тем самым мы существенно расширим наш метод поиска суммы доказательств, который описывался ранее. Объемы не только указывают на энтузиазм покупателей и продавцов, но и представляют собой переменную, что полностью зависит от ценовой динамики.

В этой главе мы обсудим базовые приемы по использованию объемов. Позже снова вернемся к этой теме, но уже при детальном обсуждении ценовых паттернов.

Зачем нужны объемы?

Объемы нам помогут в следующих трех ситуациях.

Основы использования объемов с ценой в любом рынке

Первый и самый элементарный принцип звучит вот так:

Объем обычно следует за трендом

Естественная ценовая динамика — когда объем растет на растущем рынке и падает — на падающем (рис. 5-1).

При этом нас интересуют лишь самые свежие данные. Просто задумайтесь: в 21 веке каждый день на NYSE проторговывается более миллиарда акций. В начале 20 века эта цифра составляла… 5-6 миллионов и смысла в ней сейчас для нас никакого, поэтому так далеко — в историю — копать не нужно.

Подобное изменение связано, к слову сказать, вовсе не с психологией — просто институционально рынки поменялись и стали более развитыми. Сейчас такие дикие объемы по одной простой причине — на биржу вышла куча компаний. Плюс изобрели разные деривативы (вроде опционов на акции), комиссии за торговлю существенно упали (а местами стали вообще нулевыми) и так далее.

С другой стороны, если на этой неделе торги прошли по 3 миллиардам акций, а месяцем ранее проторговывалось только 1.5 миллиарда акций в сутки — эта информация нам важна. Поскольку отражает такие изменения в рынке, что никак не связаны с его технической стороной.

Как мы уже разобрались, цена никогда не движется в трендах прямой как стрела линией. Цена карабкается наверх и вниз зигзагами. Тоже самое относится и к объемам.

Слева внизу на рис. 5-2 стрелки указывают на рост объемов. Конечно, так красиво происходит далеко не всегда. Бывают и тихие времена, и активные, но обычно рост очевиден и его хорошо видно.

Справа же видно падение объемов, которое тоже бывает рваным, а не одной красивой волной. Так что когда мы обсуждаем рост или падение объемов — речь идет об их трендовом движении. И вполне нормально, если такой тренд на время будет разорван.

Тренды в объемах, как и ценовые тренды, бывают внутри дня, недели, месяца и даже на масштабе нескольких лет, смотря на какой график мы будем зенки пялить.

Вне зависимости от любого объема, есть универсальное правило:

Объем капитала, поступающий в актив, должен соответствовать объему, что из актива изымается

Таким образом, ценовое движение определяется попросту энтузиазмом продавцов или покупателей. Если покупатели настроены решительно, они повышают цены в своих заявках до тех пор, пока они не будут удовлетворены. Если же продавцы реагируют на плохие новости, они могут запаниковать и резко толкнуть цены вниз.

Но в любой момент времени объем проданных активов соответствует объему активов купленных. Это процесс, где ничего не возникает из ничего.

Растущий объем и растущая цена — стандартный и даже обыденный сценарий. Он указывает просто на то, что рыночная движуха идет полным ходом. Особой предсказательной ценности такая ситуация не имеет. Все, о чем она нам говорит — впереди будет неизбежное расхождение между ценой и объемом.

Объем обычно следует за ценой на явно выраженном бычьем движении. Если же новый ценовой максимум не подтверждается объемом, это тревожный сигнал. Уши надо сразу навострить, ведь это намек на то, что основной тренд может развернуться.

На рис. 5-3 цена доходит до максимума С, а вот объем отметился на максимуме лишь в точке А. Тут ситуация стандартна — падающий объем указывает на то, что технически тренд ослабевает.

К сожалению, мы не можем точно выяснить, сколько таких расхождений произойдет перед тем, как тренд развернется. Как правило, чем больше подобных дивергенций, тем слабее цена с технической точки зрения. Кроме того, чем ниже максимумы по отношению друг к другу, тем меньше запаса у ценового движения и тем слабее становится цена, когда энтузиазм продавцов или покупателей исчерпается.

Если же новый максимум достигнут практически без объемов — это медвежий сигнал. Похожий на ситуацию, когда новый ценовой максимум не сопровождается энергично растущим трендом.

Пример показан на графике 5-1 для Mexico Fund. Всплески объемов становятся все меньше и меньше по мере того, как цена растет. В конечном итоге подобное расхождение срабатывает и цена пробивает нижнюю линию тренда.

Если растущую цену сопровождает падающий объем (рис. 5-4), это тревожная ситуация. Она указывает на то, что тренд — слабый, а рынок, в целом, медвежий.

Если вы обнаружили подобную рыночную картинку, самое время приготовится к продажам и падающей цене.

В целом, объем помогает нам понять, сколько там энтузиазма накопилось у покупателей и продавцов. Если цена растет, а объемы падают — цена движется лишь потому, что мало… продавцов, а вовсе не потому, что покупатели так уж активны. Рано или поздно такой тренд дойдет до точки, где продавцы станут более мотивированными и вступят в игру. За чем и последует падение цены.

Подсказкой здесь может служить существенное увеличение объемов в момент, когда цены только начинают падать. Этот пример показан на рис. 5-5. Как видите, объемы начинают расти именно в тот момент, когда начинаются продажи.

В подобных ситуациях вовсе не обязательно, чтобы цена росла и дальше на падении цены. Вполне достаточно, чтобы она набрала еще пару столбиков после максимума, что обычно и происходит.

На рис. 5-6 показано, как объемная динамика меняется между растущим и падающим рынками.

График 5-2 для компании Coors демонстрирует, как финальный рост цены сопровождается трендом из падающих объемов.

Когда же нижняя линия тренда пробивается, объемы резко подскакивают. Это паттерн, указывающий на падение цены, за которым следует еще один.

На графике 5-3 для компании Radio Shack мы видим сразу несколько серьезных медвежьих движений и каждый раз растущая цена сопровождается падением объемов.

Иногда и цена, и объемы растут медленно, набирают силу и превращаются в сильное движение с финальным ударом, после чего что цена, что объемы резко падают.

Это типичное движение истощения, указывающее на разворот тренда. Особенно если он дополняется 1-2 барными ценовыми паттернами (мы их обсудим позже).

Кульминационная парабола

Значимость такого разворота будет зависеть от силы предыдущего движения и того, как сильно выросли объемы. Дело понятное, что если движение истощения заняло 4-6 дней, оно далеко не так значимо, чем когда на это требуются недели.

Такой феномен называется кульминационной параболой и показан на рис. 5-7.

К сожалению, как вялое, так и кульминационное движение непросто определить при использовании линий тренда или ценовых паттернов. Поэтому, как правило, финальное движение будет очевидно лишь тогда, когда и цена, и объем дошли до своего максимума.

На графике 5-4 показана цена акций Newmont Mining. Это классический пример экспоненциального роста и цены, и объемов, который заканчивается слезами и резким разворотом в конце сентября 1987 года.

Пик продаж

Пик продаж — это полная противоположность кульминационной параболы. Он случается, когда цена падает уже продолжительное время, темп падения ускоряется, равно как растут и объемы. Как правило, по достижению пика продаж цена начинает расти.

Минимум, что образуется на таком росте продаж, едва ли будет пробит в ближайшее время. При этом рост цены с пика продаж по определению сопровождается снижающимися объемами. Это, в сущности, единственная ситуация, когда уменьшение объемов и растущая цена являются нормальной ситуацией.

Впрочем, все равно надо убедиться в том, что на следующих этапах роста цена будет расти, как показано на 5-8. Завершение медвежьего тренда очень часто (хотя и не всегда) сопровождается именно пиком продаж. Также стоит понимать, что после пика продаж и последующего роста цены последняя может начать формировать новые минимумы.

На графике 5-5 показана компания Dresser Industries. Как видим, в конце лета образуется он самый — пик продаж. Далее следует рост цены, но минимум не стал финальным.

На последующем росте цена дошла до нового максимума, а вот объемы — упали, что указывало на типичный медвежий рынок, который и развился вскоре.

Когда цена растет после очень долгого падения и затем реагирует на какой-то минимум, что находится рядом (чуть выше или ниже) с предыдущим, это бычий сигнал. Но при условии, что объем на втором минимуме существенно ниже, чем был на первом.

На Уолл Стрит есть такая старая пословица:

«Никогда не шорти скучный рынок»

Полным аналогом этой пословицы и является ситуация, когда предыдущий минимум тестируется вновь, но с очень маленьким объемом. Это говорит о том, что продавцы напрочь выдохлись (рис. 5-9).

Если цена с участием крупного объема пробивается вниз из ценового паттерна, линии тренда или средней скользящей, такая ситуация указывает на медвежий сигнал, подтверждающий разворот тренда (рис. 5-10).

Стандартный сценарий — цена падает, ибо мало заявок на покупку, соответственно, уменьшается и объем. Но если объемы растут на падающей цене, значит продавцы очень мотивированы, а само падение будет более существенным (при прочих равных условиях), нежели ожидалось.

Когда цена растет много месяцев и начинается очередной цикл роста, но уже слабенький, причем сопровождается сильными объемами, сие указывает на то, что цена выдохлась. Это медвежий фактор (рис. 5-11).

Если за падением цены повышаются объемы, а цена особо не меняется — значит идет набор рыночных заявок и это, как правило, сигнал на рост цены (рис. 5-12).

Если на основном минимуме видны рекордные объемы, перед нами крайне надежный сигнал, указывающий на то, что ценовое дно достигнуто. В основе при этом лежит, как правило, изменение в психологии инвесторов. Подобные развороты настолько сильны, что нередко влияют даже на основной тренд.

Примеры можно увидеть на фондовом рынке США в марте 1978, августе 1982 и 1984, а также в октябре 1998. Похожий паттерн был в 1987 году в облигациях и евродолларе.

Этот сигнал, впрочем, не безошибочный грааль, иногда и ошибается. Например, рекордные объемы были в январе 2001 году у NYSE и NASDAQ, однако цена тогда продолжила падение (не удивительно, учитывая мощнейший кризис 2000 года; подобную модель нужно использовать здраво, в контексте всего рынка, прим. Binguru).

Когда и объем, и цена активно растут, но кульминационная парабола не настает, после чего все падает — это указывает на предстоящую смену тренда. Иногда он полностью разворачивается, иногда цена уходит в боковик и консолидируется там.

Этот пример показан на рис. 5-13 и демонстрирует, что покупатели временно выдохлись. Такая ситуация отлично дополняется 1-2 барными паттернами, которые мы обсудим позже.

Если цена формирует небольшую закругленную вершину, а объем — закругленный низ, это вдвойне ненормальная картинка, ведь цена растет, а объем падает после достижения максимума. После него объем растет на падении цены. Такое не есть хорошо и является сигналом на понижение.

Пример показан на рис. 5-14.

А на графике 5-6 можно полюбоваться на пример из реальной жизни. Обратите внимание, что в ценовом движении угадывается буква N, в то время как объем больше напоминает закругленную букву V.

Безусловно, безошибочных технических индикаторов не существует в природе, а гарантий и вовсе не завезли, ведь мы не в магазине. Аналогичное можно сказать и про объемы. Однако, если использовать объемы вместе с движениями цены, они существенно повышают математическое ожидание сделок и вероятность того, что определенная ситуация сработает в нашу пользу.

Попозже мы перейдем к обсуждению конкретных примеров, вернемся к теме объемов и обсудим эту тему уже подробнее.

Подведем итоги

Ну а теперь, ознакомившись с основами, мы переходим к самой мякотке нашего технического батона — к Разделу II. И начнем с очень интересной фигуры — прямоугольника и его взаимодействия с ценовыми паттернами.

Как использовать объем в трейдинге

В этой статье рассмотрим чем важен объем в трейдинге. Трейдинг используя анализ объема.

На эту тему есть видео на нашем канале YouTube — Объем и трейдинг

Последние новости в канале телеграмм — PROТрейдинг

Общение на тему теханализа в чате телегам — PROТрейдинг Chat

Анализ объема в трейдинге

Перед тем как начать анализ объема, давайте разберемся что такое объем. И как использовать объем в трейдинге

Объем это индикатор столбикового типа, который наносится на интерактивный график цены. Каждый столбик показывает наторгованный объем за определенный промежуток времени, если вы рассматриваете тайм фрейм 1 час, то в каждом столбике объема за час, если тайм фрейм 5 минут, то в каждом столбике объем за 5 минут.

Интерпретация объема

Каждый технический аналитик должен понимать поведение объема в трейдинге в той или иной ситуации.

Исходя из того с какой скоростью возрастает либо убывает объем, можно понять на сколько оживлен рынок.

Отслеживание динамики изменение объемов позволяет понять силу той или иной тенденции.

Если на восходящем рынке объемы возрастают, то такая тенденция сильная. Если падают то слабая, и стоит ждать сильный откат.

Как анализировать объем в трейдинге на восходящем тренде

К признакам сильной восходящей тенденции, так же относится спад объемов на коррекционном движении вниз.

Если технический аналитик замечает расхождение в поведение цены и объема — это сигнал бить тревогу.

Логика проста, если цена растет и объемы растут, значит покупатели в активной фазе. Но вот если цена растет, а объемов нет — значит это просто надутый пузырь который вскоре упадет.

Не редко случается ситуация, когда сначала тренд и объем с коррелированы, а потом на восходящем тренде, объем начинает возрастать на спадах — это первый признак слома тренда.

Как анализировать объем в трейдинге на нисходящем тренде

Взглянем на иллюстрацию, цена идет вниз, тренд нисходящий, объемы падают — это нормальное явления. Если объем увеличивается во время спада, и уменьшается во время пика — тренд сильный.

Если на нисходящем тренде объемы не следуют правилам, в таком случает стоит ожидать разворот тренда.

Что делать если объем и цена начинают не совпадать

Опытный технический аналитик понимает что проводить анализ по одной лишь цене — не правильно, поэтому использует объем и метод подтверждения.

Рассмотрим иллюстрацию, на ней изображен восходящий тренд, цена увеличивается от тика к тику, вместе с ней увеличивается объем. Затем происходит момент когда цена продолжает расти, а объем при этом падает. Такое стечение обстоятельств говорит о том что тренд будет менять свое направление. В трейдинге существует правило которое гласить — цена следует за объем. То есть затухание объемов на восходящем рынке говорит о том что тенденция изменится.